今年以来,A股市场延续震荡态势,市场风格切换频繁。在此背景下,投资者通过均衡配置,同时兼顾价值和成长,或能规避风格轮换带来的投资风险。由长城基金副总经理、投资总监杨建华领衔的新基金——长城兴华优选一年定开混合基金正在火热发行中。

长城兴华优选一年定开混合基金

基金代码:A类:012312,C类:012313

9月16日起重磅发行

关于这只新“基”,有五大不得不买的理由,速来围观一下——

理由1:市场或迎布局好时机

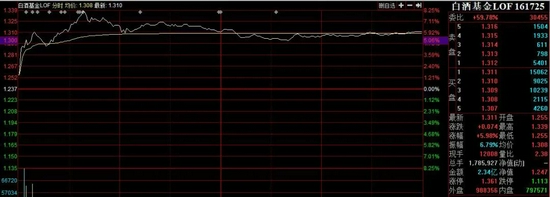

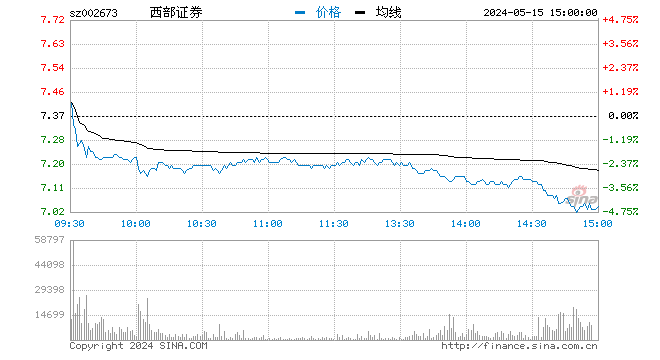

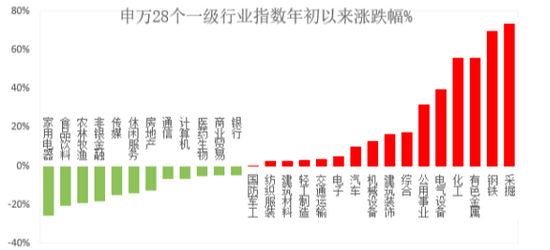

今年以来,在极致分化行情下,以消费、医药为代表的核心资产出现深度调整。在申万28个一级行业指数中,年初以来跌幅较大的行业指数多为大消费板块,其中家用电器、食品饮料、农林牧渔三大板块跌幅均超过-19%,医药生物指数也下跌了5.43%(数据来源:wind,截至2021年9月22日)。

数据来源:wind,截至2021年9月22日

数据来源:wind,截至2021年9月22日对于核心资产的持续调整,杨建华认为这主要受市场风格、宏观基本面和产业政策等多方面因素影响。他表示,今年中小盘风格表现突出,是对前两年大盘核心资产极致行情的纠正。随着高估值核心资产的深度调整和中小市值股票的大幅反弹,大小盘估值差的现象在慢

慢消失,后市市场风格会更加均衡,基本面因素将逐步成为影响市场行情走势的决定性因素。

从宏观和产业政策层面看,杨建华认为,疫情反复和国家密集出台的一系列规范政策对市场的影响正逐渐减弱,经过半年多的调整,投资将重新回到精选个股时代,目前已是比较好的介入时机。

此外,多家券商发布研报认为,在稳增长预期提升之下,四季度A股有望继续拉升。当前,交易信号、政策信号、经济信号以及上市公司行为信号正逐步显现并积累,预示着市场风格均衡将逐步转向风格切换,9月是布局四季度行情的最佳窗口。

理由2:自购200万,风险共担、利益共享

本着与投资者风险共担、利益共享原则,基金经理杨建华将自购该基金100万元,同时公司总经理也将自购100万元,用实际行动表达对后市投资、对基金经理管理能力的信心。

基金经理自购基金,说明了什么?

1) 基金经理对公司的投研实力及自身投资管理能力具有信心。

2) 成为自己产品的持有人,能够更好地感受持有人的持有体验。

3) 最重要的是,基金经理看好产品的重点关注方向以及中国资本市场的长期稳定发展。

以史为鉴,通过历史数据,统计分析被基金经理或公司自购的基金的平均收益率情况,可以看出,在各个主动权益基金类别中,自购基金的平均收益率均高于非自购基金:

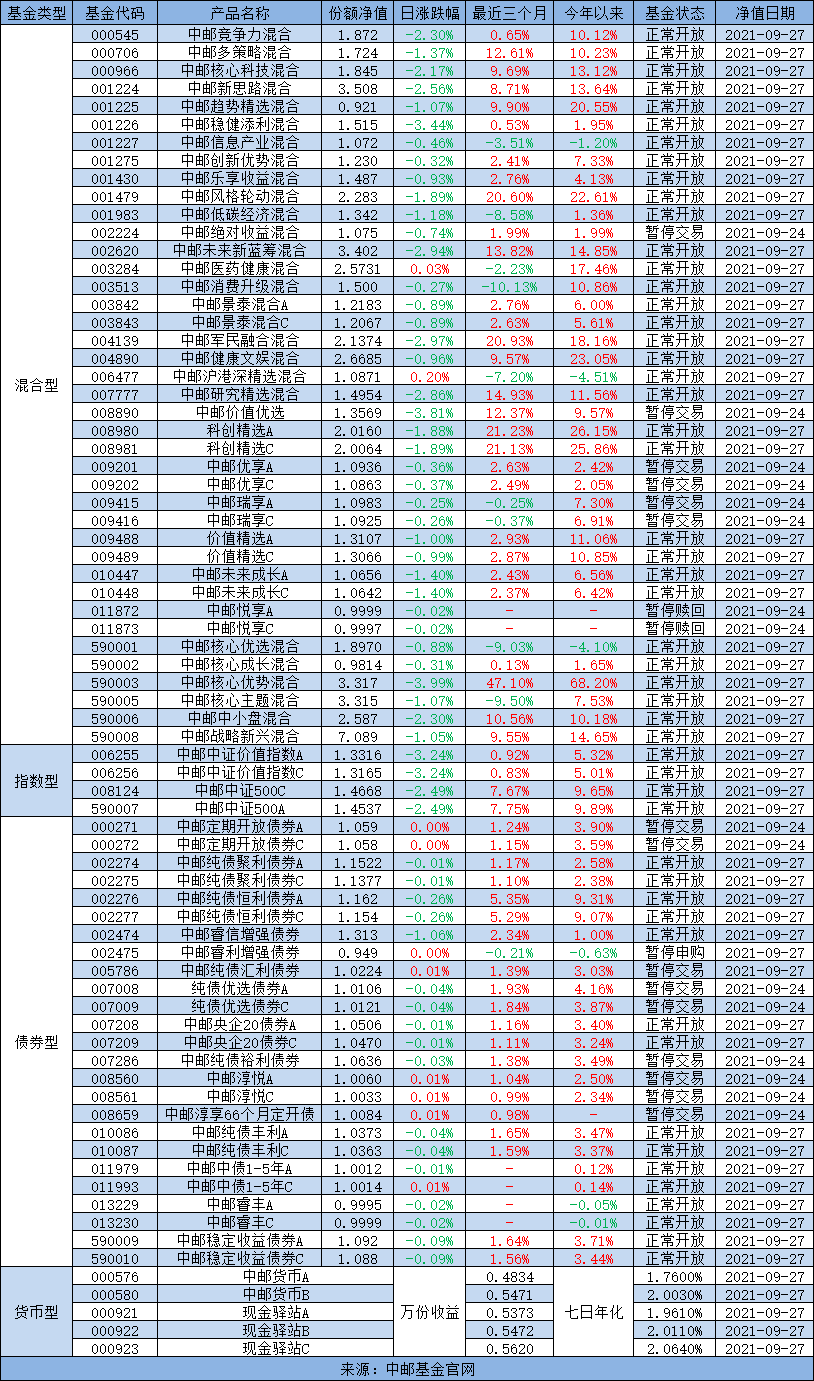

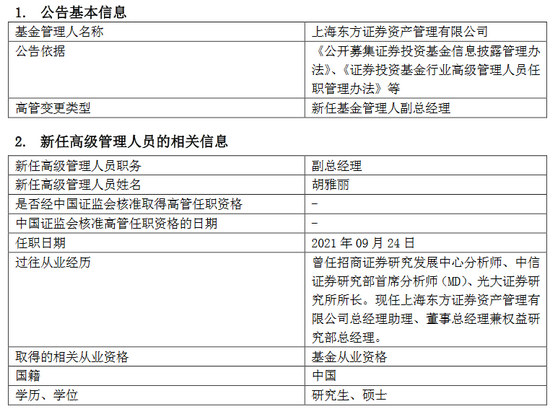

表:基金经理或公司员工自购基金与非自购基金2018年以来平均收益率情况

(数据来源:Wind,统计区间:2018/01/01-2021/09/17,统计范围为偏股混合、普通股票、灵活配置、平衡混合型基金,剔除2017年12月31日后成立的基金)

理由3:“公募常青树”,投资经验丰富

基金“掌舵人”杨建华拥有21年证券从业经验,17.2年基金经理管理经验,是公募基金行业内管理基金年限最长的权益基金经理,被誉为公募“常青树”。

多年投资生涯中,杨建华历经数轮牛熊市场考验,积累了丰富的基金投资管理经验,并形成了“聚焦价值、精选个股、长期投资、穿越牛熊”的稳健投资风格,擅长自下而上精选个股,对于看好的个股标的敢于重仓并长期持有。

具体选股时,杨建华坚持挖掘合理估值下的优质个股,重点关注企业的研发投入、管理层、ROE等核心指标,优选业绩可预测、发展路径清晰、富有内生增长性的优质企业进行投资。

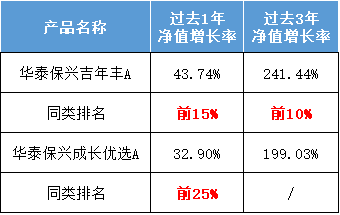

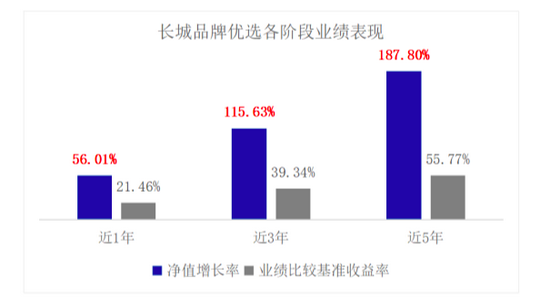

凭借长期出色的投资选股能力,杨建华管理一年以上的3只主动权益基金,不同时间维度均取得优异的业绩表现。以其代表作长城品牌优选为例,该基金近3年、近5年收益率分别为115.63%、187.80%,同期业绩比较基准分别为39.34%、55.77%,超额收益率分别达76.29%、132.03%。(数据来源:基金二季报,截至2021/6/30)

长城品牌优选各阶段业绩表现

(数据来源:基金二季报,截至2021/6/30)

(数据来源:基金二季报,截至2021/6/30)理由4:均衡布局,契合未来市场投资方向

对于即将到来的四季度,如何布局?券商观点认为,在经历了此前的极致分化行情之后,四季度投资宜在成长和价值之间保持均衡,应积极布局价值回归行情。

投资策略上,长城兴华优选将全市场均衡布局,注重根据宏观经济走势和各行业的景气度变化发现投资机会,不拘泥某个行业,通过商业模式、财务指标、管理层、行业优势、估值水平五大维度精选个股,寻找具有长期价值及成长性突出的优质企业进行投资,这与未来市场投资方向相契合。

理由5:实力团队护航,投资优势相得益彰

秉承“深度研究发现价值,获取长期稳定回报”的投研理念,在杨建华的带领下,长城基金权益投资团队涌现出一大批业绩突出,风格各异的优秀基金经理,如全市场全天候投资代表人物何以广、五星医药女神谭小兵、成长股匠人廖瀚博、成长股猎手陈良栋、科技女将储雯玉、硬科技选股达人赵凤飞、科技股先锋尤国梁、新能源产业链基本面投资者杨宇、军工产业专家翁煜平等等,充分彰显了长城基金强大的团队实力和梯队建设。

尤其是从能力圈来看,杨建华擅长大消费赛道投资,而长城基金科技新势力团队在成长股投资领域实力出众,双方优势互补,各取所长,有望为长城兴华优选的运作奠定坚实基础。

从整体投资业绩上看,长城基金权益投资成绩单可圈可点,旗下主动权益类基金近2年、近3年和近5年的加权平均绝对收益率排名分别为37/131、37/116、18/98,均位居全行业前1/3。(数据来源:海通数据,截至2021/6/30)

注:1、长城价值优选成立于2020年3月18日,杨建华自2020年3月18日管理。该基金成立以来至2020年度末的业绩及业绩比较基准如下:80.49%/27.69%。

2、长城品牌优选成立于2007年8月6日,杨建华自2013年6月18日管理。该基金近五年的业绩及业绩比较基准如下:2016、2017、2018、2019、2020年的业绩/业绩基准涨幅为-10.97%/-7.16%、35.77%/18.59%、-30.75%/-19.16%、61.81%/25.24%、73.21%/21.97%。

3、长城核心优势基金成立于2019年4月16日,杨建华自2019年4月16日管理。该基金自成立以来的业绩及业绩比较基准如下:2019.4.16-2019.12.31、2020年的业绩/业绩基准涨幅分别为12.17%/1.75%、106.22%/17.21%。

4、长城消费30股票基金成立于2021年5月11日,杨建华自2021年5月11日管理。该基金未满6个月,业绩暂不披露。

5、以上数据来源于基金定期报告。

风险提示:

基金投资需谨慎,请投资者全面认识本基金的风险特征,听取销售机构的适当性意见,根据自身风险承受能力,在详细阅读《基金合同》、《招募说明书》等信息披露文件的基础上,谨慎投资。文中涉及的基金在长城基金评级中为中风险(R3)的产品,适合稳健型、积极型、激进型的投资者。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市、债市发展的所有阶段,基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资者进行投资时,应严格遵守反洗钱相关法规的规定,切实履行反洗钱义务。本投资观点并不构成对投资者实质性的投资建议或长城基金最终的投资观点。本公司不拟就任何依赖本文观点作出的投资行为承担责任。本产品由长城基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

免责声明:

本通讯所载信息来源于本公司认为可靠的渠道和研究员个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。此通讯并非对相关证券或市场的完整表述或概括,任何所表达的意见可能会更改

且不另外通知。此通讯不应被接受者作为对其独立判断的替代或投资决策依据。本公司或本公司的相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经长城基金管理有限公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本通讯进行任何有悖原意的删节或修改。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。投资需谨慎。