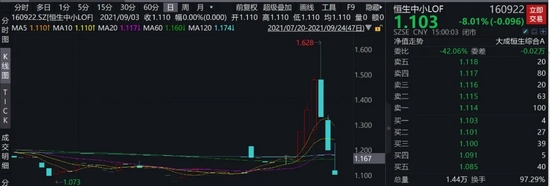

债券市场

上周市场表现较好,收益率有所下行。中秋期间外盘因国内房地产风险产生了避险情绪,节后首个交易日债券高开。次日权益市场反弹和商品价格的上涨给债市带来扰动;周四的美联储议息会议再次进行了减量的预期指引,但并没有超出市场预期。人民银行节后继续开展较充裕的流动性投放,传达了货币端稳健偏松的取向;疫情的反复和供给限产政策的加码加剧了市场对于近期经济数据的担忧,因而整体债券市场表现较好。

国寿安保基金认为

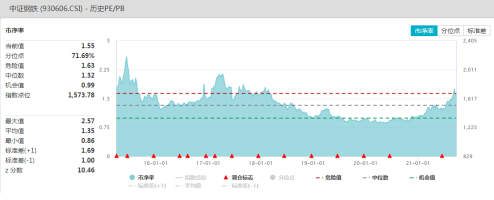

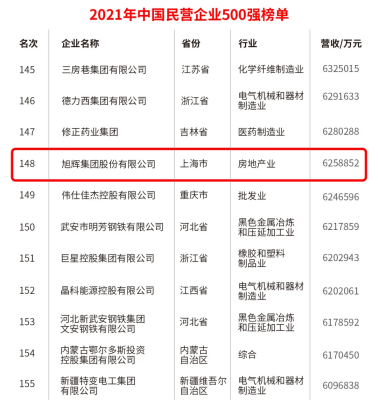

从基本面来看,近期经济遭受多重扰动。一是内生性的地产销售周期的下行:随着前期货币政策恢复常态化,以及对房地产销售企业以及房地产贷款的一系列约束政策,地产销售出现明显下行,销售的下行将给房企资金端带来更为明显的约束,叠加前期房企拿地的持续下行,或将给房地产投资带来冲击;二是多重因素从供给端制约经济:近期福建、黑龙江等地又出现疫情的反复,持续制约消费复苏;此外,能源双控政策下,多地开始加码限产、限电,给黑色、有色、建材等高耗能产业的生产带来冲击,上游价格的高企也将影响全产业链的状态。

从流动性方面来看,经济下行斜率加快,央行不存在收紧的基础,月末提前开启跨节的资金投放,体现了央行稳健偏松的取向。但上游大宗商品价格高企,制约了货币政策进一步宽松的空间。当前经济局面较为复杂,既有疫情的持续影响,也有环保、限产约束等对生产端的限制,在此情形下,货币政策有保持宽松的必要,此外,也需要财政、环保等其他政策协调,形成政策合力。

总体而言,经济既有内生性的地产销售下行,也有疫情、限产等供给因素的冲击,央行保持较友好的政策态度,给债券市场带来充分的安全边际。从空间上看,短端利率近期有所上行,回升至政策利率附近,前期市场的降息预期有所减弱,短端上行,长端仍然较为犹疑,这就导致当前曲线较为平坦。未来一是关注地产周期下行对经济带来何种程度的冲击,以及相关的政策应对;二是关注限产政策将如何演化。

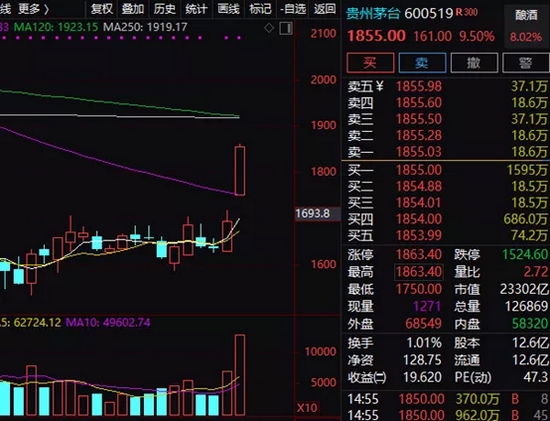

股票市场

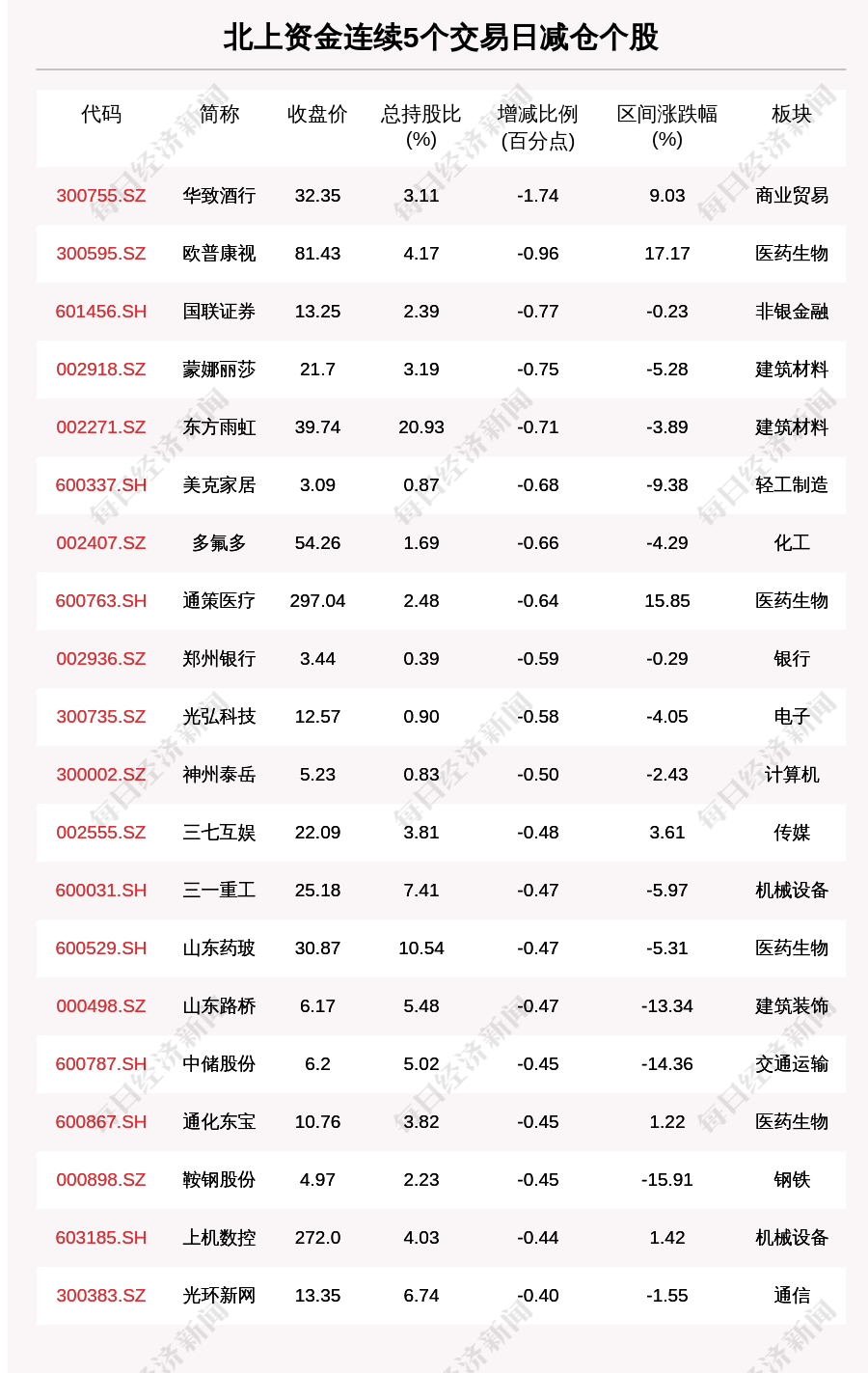

上周A股整体基本走平但市场波动巨大,顺周期板块大幅调整。整体上看,中秋假期间海外和香港市场均出现较大幅度调整,带动A股开盘后先有大幅回撤,后续随着潜在风险的逐步释放逐渐走强,但后半周也出现了相对较大的调整。

一方面因为对某大型地产公司潜在风险的担忧,部分顺周期板块出现了调整压力,另一方面由于能耗双控的政策预期有所波动,导致顺周期行业出现了较大幅波动,最终表现为调整幅度较大。与此同时,受能耗因素影响较小、受缺电影响受益的消费板块、公用事业、军工等板块则表现相对强势。

国寿安保基金认为

权益市场具备重要的战略配置价值,顺周期资产和成长板块都有较好的结构性机会,但市场波动显著增加,需保持一些谨慎和均衡的配置。

一是基本面已经开始确认回落,体现在内需端开始走弱,而且8月经济数据回落幅度超过预期,对企业盈利的影响需要重新评估。

二是国内政策近期出现了一些波动,能耗双控等因素对部分顺周期行业的供给压制偏大,而且目前部分政策影响较大,面对潜在的调整可能。同时,部分限产政策对后续经济的影响较大,需要对三四季度基本面保持一份谨慎。为应对潜在的经济不确定性,宏观政策已经的开启宽松,或许四季度会出现系统性放松,将支撑市场流动性和风险偏好,届时市场机会相对更好。需要关注的是,中美关系出现了一些积极进展,市场风险偏好也在向低估值板块扩散,引发结构性补涨和市场整体热度偏高。

因此,中期来看市场仍然中性偏好,短期有一些预期波动将逐渐蓄势,行业层面部分优质赛道如新能源汽车、光伏、军工等成长行业和稀有小金属、焦煤、精细化工品等,仍将有较好的投资前景,同时对于部分前期滞涨但受益于稳增长逻辑的建筑和建材、受益于市场热度抬升的非银金融也会有较好表现。