今年以来的“结构性”行情愈演愈烈,给不少投资者上了一课,就连相对“佛系”基民也不淡定了。在二八分化行情下,不仅行业主题类ETF走势泾渭分明,就连相对均衡的宽基ETF也出现了分歧。一时间对于宽基ETF和行业主题类ETF的争论也是连绵不断,到底该如何选呢?

中医讲究望闻问切,对症下药,我们投资也应如此。

一、望—观市场,寻找方向

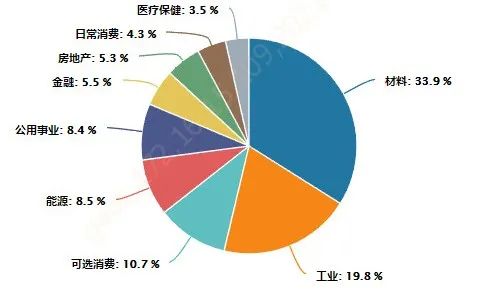

宽基ETF的投资范围会覆盖多个行业,以达到均衡投资的目的;而行业主题类ETF一般会精准投向某一特定行业或主题,以追求这部分超额收益。不过,无论是选择哪类ETF,都离不开市场风格,尤其是现在市场风格切换非常快,我们更要对当前市场环境有一个大致的定位。

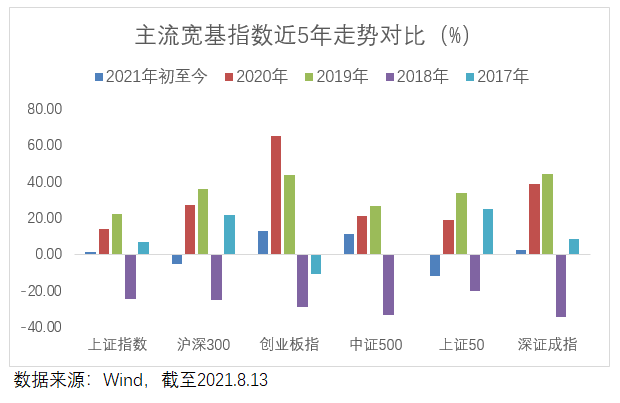

先以近几年宽基指数走势来看看市场,如果2019年和2020年的指数是皆大欢喜,那么今年以来宽基指数只能说是冰火两重天。

以创业板指和中证500为首的偏科技类中小盘股成为了领涨先锋,以银保地等大盘股成了“吊车尾”,再来看看行业方面。

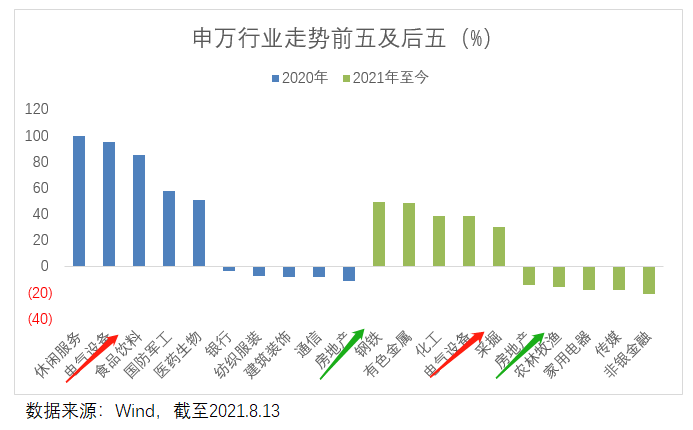

从申万一级行业近一年多走势来看,仅电气设备和房地产行业的走势持续性较强,一个是持续保持领涨,一个是持续保持领跌。

再结合宽基指数来看,年初至今的A股市场可以总结出三个投资关键词,中小盘、科技创新、周期。

二、闻—宽基指数、行业主题指数各有千秋

市场大方向确定了,再回到选择宽基ETF还是行业主题ETF的问题上,你就会发现两者并不冲突,甚至可以同时持有两者,做成投资组合。

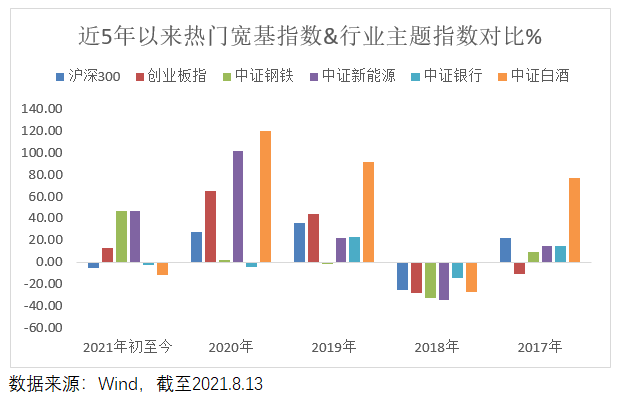

纵观近5年热门行业指数走势,除了2018年全市场普跌,其余几年都可以做一些组合。以今年以来为例,虽然沪深300是下跌的,但是如果额外配置了创业板指、中证钢铁或者新能源指数中任一个或几个,都可以跑赢市场。

从两者的特点来看,宽基指数大多适合定投或长期持有,行业主题指数适合根据行业风口做一个不定期不定向投资。对于想要省心省力,开启“懒人式”投资的投资者,宽基指数就是不错的选择;对于有择时能力并且有一定研究能力,对政策热点比较敏感的投资者,行业主题指数或许就是你的趁手武器。

三、问—确定自己的风险承受能力

虽说宽基、行业主题指数各有各的优势,但是从风险的角度来看,两者还是稍有区别。后者由于大多聚焦某一行业或主题,风险是要相对高一些的。

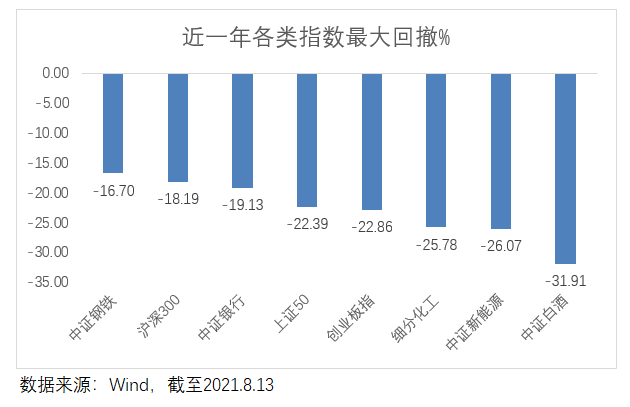

Wind近一年数据显示,沪深300指数最大回撤约-18.19%,创业板指约为-22.86%,近期表现较强的中证钢铁最大回撤约为-16.7%,细分化工指数约25.78%,中证新能源约为-26.07%。综合看,行业主题指数的回撤要相对大一些。

所以,投资者无论如何选择,都要确定自己所能承受的风险,简单来说就是你能承受多大的回撤。像宽基指数中创业板指数的回撤也不低,而有些行业主题指数,比如钢铁、银行,由于行业特性以及景气度等因素,回撤反而相对小一些。

四、切—选择适合自己的ETF

理论知识再丰富,还是要从实际出发,有句话叫“莫追高也莫恐高”,少跟风独立思考,在自己的能力范围内投资,就能找到合适自己的ETF!

![[房企图鉴]华润置地:上半年归母净利润131亿元 拿地销售比56%](https://n.sinaimg.cn/finance/transform/44/w550h294/20210923/187f-118efab0f207b008b18411da319c2a90.jpg)

![[房企图鉴]金地集团:上半年营收343亿元 拿地金额924亿元](https://n.sinaimg.cn/finance/transform/770/w509h261/20210923/107c-eaf903179d20727e236cb8a3d5cb0901.png)