“市场后续可能继续维持震荡的结构性走势。”

下跌时买入,反弹时卖出。在7月~9月期间,A股行业指数ETF中,证券主题ETF的基金份额增减变化尤为明显。

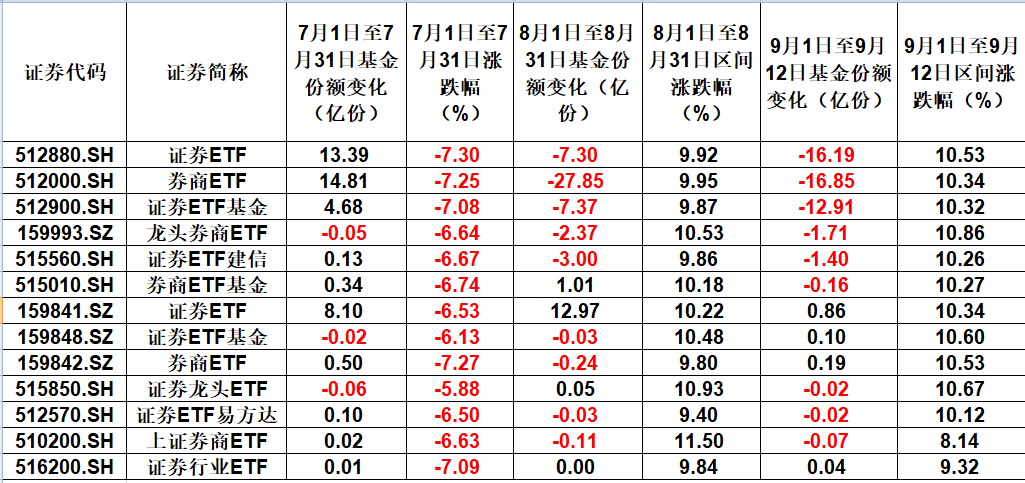

第一财经根据Wind资讯数据统计发现,部分证券主题ETF的基金份额从7月份的增加数量位居前列,到8月份增减情况出现分化,再到9月份减少数量位居前列。

具体来看,13只证券主题ETF在7月、8月、9月(截至12日)的平均涨跌幅分别为-6.75%、10.19%、10.18%。同期,基金份额累计增减数量分别为41.95亿份、-34.27亿份、-48.11亿份。

在业内人士看来,在证券板块行情下跌之时,部分资金逢低布局证券主题ETF,但当证券板块走势较好之时,部分资金可能获利了结。

就后市行情,有资深金融行业分析人士认为,目前券商板块有较强的基本面支撑,估值也在合理水平,但是继续往上走的空间并不会特别大,应该还是保持震荡向上的走势。但鉴于宏观环境尚存不确定性,所以尚不能成为A股“牛市旗手”。

多方基金人士认为,A股后续可能继续维持震荡的结构性走势,以及风格再平衡特征,即由前期极致的成长风格,向以周期、消费为代表的价值风格平衡。

证券主题ETF由买到抛

在66只A股行业指数ETF中,7月份额增长前两位的证券主题ETF基金,分别增长14.81亿份、13.39亿份;而芯片ETF、半导体ETF、汽车龙头ETF基金份额减少数量居前。

到了8月,仍有一只证券ETF(159841.SZ)基金份额增长位居首位,增加12.97亿份;但有意思的是,基金份额减少最多的前三位也都是券商或证券ETF,分别为券商ETF(512000.SH)、证券ETF基金(512900.SH)、证券ETF(512880.SH),分别减少27.85亿份、7.37亿份、7.3亿份。这意味着当时证券主题ETF呈现分化的迹象。

再到9月截至12日,证券主题ETF的基金份额则多数呈减少态势,基金份额减少的前10只ETF中就有6只是证券主题ETF,仍旧是上述3只证券主题ETF减少数量位居前三位,均减少10亿份以上。而基建50ETF、医药ETF、芯片ETF基金份额增加较多。

整体来看,13只证券主题ETF,7月基金份额累计增加41.95亿份,8月累计减少34.27亿份,9月12天的时间减少了48.11亿份。截至7月底、8月底、9月12日的证券主题ETF基金份额总数分别为680.57亿份、646.30亿份、573.47亿份。也就是说,7月、8月、9月至今基金份额的变化量占总数的比例均不到10%。

从二级市场的行情来看,13只证券主题ETF7月全部下跌,平均跌幅为6.75%;8月和9月至今则全部上涨,平均涨幅分别为10.19%、10.18%。

再看申万行业中的证券板块,7月、8月、9月至今的涨跌幅分别为-9.09%、8.54%、9.16%。资金进出情况来看,证券板块7月累计净流出329.76亿元,8月累计净流出99.50亿元,9月至今则净流入217.72亿元。

前海开源基金首席经济学家杨德龙对第一财经分析称,7月部分资金布局证券主题ETF,到8月和9月券商股整体走势较好,一些证券主题ETF基金份额减少可能是投资者获利了结;与此同时,芯片和半导体行业之前涨幅较大,所以有一些资金获利了结,毕竟这两行业的业绩增长确定性不强,可能也一定程度上影响基金份额的增减。

就券商板块的行情而言,杨德龙认为,受益于居民财富转移至股市或者基金市场等,以及近期市场日成交量持续维持万亿元以上,券商的经纪业务会增长,而拥有基金公司股权的券商也会享受财富大转移所带来的管理费增长,所以券商的投资逻辑可能要看中长期。

在华创证券金融行业研究主管洪锦屏看来,整个资本市场的改革步伐比较快,比如近期北京证券交易所成立,券商方面后续可能也有一些创新业务在酝酿和放开,所以券商板块仍旧有较强的基本面支撑,业绩也不错,交易量处于高位,目前估值也在一个比较合理的水平,没有显著的高估或者泡沫,但是继续往上走的话,空间并不会特别大,应该还是保持震荡向上的走势。

A股后市如何演绎

券商板块素有“A股行情风向标”之称,那么现在的券商板块行情是否能起到这样的作用?

“我觉得现在很难说券商行A股就一定行,因为整体市场的表现还需要跟宏观经济包括货币政策等相结合。历史上,若券商行业基本面较好,同时宏观经济较好,那么券商板块通常是A股的行情风向标,但若仅有券商行业自身基本面支撑,可能有相对收益,不一定有绝对收益。”洪锦屏称。

洪锦屏认为,目前券商行业有利好支撑,但是估值不像2018年底2019年初那样的水平,并不是有点利好就能持续大涨。

从整个A股市场来看, 7月21日~9月10日期间,A股市场连续38个交易日录得万亿元以上的成交,同时换手率上行。在业内看来,这既包含了存量资金的博弈,也反映了新的增量资金持续入场。

对于A股后市行情,泰达宏利基金策略研究员杨泓认为,市场后续可能继续维持震荡的结构性走势,行情会出现市场风格的再平衡,即由前期极致的成长风格,向以周期、消费为代表的价值风格平衡。

星石投资相关负责人也称, 目前市场逐渐开启风格再平衡,向后看,目前支撑市场风格再平衡的主要因素未出现变化,虽然市场风格很难短期内完全切换,但仍将继续保持风格再平衡特征。

“展望未来1~2个季度甚至明年,我们认为在经济增速趋缓、企业盈利普遍下降的背景下,价值板块的稳定增长优势将逐渐显现,伴随着稳增长政策(专项债发行提速、基建投资增速回升)的出台以及货币政策的进一步宽松,景气成长与价值蓝筹将会交替占优,单一极致化风格不会出现,风格将更加均衡。”杨泓对第一财经称。

对于行业配置,国泰君安策略团队认为,一方面,财富管理业务助力券商二次成长曲线;另一方面,考虑主赛道景气向上趋势延续,总量需求修复较弱之下,盈利优势仍旧凸显,当前时点需追寻三次能源革命下的供需紧平衡方向。重点行业推荐券商、光伏和新能源车两条超级赛道配置机会,周期板块中的景气方向则在钢铁、铝、玻璃等供需格局有改善的赛道。

在杨泓看来,行业配置层面,中长期仍然看好硬科技成长赛道,短期均衡配置。

他具体称,主要体现在四个方向:一是新能源、光伏、半导体等成长赛道,中长期上涨趋势仍然看好,但短期内需注意这些板块持续处于交易过热且估值重回历史高位引发的波动;二是工程机械、建筑、建材等基建产业链可能存在机会;三是在权益类公募基金大发展引领券商财富管理业务和北交所建立新三板增量业务收入有望提升的双重支撑下,券商板块配置机会可能较好;四是医药和消费等板块估值性价比已逐渐凸显,后续静待基本面拐点。

三大炒股神器免费领取!数量有限,先到先得>>