来源:李迅雷金融与投资lixunlei0722

概要

自今年7月份以来,A股市场成交量稳步提升,已连续38个交易日超过万亿,引起了市场的广泛关注和热议。由于近两年量化私募的规模扩容较快,加上其换手率较高的特点,市场上很多声音猜测A股成交量放大主要源于量化交易,甚至担心量化交易占比过高容易引起市场的异常波动。本文通过多角度的数据交叉验证发现,近期的成交量扩大的主因并非是量化私募扩容,而市场分歧加大、机构调仓换股可能才是主因,此外,个人投资的热情逐步升温可能也对交易量放大产生了明显影响。

从多个角度的数据验证来看,近期量化私募对市场的影响并没有异常扩大

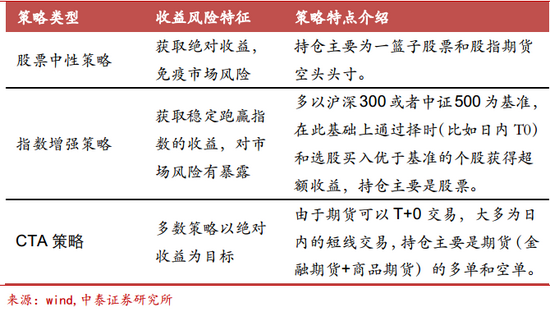

量化私募的主流策略有股票中性、指数增强、CTA等三大类,且大部分量化私募产品会多种策略组合使用以追求更稳健的收益。如果量化私募短时间快速扩容,那么股票中性策略所需要的期指空头头寸以及CTA策略对应的商品期货头寸均应出现明显增加。但对股指期货的日成交量、股指期货贴水幅度、商品期货市场的总成交量进行统计发现,今年7月份以来均表现平稳,并不支持量化私募短期快速扩容的猜想。考虑到量化策略在信息覆盖广度上的优势,其股票池高度分散,量化指增产品的扩容可能对小市值股票的流通性提升产生了一定的影响。

量化策略扩容后会主动降频,无需过于担心其规模扩张过快

当量化交易超过市场交易量的容纳程度时,量化交易策略将会失效,市场会自发地倒逼量化策略降低交易频率或退出。中泰证券自主研发的XTP极速交易系统覆盖了国内大部分主流量化私募。从XTP的机构资产规模来看,量化策略私募基金的规模从2019年2季度开始快速增加,直到现在仍在上升趋势中。但是XTP的交易量占比却在2019年2季度到4季度间快速提升之后就在一定幅度内波动,而没有跟随资产规模继续上升。这正说明了量化私募基金随着规模扩大,主动采取了降低交易频率的对策,使交易量占比保持在合理范围以确保策略有效。

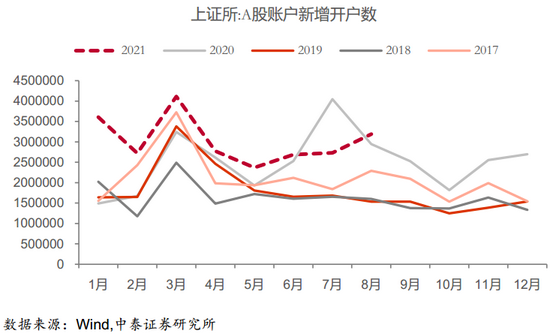

个人投资者进场热情提高也可能提升交易量

百度指数显示,今年春节前后,“股票开户”和“基金定投”的搜索强度发生逆转,说明个人投资者春节前买基金的热情更高,而春节后买股票的热情更高。此外通过上证所公布的月度新增开户数可以看出今年7月和8月的开户数相比往年有明显提高。

A股在不断扩容,总成交量平稳放大是合理现象

A股正处于快速发展和扩容阶段,无论是股票总市值还是参与资金的体量都有望出现长期增长,当前A股总市值接近100万亿,早已超越2015年的高点,股票在居民资产配置中将发挥更加重要的作用,成交量有所放大应该是合理现象。但与海外成熟市场相比,A股总体换手率还是明显偏高,对于个人投资者来说,忽略短期波动、坚持长期投资和价值投资的理念才是更理性的选择。

1

A股成交量连续38天超万亿

截止2021-9-10股市已经连续38个交易日成交额破万亿,事实上自从7月份以来,只有3个交易日成交略低于1万亿。回顾过去市场连续破万亿的时间段主要有2015Q2,2019Q1和2020年7月份,每个时间段万得全A指数都有20%以上的涨幅。

然而7月份以来万得全A指数累计涨幅仅3%,除中证500等小盘股指数上涨明显外,多数板块均处于放量滞涨和回调状态。因此市场有声音认为量价背离的原因是高换手的量化私募撑起了虚胖的成交额。

对市场成交额进行梳理发现,2021-7-1至2021-9-8全市场日均成交额12800亿,沪深300日成交额4000亿,中证500日成交2280亿,而今年的前6个月全市场日均成交额8990亿,沪深300为3360亿,中证500是1647亿。全市场成交额放大了40%。

2

量化交易并非成交额放大的主因

近期很多人将成交量放大归结为量化私募的扩容,但由于私募对于规模、成交等信息的披露较少,这些猜测很难有夯实的数据支撑。为了检验这一猜想,首先要对底层量化策略有基本了解。

量化策略分类

我们曾对国内头部量化私募进行过大量调研,根据策略持仓构成和收益风险特征的不同,可以把主流(规模较大)量化策略分成以下三大类:

而在投资实践中往往多种策略组合使用,比如为了获取更加稳定的绝对收益和分散风险,叠加使用股票中性和CTA。

跨市场交叉验证

如果量化私募近期有大规模扩容,那么以上三种主流策略的管理规模大概率上涨。不仅是股票市场成交活跃增加,其他相关资产的交投活跃度也应该一并提升,接下来我们对几种可能一一进行验证。

猜想1:股票中性策略扩容导致市场成交活跃。

验证:如果此种猜想成立,那么股票中性策略所需要进行对冲的股指期货数量也应该增加,大量主动卖单会使得股指期货贴水幅度增大。而我们对今年以来股指期货每天的成交量进行统计发现,过去三个月,IF和IC期货的日均成交量保持在每天220000手的水平,并且没有明显增长的迹象,中证500股指期货的贴水率也处于过去两年的平均水平。

猜想2:既然股票中性策略没有异常,是否主要增量来自于指增策略扩容?

验证:私募的指数增强产品主要集中在沪深300和中证500增强上面,其规模扩大会给市场带来增量资金,但7月份以来只有中证500指数上涨,其他指数大多回调。考虑到私募指增产品里中证500占比多一些,加上量化策略的优势就在于信息覆盖的广度上,投资的股票池高度分散,因此私募指增产品的规模增加应该对小市值股票的流动性提升会产生影响。

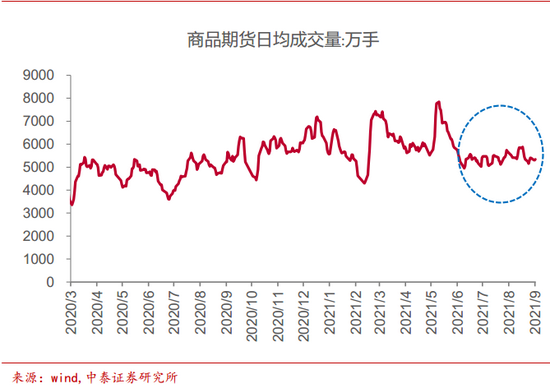

猜想3:如果量化私募扩容则CTA策略规模也相应增加

验证:私募产品的管理大多使用多策略并行,因此股票类策略与CTA策略往往同时存在,即CTA策略的管理规模也应该相应增长。但是对上期所、大商所、郑商所等主要期货品种的成交量进行统计发现,7月份以来期货市场成交量整体平稳,也未能支持此种猜想。

量化策略扩容后会主动降频

过去两年,量化私募基金规模增加比较快,这也是市场猜测成交量放大主要源于量化交易的原因,甚至担心量化交易占比过高容易引起市场的异常波动。事实上,量化交易的策略非常多元化,且对策略的市场容量有较强的感知力和响应机制。当量化交易占比超过一定阈值时,很多量化交易策略就会失效,从而倒逼一些策略暂时退出,或者开发出一些更低交易频率的策略。

中泰证券自主研发的XTP极速交易系统覆盖了国内大部分主流量化私募,其交易量的占比能一定程度上反映量化交易对全市场成交量的贡献。从XTP的机构资产规模来看,量化策略的私募基金规模是从2019年2季度开始快速增加的,直到现在仍在上升趋势中。但是XTP的交易量占比却在2019年2季度到4季度间快速提升之后就在一定幅度内波动,而没有跟随资产规模继续上升。这正说明了量化私募基金随着规模扩大,主动采取了降低交易频率的对策,使交易量占比保持在合理范围以确保策略有效。

3

分歧增加、机构调仓或是主因

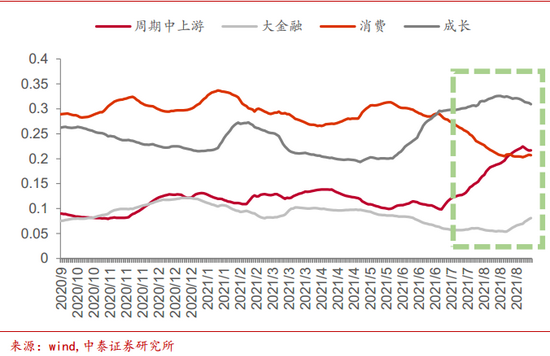

只有观点不同的人才有可能成为交易对手,因此成交量的放大可能代表市场分歧的增加,对于这一点我们可以机构的调仓行为得到验证。

根据中泰证券金融工程团队建立的公募基金行业仓位探测模型来估算公募基金的调仓动向。下图中曲线是模型估计的公募基金对不同行业板块的配置比例,可以发现从7月份开始机构对不同风格的配置权重出现了显著调整。公募基金大幅降低了消费的仓位;从5月份开始提升新能源等成长股的配置,而进入到8月份开始减仓新能源;大金融的配置比例最近一个月逐渐增加,但还处于低位。

此外我们从2021-9-1日市场的剧烈波动中也可以看出机构调仓的迹象,当天股市出现先跌后涨的日内走势,最终指数几乎收平,可以理解为机构进行了先卖后买的操作。

我们统计历史上单日成交额超过1.5万亿的天数,一共出现过50个交易日,其中37天出现在2015年股市的最高点附近,这50个交易日万得全A指数涨跌幅的绝对值平均为2.1%,但今年9月份以来的两次当日涨跌幅仅为-0.05%和-0.55%。说明近期的成交量活跃并非在交易市场方向,而是在交易市场结构,更有可能是分歧增加的表现。

4

个人投资者积极入市可能放大交易量

从百度指数关键词搜索强度可以看出,搜索“基金定投”和“股票开户”两个关键词的强度在春节前后发生了明显变化,春节后搜索“股票开户”的强度明显强于“基金定投”,这反映了春节后个人投资者入市积极性明显提高。

此外通过上证所统计的月度新增开户数可以看出,今年7、8月份的开户数相比于往年有所增长,也侧面反映了个人投资者的活跃度增加。

最后要明确的是A股正处于快速发展和扩容阶段,无论是股票总市值还是参与资金的体量都有望出现长期增长,当前A股总市值接近100万亿,股票在居民资产配置中将发挥更加重要的作用,忽略短期波动、长期配置中国权益类资产才是更理性的选择。

三大炒股神器免费领取!数量有限,先到先得>>