最近A股或是周期行业的舞台,2021年二季度A股顺周期板块业绩如期兑现,受疫情影响较大的行业(休闲服务、交通运输等)以及经济复苏中盈利弹性较大的顺周期行业(有色、钢铁、采掘、化工等)相较去年同期,利润增速大幅居前。

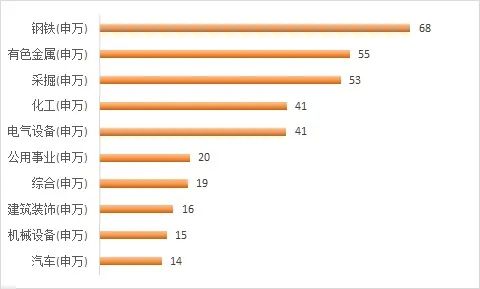

申万一级行业今年以来前十大涨幅(%)

数据来源:wind,从2021.1.1-2021.9.3,提及行业、板块不构成任何投资推介,历史数据仅供参考,不对未来表现构成任何保证。

01

顺周期风格占优的主要因素

长期风格趋势最终由长期业绩相对趋势决定,短期风格漂移也与短期业绩相对趋势的变化有关,去年三季度开始,创业板业绩或优势不再,市场风格也更加偏向于传统经济为代表的沪深300指数。

据国信证券统计,申万28个一级行业中,有20个行业盈利增速环比有所改善,其中钢铁、采掘、有色等行业的盈利增速改善幅度居前。

在行业层面上,盈利边际改善最明显的行业,逐渐转变为前期业绩倒退较大、具有顺周期特征的相关行业。

02

多重利好助推周期景气上行

全球共生模式修复,或孕育着周期的大行情。考虑到行业基本面趋势动量很强,海外财政刺激政策落地,疫苗商业化等多重因素,或利于周期的价值催化持续推出,投资周期的简要逻辑如下:

1、全球共生模式下,消费国的需求刺激转化为制造国的产能,并带动大宗商品价格上涨。

2、美元贬值具有持续性,在人民币甚至和通胀预期抬升背景下,有色、地产、金融等低估值盈利改善行业认识趋同性进一步加强。

3、国内弱刺激下的强周期,供给侧改革约束持续,弱刺激继续优化行业格局,海外需求带来行业盈利改善,周期龙头溢价明显。

03

哪些周期板块更有机会?

目前顺周期风格或逐渐成为市场的一致预期,从市场看,大体是沿着经济逐步复苏、流动性偏紧的思路,在逐步选择顺周期风格,演绎顺序大致和经济活动的恢复顺序相关。金融等低估值、低持仓板块下一阶段有望成为周期风格关注的焦点。

《周期》一书中提到,“卓越的投资者之所以能够成功,是因为他们能够洞察未来趋势,因而能够提前布局,提高胜算”。那么,周期行业在PPI回升的过程中,谁的超额收益幅度和持续性更强呢?

传统的强周期行业在PPI回升过程中,超额收益的持续性和强度也将出现不同程度的分化。根据2015.9-2017.2整个PPI持续回升阶段的数据,从超额收益的持续性来说,建材、化工或更具优势,从超额收益的强度来说,建材、有色、化工或更具优势,另外以汽车、家电为代表的周期品可选消费板块,也出现了不同程度的补涨,后续表现或值得期待。

PPI大幅回升的18个月中各周期行业表现(2016年前后)

数据来源:天风证券研报,截至2016.12.31,提及行业、板块不构成任何投资推介,历史数据仅供参考,不对未来表现构成任何保证。

顺周期板块表现强势,是基本面改善、估值较低以及全球经济复苏等多重利好催化的结果,目前来看,行情演绎有望持续,当前市场整体所处环境是盈利上行周期的中后段位置,资源品涨价带来制造业利润从下游到中上游转移,随着PPI的逐步见顶,中游行业将迎来重新配置的机会。在新一轮的经济增长过程中,重点关注成长的弹性和业绩的兑现,下游行业在下半年需要更加关注其弹性。

中观来看,国内潜在增长动力转换下,下游对于中、上游周期品的需求仍有较大释放空间,叠加“碳中和”目标对于供给端的严格限制,周期品景气或仍将中枢向上,微观层面,2021Q2净利率、资产周转率均有进一步提升空间,周期盈利弹性仍将持续显现,尤其上游周期品盈利或大概率跑赢中游,盈利弹性可期。说了这么多,小编也要温馨提醒一下~

今年以来虽然顺周期板块迎来了“高亮”时刻,但同样行情分化也是较为明显,比如机械设备今年以来表现或较为平淡,对于普通投资者来说,准确把握周期行业拐点或是十分困难的,且部分周期板块可能存在一定的回调风险,想要参与周期板块投资的普通投资者,交给擅长周期股投资的基金经理或是更好的选择。

数据来源:wind,截至2021.9.1,提及行业、板块不构成任何投资推介,历史数据仅供参考,不对未来表现构成任何保证。

财通价值动量混合(720001)

根据定期报告,自去年四季度起,财通价值动量混合(720001)便前瞻布局以化工为主的周期股,彼时基金经理金梓才便认为疫情导致2021球经济复苏的力度可能会比以往更强,各个国家复苏周期将发生共振,大宗商品等涨价的势头比较猛,上半年通胀会起来。这种宏观环境下,他战略性看好以化工、有色为主的周期板块。

截至9月3日,财通价值动量混合(720001)累计净值已进入“6元时代”(累计净值:6.091元),据Wind数据显示,全市场5836只混合型基金,累计净值超过6块钱的仅有82只,占比1.4%。持续捕捉市场景气脉搏,中长期表现可圈可点!

财通价值

动量混合

近两年

近三年

近五年

近七年

业绩排名

8/118

3/112

6/100

2/88

海通评级

-

★★★★★

★★★★★

-

数据来源:海通证券于2021年9月2日发布的《基金业绩排行榜》,同类指灵活混合型基金,历史业绩仅供参考,不对未来构成保证。近两年(2019.09.02-2021.08.31),近三年(2018.09.03-2021.08.31),近五年(2016.09.01-2021.08.31),近七年(2014.09.01-2021.08.31)。

风险提示:财通价值动量混合作为混合型基金,股票资产(含存托凭证)占基金资产30%—80%,其中投资于价值公司股票池内的个股不少于股票资产的80%,本基金主要投资于具有长期投资价值且具有动量效应的有价证券,投资人面临的风险主要为价值挖掘风险、动量调整风险和证券市场的整体风险,因此财通价值动量混合的投资业绩与本基金界定的动量效应特征突出相关证券的相关性较大,需承担相应风险;属于股票仓位偏高且相对稳定的基金品种,受股票市场系统性风险影响较大,如果股票市场出现整体下跌,本基金的净值表现将受到影响。本基金主要投资于具有长期投资价值且具有动量效应的有价证券,投资人面临的风险主要为价值挖掘风险、动量调整风险和证券市场的整体风险。本基金可以投资科创板股票,会面临科创板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险,包括流动性风险、退市风险和投资集中风险等,上述基金并非必然投资于科创板;基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。除基金特有风险外,本基金还面临市场风险、管理风险、估值风险、流动性风险及其他风险等,本基金无法规避股市的系统性风险,基金可投资于债券、权证、资产支持证券以及法律法规和中国证监会允许基金投资的其他证券品种的,其风险大小主要与资产质量有关。

本基金风险等级为R3,不适合与之风险等级不匹配的投资者。投资有风险,请谨慎选择。投资者在投资相关产品前应仔细阅读登载于基金管理人网站的《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应,不建议风险承受能力不匹配的投资者投资该等产品;投资者投资于本基金,极端情况下可能存在损失全部投资本金的情况。投资人应当通过基金管理人或具有基金代销业务资格的其他机构认购、申购和赎回基金,基金代销机构名单详见管理人网站。

市场有风险,投资需谨慎;文中提及行业、板块不构成任何投资推介,文中市场判断不对未来市场表现构成任何保证,历史情况仅供参考;文中基础信息均来源于公开可获得的资料,基金管理人力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。