来源:英才杂志

作者|顾天娇

缺芯潮尚未缓和,但随着A股上市公司半年报发布落幕,业绩大增的半导体公司们已纷纷进入调整阶段,股东也频频减持,那么半导体公司还值得关注吗?

《英才》杂志选取了140家半导体上市公司纳入统计范围,以此为基础探讨半导体行业在2021年上半年的发展概况;同时从产业链分工维度出发,分析设计、制造、封测、IDM、设备、材料等细分领域的业绩表现、估值、市场表现等投资指标,以期为投资者后续投资决策提供参考。

半导体上市公司概况

业绩大幅增长,引来机构“抢食”。

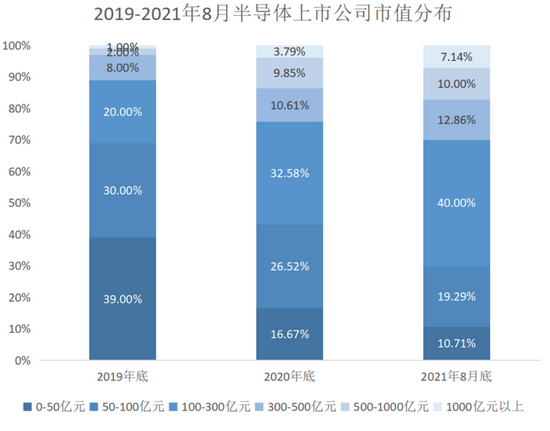

A股半导体上市公司正在演变成“橄榄型”市值分布形态。

2019年底到2020年8月底,半导体上市公司市值平均数从129亿元增至317亿元,增幅达146%;中位数从74亿元增至190亿元,增幅达158%。

50亿元市值以下公司占比从39%降至11%;100亿元市值以上公司大幅增加,尤其是500亿元市值以上的公司占比从2%增至10%。头部和腰部企业都在快速壮大。

机构投资者的看好在助推股价上涨中起到了一定的作用。

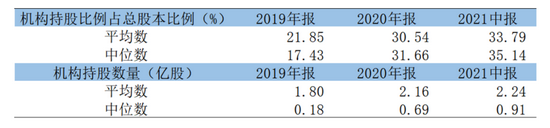

去年底的时候,纳入统计的132家半导体公司平均机构持股家数为17家,平均持股比例为22%,如今140家公司平均机构持股家数增至161家,平均持股比例增至34%。

机构投资者一般包括基金、券商、保险公司、信托公司等,机构投资者的持股情况可以作为投资的参考,其增减持动向在一定程度上反映出对公司的态度。

在140家公司中,国民技术(300077.SZ)、瑞芯微(603893.SH)、雅克科技(002409.SZ)等备受机构青睐,2021年上半年机构持股比例和数量涨幅均超100%。尤其瑞芯微在2020年底机构持有流通股比例仅18%,到2021年6月底达到82%。

众所周知,半导体产业链公司今年受益于产业景气周期到来,均取得了不错的业绩增长。从统计数据来看,营收平均同比增速达68%,归母净利润平均同比增速达173%。

2020年上半年营收规模最大是闻泰科技(600745.SH),以248亿元位列榜首。中环股份(002129.SZ)和楚江新材(002171.SZ)两家上游硅片和铜基材料公司首次超越中芯国际,分别位列第3、第4位,实现营收176亿元、173亿元。三安光电(600703.SH)、华天科技(002185.SZ)营收大幅增加,今年有望进入“百亿营收俱乐部”。

净利润的变化趋势与营收一致,年度净利润在10亿以上的公司占比逐年增加,预计今年10亿以上公司占比超34%。其中,中芯国际(688981.SH)上半年净利润达50.93亿元,位列第一,在代工厂频频涨价的背景下,预计中芯国际将成为A股首家年度净利润突破100亿的半导体公司。

设计公司冰火两重天

缺芯潮恰恰是试金石。

截至8月31日,设计板块上市公司总数为58家,总市值1.96万亿,本次统计的140家半导体上市公司总市值为4.43万亿,设计公司市值约占总市值的44%,是占比最大的板块。

在半导体行业的景气周期下,设计公司普遍盈利颇丰。纳入统计的58家公司上半年营收平均同比增长率达75%,归母净利润平均同比增长率达22%,均超过半导体行业均值。

但不同于多数人认为的设计公司的利润来自芯片产品涨价,实际上受限于上游代工厂、封测厂涨价,大部分设计公司并没有因此获得更高的毛利率。2021年上半年设计板块整体毛利率达41.34%,同比仅增加1个百分点,并且呈现明显的分化状态,一半公司毛利率上升,而一半公司毛利率在下降。

在一众设计公司中,富满电子(300671.SZ)、明微电子(688699.SH)、晶丰明源(688368.SH)毛利率增速最高,相比去年上半年增加超过20个百分点,并且带动三家归母净利润分别增长1191%、945%、3457%。这三家公司的共同点在于都是做LED驱动芯片的,上半年下游面板行业回暖带动LED驱动芯片实现量价齐升。

寒武纪(688256.SH)毛利率从去年的78%下降到今年的53%,终端智能处理器IP、智能计算集群系统这两个先后发展起来的核心业务都展露疲态。同时,寒武纪上半年实现归母净利润-3.92亿元,亏损进一步扩大。根据公告,其上半年研发投入较同期增加1.38亿,股份支付费用增加7686万元,但营收仅增加5067万元。高研发投入和丰厚的股权激励尚未给这家AI芯片公司带来理想的收益。

另一家今年市值翻了3倍的公司国科微(300672.SZ),虽然上半年营收增长393%,但毛利率却下降20个百分点。公司解释称其主要产品固态存储芯片的制造成本中晶圆占到80%以上,代工厂涨价压缩了公司的盈利。不过仅上游提价就能够让国科微的核心产品毛利率降至9%,可见它的产品销售端提价缺乏支撑、竞争力存疑。

与寒武纪和国科微类似,澜起科技、汇顶科技等公司也因产品销售端乏力出现被利润“挤压”的情况。

“缺芯”潮下,设计公司的产品力面临真实考验。

设备公司最赚钱

毛利率、净利率产业链中最高,整体年内涨幅大、估值高。

无论是设备公司自身还是投资设备公司的投资者,在今年上半年都感受到了“丰收的喜悦”。

从统计数据来看,140家半导体上市公司2021年上半年平均毛利率为36.99%、净利率为14.05%;设备板块平均毛利率为47.04%、净利率为22.08%,盈利水平全行业最高。与此同时,设备公司的营收平均同比增长97%,比行业平均高出30个百分点。

剔除今年刚上市的芯碁微装,设备公司的平均年内涨幅达到70%,也是行业中涨幅最大的。

尤其龙头北方华创(002371.SZ)7月30日市值最高达2144亿元。作为A股中稀缺的平台型设备公司,北方华创不仅为半导体厂商提供设备,下游领域还包括面板和光伏两大高景气行业,增长预期非常高。

半导体设备作为产业基石,较低的国产化率制约了整个产业的发展,因此实现自主可控的紧迫性尤为凸显。

目前,部分设备公司已经具备较强的国际竞争力,比如中微公司(688012.SH)目前的刻蚀设备已进入全球最先进的5nm先进制程产线;华峰测控(688200.SH)已实现模拟及混合信号类半导体自动化测试系统的进口替代,今年上半年新增客户近50家,打入台积电、联电供应链,上半年毛利率高达81%,净利率达42%。

而中微公司和华峰测控也是拉高设备板块整体估值的“中坚力量”。截至8月31日,两者PS(TTM)分别为33.58倍、66.93倍,远高于半导体行业平均的15.15倍,可见市场给具备高国产替代可能性的公司非常高的估值溢价。

材料板块成长略滞后

跨行业材料公司受追捧。

在半导体上游领域除了设备,材料也是国产替代核心一环。

不过不同于设备更早受益于晶圆厂建设带来的订单,材料的使用主要集中在现有产能上,新增产能要到项目投产时才会增大对材料的采购,加上材料的国产替代水平更低,因此可以看到,上半年材料板块营收和归母净利润的增长都低于行业平均水平,股价表现也偏弱。

上半年,横跨多领域的材料公司备受关注。尤其是既做光伏又做半导体硅片的中环股份(002129.SZ)市值更是突破1700亿,年内涨幅达112%,是最受机构欢迎的半导体材料股,机构持股家数达430家。另一家晶瑞电材(300655.SZ),主要经营光刻胶、超净高纯试剂、锂电池材料,受到两大下游领域需求爆发的影响,上半年营收同比增长101%,归母净利润同比增长467%。

IDM公司的隐忧

大举扩建后毛利率高增速难以维持。

国内IDM公司主要集中在功率半导体领域,今年像IGBT、MOSFET等热门器件无一例外都存在交期延长的情况,部分进口产品的交期长达52周,由于国内疫情控制平稳,交期比海外公司要短,这一优势进一步加快了功率半导体领域的国产替代速度。

根据统计数据,IDM公司上半年的平均毛利率同比增加2个百分点,增速达9%。其中士兰微(600460.SH)同比增加11个百分点,它过去因为大量在建项目带来的高折旧影响了毛利,导致毛利率基数小,随着达产后产能释放,目前公司的毛利率已经追赶上行业平均水平了。

需要注意的是,虽然说这些功率半导体公司能够避免代工厂、封测厂涨价的困扰,并且享受涨价带来的积极影响,但并不意味着它们的毛利率增速能一直高于半导体行业平均值。

去年以来,闻泰科技、华润微、斯达半导等都公告了新建产能的计划,而上游大宗商品上涨导致的建设成本增加、生产成本增加以及人力成本增加等等因素最终都将侵蚀IDM公司的利润。

制造公司遇冷

盈利大增,但市场并不看好。

据悉,台积电已经通知客户全面涨价20%,不分制程和产品种类,而且是8月26日之后上线生产的芯片,都按照涨价后的价格,这意味着之前已经下的订单也在涨价之列。

过去近一年的时间,全球晶圆代工厂多次调价,每次均在5%-10%不等,而本次台积电“跳跃式”涨价也令外界再次感受到了芯片产能的紧缺程度。

根据中芯国际2021年半年报,其实现营收160.9亿元,同比增长22%;实现净利润50.93亿元,同比增长320%。然而资本市场并不看好它,截至8月31日,中芯国际年内涨幅为-3%。

核心原因在于中芯国际此前的高估值已经透支了成长性,与其他代工厂相比中芯国际的估值高出近1倍,仅次于台积电,但是如果没有7nm及以下先进制程量产能力做支撑的代工厂,是不具备“定价权”的,在没有解决设备难题之前,国内很难出现第二个台积电。

在先进制程被卡的困境下,中芯国际选择优先发展成熟制程。9月3日,其公告拟投资573亿元在上海建设10万片/月的12英寸晶圆代工生产线项目,聚焦于28nm及以上技术节点。中芯国际此举背后虽有无奈,但更多地好处在于能帮助其吃下快速成长的国内市场。

封测板块打响回调第一枪

股东减持打击市场信心,自最高点大幅回撤。

随着整个行业复苏,封测板块呈现高景气行情,加上产能紧张、供不应求,各厂商业绩迎来拐点,营收平均增长约40%,毛利率平均上升3个百分点。

不过,封测板块上半年却自最高点的平均回撤超过30%,是几个半导体板块中回撤幅度最大的。遭遇股东减持是封测板块年内涨幅低于平均的影响因素之一,同时它也是唯一一个板块,机构持股比例降低的。

长电科技(600584.SH)、通富微电(002185.SZ)、晶方科技(603005.SH)、太极实业(600667.SH)均被大基金减持,另外,长电科技第二大股东芯电半导体减持1600万股,持股比例降低2.32%;晶方科技的股东EIPAT的持股比例从9.56%降至4.99%。

截至目前,大基金已披露计划对13家上市公司进行减持,除4家封测企业外,还包括兆易创新、安集科技、北斗星通、长川科技、国科微、瑞芯微、三安光电、万业企业、雅克科技,覆盖设计、设备、材料和制造公司。大基金减持比例普遍不超过2%,已减持完成的时间集中在今年5月-8月。

而且北方华创、瑞芯微、韦尔股份等股东也纷纷抛出减持计划。有了封测板块的“前车之鉴”,不仅多家拟被减持的公司股价开始下跌,整个半导体板块进入调整阶段。

那么股东的减持是不是意味着这轮半导体的景气周期已经趋近尾声?

回顾2021年上半年国内半导体公司发展情况,可以看到国产替代初见成效,本土企业成长势头良好。

去年下半年起,全球半导体产能严重紧缺的现象开始凸显,一方面因为新冠疫情对海外部分地区工厂开工造成负面影响,全球半导体产能供给和扩张受限;另一方面在对中美局势的不确定性预期下,很多企业选择上调安全库存水平,超额预定了晶圆厂产能,造成了阶段性的产品缺货和交期延长。

进入2021年后,上游原材料涨价进一步推动代工厂涨价,而产能供给紧张受限于晶圆厂建设速度并未改善,涨价趋势已经蔓延到产业链各个环节。

虽然从7月起A股半导体上市公司相继回调,但是去年我们预计全球半导体产能紧张的局面至少持续到2021年二季度,从当下时点来看,“缺芯”仍未缓解,产能紧张或持续到2022年,更重要的是下游新能源车渗透率提升、5G势在必行,对射频前端、功率半导体等需求不会放缓,2021年下半年半导体产业链公司将继续高歌猛进。

三大炒股神器免费领取!数量有限,先到先得>>