来源:中国基金报

虽然今年来出现大幅波动,但从过去四五年来看,白酒行业无疑是“最黄金的赛道”,没有之一。

受益于这一赛道的强势表现,招商中证白酒指数基金因较强业绩一直是备受市场关注的产品。截至二季度末,基金规模已逼近700亿,持有人户数也超过千万,已成为持有人数最多的“国民基金”。

正在白酒走势震荡的关键时刻,招商中证白酒指数基金宣告分红,以8月27日为基准日进行年内首次分红,分红方案为0.12元/10份基金份额。招商基金表示,此次分红主要是为了更好跟踪指数表现,降低跟踪误差。

谈及后市白酒行业的投资价值,不少基金经理认为,目前白酒企业中报披露结束,多数酒企业绩向好,整体营收和利润增速在20%左右。次高端白酒的业绩高增长趋势有望延续。白酒板块有望在“双节”(中秋节和国庆节)旺季前后迎来预期逐步修复过程。

招商中证白酒宣布分红

白酒作为超级黄金赛道,强大的赚钱效应让市场目光始终聚焦于招商中证白酒指数基金上。

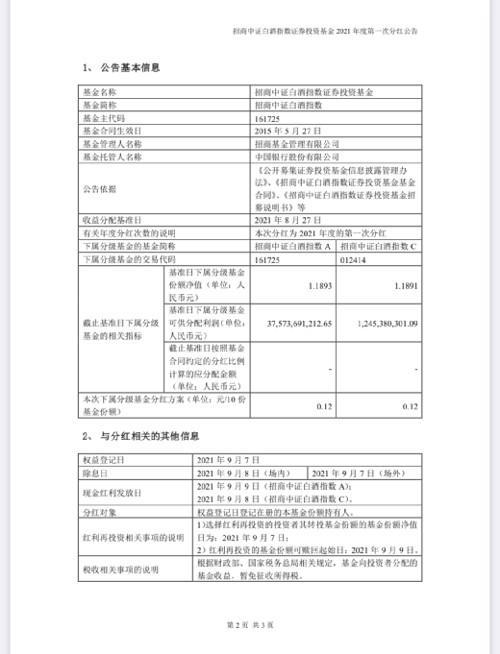

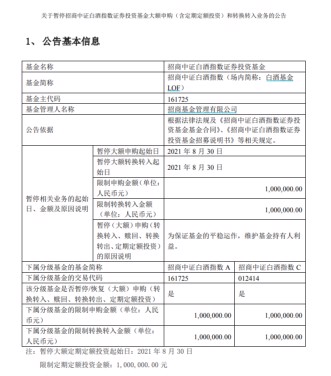

9月2日,招商中证白酒指数证券投资基金发布公告称,以8月27日为基准日进行年内首次分红,可供分配利润达388.19亿元。

从公告来看,截至基准日,招商中证白酒基金A份额和C份额的净值分别为1.1893元和1.1891元,可供分配利润分别为375.74亿元和12.45亿元,分红方案均为0.12元/10份基金份额。

实际上,在分红公告发布前,招商中证白酒曾在8月27日发布一则限购公告,称该基金将于8月30日起暂停单体单个基金账户单笔或累计超过100万元的申购、转换转入以及定投申购业务。

而针对此次分红,招商基金表示,本次分红是正常的投资操作,给投资者更多选择。如果投资者希望落袋为安,可以选择现金分红,免赎回费。如果投资者希望继续持有,也可以选择红利再投资,将分红部分转投为基金份额继续持有。

对于分红原因,主要是因为近期招商中证白酒基金部分成分股上市公司实施现金分红,为使持有人能够获得这部分现金分红,同时也为基金更好地跟踪指数表现,降低跟踪误差(跟踪价格指数),所以基金经理拟实施分红。

转型前招商中证白酒指数分级基金在转型前基金合同约定,在存续期内不进行收益分配,2021年1月1日该基金转型为招商中证白酒指数证券投资基金后,合同约定可以进行收益分配。

业内人士预测,招商白酒指数基金未来将根据情况持续进行分红。

近6年业绩最牛基金

作为一只跟踪中证白酒指数的细分行业指数基金,招商中证白酒指数分级成立以来业绩突出,既是食品饮料及大消费板块基金的领头羊,在全市场基金产品中更是独占鳌头。

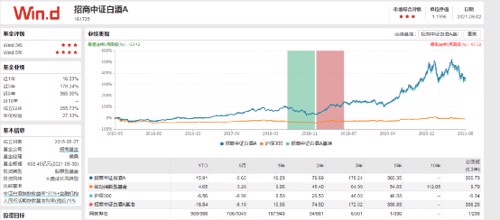

Wind数据显示,截至9月1日,招商中证白酒A近6年累计收益率达到525.02%,位居同期全市场基金业绩榜榜首,成为近6年最“牛”基金。近6年以来,仅招商中证白酒A一只基金斩获超5倍回报,表现优于多只重仓消费、新能源的主动权益基金。

另外一只酒行业指数基金鹏华中证酒A业绩也不错,近6年累计收益率达387.02%,在被动指数基金行列中遥遥领先。值得注意的是,鹏华中证酒A跟踪中证酒指数,配置了多个种类的酒企。

分阶段来看,招商中证白酒指数A历史业绩整体表现较好,从2016年到2020年,它每年的涨幅都保持在同类排名前1/3。截至9月2日,该基金近3年收益率达到178.24%,成立来累计回报355.73%。由于白酒行业今年以来经历较大幅度的回调,该基金近一年收益率为16.23%。

良好的业绩受益于白酒行业股价的节节攀升。从2015年的弱复苏起截至今年年初,这一轮白酒景气周期长达6年时间。白酒行业的上市公司长期盈利水平很高,经常跑赢市场。过去6年,白酒指数涨了613.51%,在227个申万三级行业中排名第2。

也就是说,白酒是近6年最赚钱的行业之一,6年超6倍涨幅,2015年投10万,现在是71万。招商中证白酒指数基金也做到了紧跟指数走势,跟踪误差很小。

“国民基金”持有人超千万

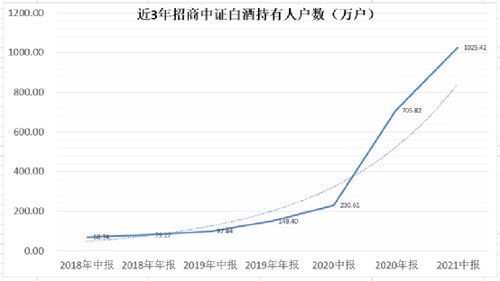

招商中证白酒指数基金的中长期亮眼业绩也吸引到众多资金申购,基金规模稳步上涨的人同时持有人户数也节节攀升,目前已成为持有人数最多的“国民基金”。

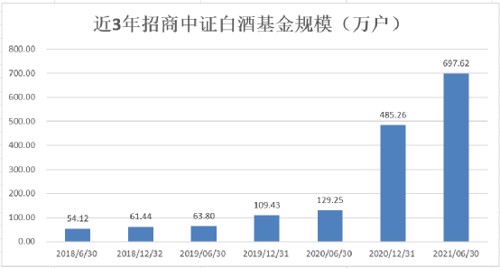

日前披露的2021年半年报显示,继去年创下最高权益基金持有人户数后,截至今年6月末招商中证白酒指数基金的持有户数破千万,达到1025.42万户,基金份额持有人户数再创新高。

从持有人结构看,上半年末招商中证白酒的个人投资者持有比例为99.88%,这意味着该基金持有人几乎都是散户。

Wind数据显示,截至2019年末,招商中证白酒的持有人户数为149万户,到2020年末达到706万户,今年上半年基民继续“跑步入场”,助推该基金持有人户数增加320万户。短短三年,基金份额持有人户数已超千万。

不仅如此,招商中证白酒的规模也在持续增加。该基金二季度末份额达到469.90亿份,规模更是高达697.62亿元,距离700亿元关口仅剩2.38亿元,这一规模较一季度末的499.14亿元增加了近200亿元,增量位居全市场第一。

对比来看,招商中证白酒成立份额仅为3.96亿份,2016年末二季度规模为9.31亿元。五年时间,该基金规模增加近74倍,涨幅惊人。

今年二季度,酒类基金主要是消化估值,整体收益表现不是很好,但仍是受到基金投资者的喜爱和追捧,基金规模都有一定的增长。除招商中证白酒外,鹏华中证酒二季度规模增长31亿元,现为71.53亿元,增幅接近8成。

白酒板块后市投资价值几何?

进入三季度下半年以来,资金调仓迹象明显,白酒估值从高位回落,已连续调整近3个月。Wind数据显示,截至9月2日收盘,中证白酒指数近60日跌幅接近24%。

随着日前基金中报披露完毕,知名基金经理们对白酒板块的持仓动态随之曝光。具体来看,张坤清仓式减持多只白酒股,但也有顶流基金经理仍在加仓。

在刘彦春旗下管理规模最大的景顺长城新兴成长前十大重仓股中,五粮液、泸州老窖、贵州茅台等均被增持;隐形重仓股中,古井贡酒也被大幅增持。刘彦春表示,行业景气判断容易,难点在于股票定价。自己需要不断学习、理解产业和股票市场,同时也要保持冷静,在行业景气、公司质量和估值约束中寻求平衡。市场总会有波动,风格也时常切换,自己会不断学习和积累,努力为持有人创造价值。

侯昊在白酒板块处于高位水平时,同样选择坚定加仓,二季度增持水井坊超400万股,总持股数已超过1200万,五粮液、贵州茅台、洋河股份、伊力特等均获增持。

侯昊在半年报中表示,展望下半年,考虑到国内外整体货币政策基调并未进一步收紧,且全球经济复苏前景良好,市场仍存在结构性的做多机会。需继续关注宏观经济深度复苏,景气度改善的低估值顺周期品种如银行和上游资源股的修复机会;对于新能源、白酒等近期涨幅较大的高景气行业,仍需对于估值和基本面景气度的匹配程度给予更高的筛选要求。

侯昊还在近期接受媒体采访时表示,“现在是左侧布局非常好的时间点,我对于白酒行业的基本面没有怀疑。目前大家可能担心政策会压制股价或估值。但从长期来看,任何一个政策变化都利好于高端白酒市场更加平稳有序地发展。因此,虽然短期白酒有一些情绪波动,但是站在长期的维度,我更加坚定未来几年白酒能保持一定平稳,甚至比我们想象增长的速度更快。”

在侯昊看来,目前白酒企业中报披露结束,多数酒企业绩向好,整体营收和利润增速在20%左右。其中,一线白酒业绩以稳为主,部分次高端白酒业绩实现较快增长,结构升级趋势下利润弹性显著。次高端白酒的业绩高增长趋势有望延续。白酒板块有望在“双节”(中秋节和国庆节)旺季前后迎来预期逐步修复过程。

(责任编辑:叶景)