来源:国际金融报

根据中国证监会审批进度,北京佑瑞持投资管理有限公司的《公募基金管理公司设立资格审批》相关材料已被证监会接收。

分析人士指出,私募转公募的主要驱动因素有两方面:

一方面,相较于私募,公募可以公开宣传,有助于扩大公司影响力和提升品牌,能吸引更多的资金,募资渠道也更广。

另一方面,公募基金能引入更多的长线资金来投资,包括社保基金、养老金、保险资金等,能够有更长的资金使用周期来实现投资收益,利于管理规模的提升。

又一家私募基金管理人申请设立公募基金公司!

根据中国证监会审批进度,北京佑瑞持投资管理有限公司(下称“佑瑞持投资”)的《公募基金管理公司设立资格审批》相关材料已被证监会接收。

此前,鹏扬、凯石、博道、朱雀均已从私募转型成为公募。此外,知名私募重阳投资在提出设立公募基金公司申请后,又于2017年撤回申请。而佑瑞持投资为今年首家拟转公的私募,同时也是年内第三家申请公募牌照的机构。

专注固收投资领域

根据中基协备案信息,佑瑞持投资成立于2010年,并于2014年4月登记成为私募证券投资基金管理人。目前管理规模区间在100亿元以上。

高蕾是佑瑞持投资的法定代表人、董事长、总经理。从履历上看,2004年8月至2007年9月,高蕾在泰达宏利基金任市场总监,后进入景顺长城基金投资部任总经理助理,直至2010年10月离职,创办佑瑞持投资。从出资人情况上看,高蕾的认缴比例为89%,朱洪静、吴晓刚、钱涛认缴比例分别为9%、1%和1%。

投研理念方面,佑瑞持投资长期专注于固定收益投资领域。官网资料显示,其注重投研和风控体系的系统化建设,投资策略涵盖债券投资、权益投资、宏观对冲、衍生品等,投资风格稳健。

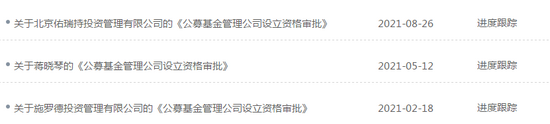

除了佑瑞持投资,今年以来还有两家机构已提交设立公募基金公司的申请。今年2月18日,证监会接收了施罗德投资管理有限公司设立公募基金公司的材料。5月13日,蒋晓琴拟设立泉果基金的申请材料已获证监会接收。

近年来,私募机构转型公募时有发生,出现“私转公”现象的主要原因是什么?

私募排排网财富管理合伙人黄龙福城在接受《国际金融报》记者采访时表示:“私募转公募的主要驱动因素有两方面:一方面,相较于私募,公募可以公开宣传,有助于扩大公司影响力和提升品牌,能吸引更多的资金,募资渠道也更广。另一方面,公募基金能引入更多的长线资金来投资,包括社保基金、养老金、保险资金等,能够有更长的资金使用周期来实现投资收益,利于管理规模的提升。”

“私转公”生存现状如何

其实,“私转公”之路并不容易。

从门槛上看,根据《资产管理机构开展公募证券投资基金管理业务暂行规定》,专门从事非公开募集证券投资基金管理业务的资产管理机构(下称“私募证券基金管理机构”),申请开展基金管理业务,除符合一般条件(最近3年经营状况良好,财务稳健;诚信合规;为基金业协会会员等)外,还应当符合两个条件:实缴资本或者实际缴付出资不低于1000万元;最近3年证券资产管理规模年均不低于20亿元。

目前,“私转公”基金公司屈指可数。2016年6月,鹏扬基金管理有限公司被中国证监会核准成立,是全国首家“私转公”基金公司;2017年3月,证监会正式核准凯石基金管理有限公司设立,成为业内第一家全部由自然人持股的“私募系”公募;同年6月,博道基金被核准成立;2018年9月,百亿私募朱雀投资“转公”,中国证监会核准设立朱雀基金管理有限公司。

那么,这些私募系公募发展现状如何?

从规模上看,成立最早的鹏扬基金规模也最大。根据天天基金网数据,截至8月25日,鹏扬基金的管理规模为827.77亿元,基金数量有102只(子份额分开计算)。

朱雀基金的管理规模次之,截至6月30日,管理规模为290.4亿元,其中,混合型基金规模为196.03亿元,股票型基金规模为83.24亿元。接着,博道基金的管理规模为196.22亿元,其中,混合型基金规模为158.97亿元,股票型基金规模为37.25亿元。凯石基金的管理规模为10.31亿元,其中,混合型基金规模为9.69亿元。

私募转型公募会面临怎样的挑战?

“基金业绩为王,转公募后,管理人如果业绩做不起来,不能获得市场认可,也会面临被动的局面,公募基金在公司基础设施和人员配置、投研体系搭建等方面比私募要健全,会导致运营成本会增加。”黄龙福城说道。