中国基金报记者 张燕北

见习记者 李雪莹

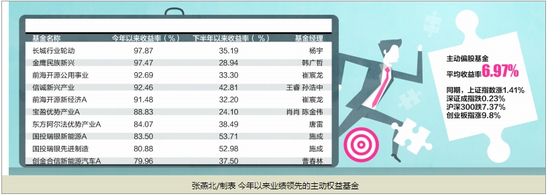

今年以来,市场表现一波三折,极端结构性行情充分演绎,主动权益基金业绩仍然可观,平均收益率达到6.97%,大幅跑赢上证指数、沪深300等主流指数。

其中,近百只主动偏股基金年内收益率超过50%,两只基金回报超过97%,有望成为今年首批“翻倍基”。

主动偏股基金平均赚8.48%

“翻倍基”呼之欲出

Wind资讯数据显示,截至8月27日,纳入统计的4149只主动权益基金(份额合并计算),今年以来平均收益率为6.97%,涨幅超出同期沪深300指数14个百分点。

一位业内人士表示,“长期来看,顶级基金经理相比沪深300的年化超额收益不过10个百分点,今年仍可称得上是主动基金业绩的大年。”

整体来看,七成主动权益基金收益为正,93只基金今年累计收益率在50%以上。其中,灵活配置型和最低股票仓位在80%的普通股票型基金表现更为突出,年内收益分别达9.51%和9.44%;股票仓位在六成以上的偏股混合型平均收益为7.4%,平衡混合型基金平均收益为2.54%。

结构性分化行情之下,聚焦新能源、半导体等板块的基金业绩领先,部分基金年内收益即将翻倍。

Wind数据显示,截至8月27日,42只主动权益基金年内回报超过60%,新能源主题基金及重仓新能源、半导体板块的产品占据多数席位。其中,长城行业轮动和金鹰民族新兴两只基金收益率分别为97.88%和97.47%,即将成为“翻倍基”。

二季报显示,长城行业轮动十大重仓股均为新能源汽车产业链、材料、半导体行业龙头,而今年以来新能源行业涨幅达到41.7%,在30个中信一级行业指数中排名领先。出色的业绩带动基金规模一路攀升,从一季度末的4771.69万元增长到二季末的3.91亿元,增长7倍多。

值得一提的是,长城行业轮动刚刚经历了一次基金经理变更。7月30日,杨宇新任基金经理,与原基金经理刘疆共同管理这只基金。“以老带新”一个月后,8月27日,杨宇开始一人管理。刘疆管理长城行业轮动14个月,任职回报134.79%。

韩广哲管理的金鹰民族新兴基金上半年以53.15%的收益率夺得半程冠军。下半年以来,该基金锐度不减,收益持续增长。根据8月28日发布的半年报,该基金重仓股以光伏、新能源、生物医药行业股票为主。

此外,前海开源公用事业、信诚新兴产业、前海开源新经济、宝盈优势产业、东方阿尔法优势产业、国投瑞银新能源、国投瑞银先进制造等基金也取得出色业绩,收益率都在80%以上。

市场或将反复震荡

机会聚焦中小盘

展望接下来的行情,多位公募人士认为市场机会或仍将聚焦在中小盘。

诺德基金基金经理胡志伟表示,过去几年市场对于大行业龙头的挖掘已比较充分,部分大公司的市值和估值都被推到了历史性高度;而性价比相对较好的小行业龙头和大行业中排名相对靠后的中等企业正在得到投资者更多的关注。

金信基金表示,近期,热点从仅聚焦在新能源等少数几个板块开始逐步扩散,有利于人气的聚集,对市场总体环境可以谨慎乐观。此外,“共同富裕”和“专精特新”政策将会强化中小盘成长主线。自下而上来看,很多优秀中小盘成长股长期被资金忽视,被低估的个股较多,随着业绩兑现及政策驱动,有望迎来估值修复行情。

景顺长城基金经理杨锐文看好中小市值龙头股及科创板投资机会。他认为,经过几年的估值消化,不少中小板市值龙头股从过去的溢价变成折价,而这些公司依然保持了不错的成长性。今年以来,简单的“以大为美”的风格已经发生变化。科创板成立两年,募投项目逐步达产,这些公司的成长性或将进一步上移,市场的关注点有望再度回归。对于具体投资标的,杨锐文表示看好半导体和新能源车板块,尤其是半导体设备和材料公司可能会面临历史性机遇。

对于新能源板块,长盛基金孟棋认为,7月份各路资金纷至沓来,新能源板块估值快速上升,情绪亢奋,与传统周期及消费行业的估值拉开了巨大的剪刀差。而三季度其实是新能源的传统淡季,许多的材料瓶颈等待解决,很多的新技术等待数据落地。股价远远跑在基本面前面,基础并不牢靠,存在整固的必要,加上一些融资减持压力以及电车事故、海外调查等风险因素的出现,板块出现了久违的调整和分歧。“这样的分歧调整非常健康,有分歧才更有空间。新能源板块经过一段时间和空间的调整,机会在一天天增多。传统周期及消费行业估值正在修复,筑好了整体市场的底层基础,新能源板块的安全按边际也将随之提升,获得重回舞台的机会。