来源:伟哥论市

核心观点

大盘构筑“W”底过程,也是市场结构完成转换的过程,二三线蓝筹股及二三线科技股已蓄势待发,市场新的热点正在形成,市场只有在新的热点带领下,在新的赚钱效应吸引场外资金加速流入下,大盘才会形成大的上台阶走势。

盘面分析

外受美联储主席鲍威尔将在杰克逊霍尔年会发表讲话影响,美股先扬后抑,内有消费板块的超跌后反弹,内外因素共振,上周大盘走出先扬后抑再起的不规则“N”字型走势。最终,上周大盘以上涨2.77%收盘,创业板上涨2.01%,两市总成交量较前一周增加8.57%,这表明资金仍处于高低切换中,热点虽切换较快,但市场并不缺乏赚钱效应,场外资金还在保持流入,场内资金交易频繁,市场信心有所恢复,市场情绪稳中有升。

量能略微减少,个股活跃度不减,结构分化较大,消息面对题材板块影响较大,估值水平仍是个股走势的重要影响因素,超买板块内易出现分化,超跌板块有所反弹。上周五,有74家个股涨停,其中有6家个股为20%涨停板,有91家个股涨幅在10%涨停板之上,有10家个股跌停,有37家个股跌幅在10%跌停板之上,涨幅超过5%个股有270家,跌幅超过5%的个股175家。

上周,机构调仓行为仍在继续,高位板块分化较为明显,涨幅居前的为煤炭、有色、钢铁、化工等周期资源板块以及电气设备、光伏、工业母机等,跌幅居前的为军工、传媒、农业、航空、地产等。量能小幅释放,存量博弈为主,赚钱效应增加,亏钱效应减少,热点转换较快,资源板块领涨,高位板块分化,超跌板块反弹,是上周盘面主要特征。

技术面分析

从技术上看,上周大盘如所预期,走出先扬后抑再扬的不规则“N”型走势,全周红盘报收,并呈价涨量增态势。大盘收复5周、10周、20周、30周及55周线,价涨量增的量价关系,周K线组合的“两阳夹一阴”的“多头炮”形态,周线MACD指标拐头向上,周线SKD指标的多头强化,短线大盘还将继续上行。

日线技术指标显示,上周五大盘低开之后,盘中震荡盘升,并呈价涨量缩态势。5日线失而复得,60日线反压,90日线收复,半年线支撑,日线MACD指标多头重新强化,尽管价涨量缩的量价背离走势,大盘盘中还有反复,但大盘还会冲高,能否挑战并跨越3545点之上,量能能否重新释放是关键。

分时图技术指标显示,5分钟MACD指标多头强化,15分钟MACD指标及SKD指标金叉且多头强化,30分钟SKD指标重新金叉且多头强化,60分钟SKD指标多头强化,短线大盘盘中还将冲高,但60分钟刚刚死叉,若重新金叉且多头,开盘价涨量增是关键,否则大盘盘中反弹空间有限。

上证50价涨量增,5日线收复,10日线反压,日线MACD指标金叉,加之价涨量增的量价关系,短线还有上涨空间,继续挑战10日线上方压力。

创业板价跌量缩,5日线反压,10日线及90日线得而复失,价跌量缩的量价关系,加之K线组合的“指南针”,短线有望走出反弹走势。

综合技术分析,我们认为,短线大盘盘中还将继续走高,并继续挑战3545点附近压力,能否跨越并站稳其上,量能能否重新释放是关键,若量能能够重新释放,则大盘挑战并跨越3545点,并完成“W”底的构筑,若量能不能继续有效释放,则大盘冲高回落,继续震荡盘升运行,我们预计,本周大盘有望走出先扬后抑走势。

基本面分析

上一周,可谓是全球资本市场享受着饕餮盛宴般涨幅的一周,市场一扫之前一周之阴霾,各经济体股票市场重新活跃,美纳指连创历史新高,盘中更是突破15000点关口,美元指数先扬后抑,但仍在93之上,并继续处于上升通道中,作为大宗商品价格的“锚”,国际原油价格先抑后扬,但仍处于下降通道中,A股市场更是连续大幅上行,量能持续得到释放,市场赚钱效应不减反增,大盘不但收复之前失地,更是盘中一度“W”底颈线位压力,虽未有效跨越,但仍为后市运行创造了技术条件。

那么,引起近两周全球资本市场先抑后扬走势,大宗商品价格跌宕起伏的内在原因是什么呢?其实就是美联储货币政策预期表述的“朝三暮四”的“表里不一”所致,前一周美联储还是信誓旦旦要缩减购债规模,让市场相信美联储将要退出量化宽松的货币政策,全球流动性的开关将被拧紧,市场一度恐慌,但时隔不到一个星期,美联储又表示受疫情影响,经济复苏具有不确定性,暗示美联储还不会实施退出量化宽松的货币政策,市场对流动性的预期由恐慌到兴奋,这是近两周全球高风险市场价格大幅波动的原因所在。

对美联储未来货币政策判断,我们在之前的报告中反复强调,不要听美联储怎么说的,而要看他怎么做的,美经济结构决定了美联储宁可加息,也不愿退出量化宽松,美股走势既决定美经济走势,也决定美选票变动,美股不能塌崩,美股塌崩就意味着美经济塌崩,就如中国的房地产一样。由于我们在之前报告中,已多次反复强调了美股与美经济的逻辑关系,在此我们就不再赘述,但要再次继续强调的是,美联储不会轻易退出量化宽松,美股不会轻易转为熊市,A股不会轻易转向,震荡盘升的趋势轻易不会改变。

2008年以来,恰是美经济基础借助资本市场的资源配置功能,向高科技加速转化,加之美货币政策始终保持宽松的环境,美股走出了长达十三年的牛市行情,而领涨美股的并非代表传统消费及周期性产业的道指,而是代表美高科技产业发展的美纳指,美纳指从2008年底的1265点启动,在不到十三年的牛市行情中,涨幅超过10.87倍,远高于美道指4.5倍的涨幅,比道指涨幅高出约1.42倍,这就是我们在报告一直所强调的,那就是“经济基础决定投资方向”,有什么要的经济基础,就有什么样的资本市场投资主线,这不但在美资本市场表现的淋漓尽致,也在A股市场展现的可圈可点。

2019年以来,A股市场走出了上台阶式的慢牛走势,资金主战场一直坚守在以半导体为代表的硬核科技及以新能源为代表的应用科技,尽管以传统消费、医药等为主要代表的各类“茅”股也曾风光无限,以钢铁、煤炭、有色等强周期股也借着供给侧改革和“碳中和”概念,股价走出了底部,获得了一定的收益率,但最终受估值因素影响、经济周期因素影响及政策因素影响,股价要么从历史高位大幅回落,要么离历史高位还相差甚远,只有科技股持续保持强势,尤其是一二线龙头股股价持续保持,甚至连创历史新高,这就从侧面证明,中国的经济基础就是高科技。

A股市场近两年来的结构性行情走势,也与美股有异曲同工之处,这点从近两年大盘及创业板涨幅的对比就可得出。2019年年初至今,大盘从最低点2440点涨至最高点3731点,涨幅约为53%,创业板从最低点1185点涨至最高点3576点,涨幅约为202%%,创业板涨幅比大盘涨幅高出2.81倍,远高于美纳指对美道指的涨幅,这既表明中国经济转型速度非常快,也表明中国的经济基础加速从传统消费及周期性产业向高科技转换。

那么,近期为什么“双创”的表现逊于大盘呢,我们在之前的报告中反复强调,A股市场不会出现系统性风险,但会因估值泡沫问题出现结构性风险。经济加速转型引发市场对新兴产业的题材炒作,尽管“双创”上市公司业绩增速较好,但经过两年来股价的大幅上涨,“双创”上市公司业绩增速没有跟上股价上涨的速度,出现了一定的泡沫现象,如目前创业板的PE高达近60倍,PB高达8.8倍,科创板50的PE高达77倍,PB高达7.6倍,不但远高于沪综指PE的14.5倍及PB的1.55倍的水平,也远高于美纳指PE的42倍及PB的6.2倍水平,估值因素是制约近期“双创”走势的内在原因所在。

那么,“双创”的弱势表现,会不会出现趋势性回落走势呢?我们的答案是不会的,原因就在于,国内经济加速转型,无论是宏观及行业政策的鼎力支持,还是新兴产业的发展趋势,科技已确立为国内经济新的经济基础,资源将向新兴产业配置,投资规模的扩大,科技推动新型消费升级,科技不断升级所形成的市场占有率,“双创”的成长性将充分得到展现,就如同美纳指上市公司一样,股价虽上涨,但估值却下降,阶段内以时间换空间,但中长期上行趋势不会改变,并有望继续成为A股市场的领头羊。

受内外消息面有利因素共振影响,上周大盘在二三线蓝筹股及二三线科技股走强带领下,走出了震荡盘升的不规则“N”字型走势,市场赚钱效应明确,量能的持续释放,短线大盘还将继续挑战3545点附近压力,能否放量跨越并站稳3545点之上,将决定“W”底能否短期构筑完毕。我们认为,本周大盘有望继续走出先扬后抑走势,震荡盘升并跨越3545点时趋势,市场结构继续分化,但赚钱效应不会改变。

操作策略

上周北上资金净流入179.97亿,其中沪市净流入为134.3亿,深市净流入为45.67亿,这表明北上资金主战场向沪市转移,上周市场热点主要集中在二三线蓝筹股上,我们一直建议关注的沪市“中字头”股更是受到资金关注,成为主力资金挖掘的新热点,而“中字头”股又是被资金冷落了相当长时期的“冷门股”,股价长期处于底部,此次以“中字头”为代表的二三线蓝筹股崛起,前期热点的获利回吐,市场结构转换的加速转换,验证了我们之前一直所强调的观点,那就是“热门赛道易踩踏,冷门赛道任驰翔”。

大盘构筑“W”底过程,

也是市场结构完成转换的过程,二三线蓝筹股及二三线科技股已蓄势待发,市场新的热点正在形成,市场只有在新的热点带领下,在新的赚钱效应吸引场外资金加速流入下,大盘才会形成大的上台阶走势。操作上,注意结构转换,加快调仓步伐,逢低关注金融、“碳中和”概念、军工、高端制造、新能源、有色新材料、化工新材料、环保、“中”字头股及股价处于底部二线蓝筹股,回避前一段时期涨幅过高股及高估值股,对于白酒、医药等传统消费反弹,观望为好。

择时模拟股票组合

图表1:2021模拟股票组合

代码

简称

前日收益

所属行业

515850.SH

证券龙头ETF

-0.30%

券商

007465.OF

交银创业板50指数C

-0.28%

指数

512710.SH

军工龙头ETF

-2.30%

军工

164908.OF

交银中证环境治理

0.42%

环保

601117.SH

中国化学

10.01%

建筑

600926.SH

杭州银行

0.96%

银行

600908.SH

无锡银行

0.90%

银行

600030.SH

中信证券

0.61%

券商

300053.SZ

欧比特

-4.67%

电子

688599.SH

天合光能

1.51%

光伏

601336.SH

新华保险

2.52%

保险

002196.SZ

方正电机

4.26%

电气设备

002660.SZ

茂硕电源

-2.65%

电子

300435.SZ

中泰股份

7.72%

机械

数据来源:方正证券研究所 WIND资讯

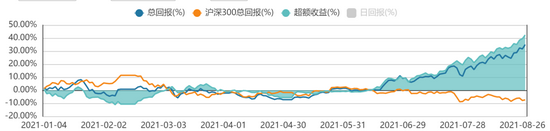

图表2:组合相对沪深300收益图

数据来源:方正证券研究所 WIND资讯

三大炒股神器免费领取!数量有限,先到先得>>