来源:粤开证券研究院

中央财经委员会第十次会议召开

8月17日,中央财经委员会第十次会议召开,研究扎实促进共同富裕问题,研究防范化解重大金融风险、做好金融稳定发展工作问题。

会议强调,确保经济金融大局稳定,意义十分重大。要统筹做好重大金融风险防范化解工作,处理好稳增长和防风险的关系,以经济高质量发展化解系统性金融风险,防止在处置其他领域风险过程中引发次生金融风险,深化信用体系建设,等等。

我们认为,下半年总需求开始逐步回到内生增长轨道,增速放缓,但是下半年经济修复中的分歧或给中游制造带来不确定性,如通胀方面,PPI或将于年底现拐点;消费的复苏态势延续,但不确定性仍存;出口的分歧在于疫情演化和全球生产修复速度;投资端,地产投资韧中微降,制造业投资修复中面临挑战等等。另外,信用风险仍未完全消解。因此,下半年流动性有望实现风险可控下的边际宽松。

大宗商品保供稳价:国家储备铜铝锌将进一步投放

8月19日,国家粮食和物资储备局物储司负责人表示,国家发展改革委、国家粮食和物资储备局于7月5日、29日分两批次投放国家储备铜铝锌共计27万吨,下一步,还将继续投放国家储备铜铝锌,持续做好大宗商品的保供稳价工作。

南华工业品指数自5月国常会发声急剧下行后,而后又缓慢波动上行,7月底达到一个年内高点,而后波动下行。南华金属指数也是5月回调后又缓慢回升,但未突破5月高点,7月底后波动下行。具体来看,截至8月20日,阴极铜、铝、锌、铁矿石期货结算价(活跃合约)较年初+15.2%、+29.1%、+7.3%、-22.5%,较5月12日-12.6%、+0.2%、-0.3%、-41.8%,较7月30日-6.9%、+0.4%、-0.2%、-28.0%。

大宗商品的调整,一是受到国内国务院常务会议、投放国家储备铜铝锌等政策的影响,二是近期美国taper预期或影响流动性预期,使得大宗商品价格承压,三是随着经济复苏国内外大宗商品供给端修复+碳中和下钢铁有色等产能压缩,部分大宗商品价格的供需失衡逐步修复,如近期铁矿石期货价格下跌较多,较年初价格下调了22.5%。

预计三季度伴随着部分海内外大宗商品重要供给端的恢复,大宗商品价格内部预计有所分化,但部分仍会保持在历史较高水平。预计PPI三季度增速放缓,四季度有所回调,CPI总体压力不大,年底或有反弹。届时,CPI与PPI剪刀差将持续收窄。

配置方向

本周市场大幅回调,系周二中央财经委会议强调要处理好稳增长和防风险的关系,引起了市场的短期恐慌。我们认为,下半年总需求开始逐步回到内生增长轨道,增速放缓,叠加信用风险尚未完全消解的情况下,下半年流动性有望实现风险可控下的边际宽松。美联储政策收紧的预期提升,或将导致美股短期调整压力,但对A股影响有限。此外,基金份额在历史高位、MSCI等海外长期资金入市、社保基金等国内长期资金入市、地产调控下居民财富搬家等,资本市场增量资金潜力广阔。

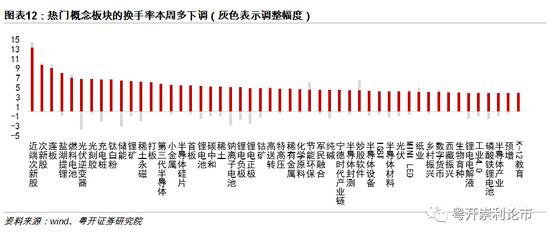

在下半年经济增速趋缓+流动性预期适度宽松之下,业绩仍是资金追捧的“确定性”,高景气板块、景气扩散的中等市值板块仍有望走出结构性行情。热门概念板块的换手率本周有较大的调整,交投降温、短期补跌后,挣钱效应有望回升。

中等市值股票仍有望受益于景气扩散、政策倾斜。比较沪深300、万得全A 、中证500的ROE修复情况,中证500的ROE保持较快修复增速。政策面,7月30日的政治局会议首次提及“发展专精特新中小企业”,将专精特新作为政策支持发展的重点之一;工信部也发文强调优先聚焦制造业短板弱项以及关键基础技术和产品的产业化攻关;周二中央财经委会议强调要处理好稳增长和防风险的关系,预计企业的融资环境得到边际改善,景气有望进一步扩散下沉。

配置方向上,一是建议关注PEG较高的高性价比个券、受益于景气下沉的中等市值优质标的;二是建议关注长期拥有优质商业模式、业绩可持续的科技企业,核心配置新能源汽车、半导体、军工电子和通信等“硬科技”板块;三是金融行业的半年报行情进行中,金融行业整体估值水平较便宜,且上半年业绩稳健修复,建议关注半年报业绩表现突出的金融板块标的。

风险提示:政策执行不及预期、经济恢复不及预期、疫情防控不及预期

以下正文

一、本周市场行情回顾

(一)本周市场表现

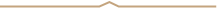

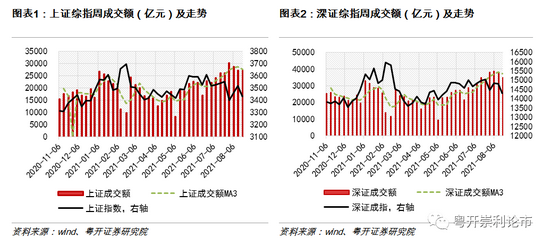

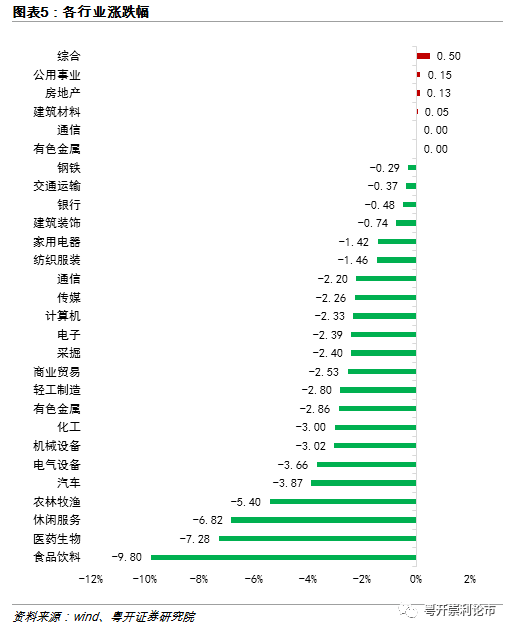

本周(2021/8/16-2021/8/20)两市缩量下跌。本周上证指数、深证综指、创业板指分别下跌2.53%、3.69%、4.55%,两市周成交额6.23万亿元,相比前一周缩量0.25万亿元。

本周主要指数均回调。科创50相对跌幅较小,指数涨跌幅:科创50(-1.53%)>中证500(-2.25%)>中证1000(-2.26%)>上证50(-4.51%)。

(二)本周行业表现

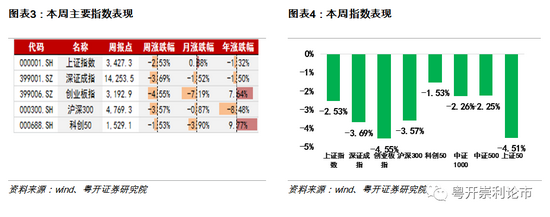

行业方面,本周申万一级行业中,综合(0.50%)、公用事业(0.15%)、房地产(0.13%)表现较好,食品饮料(-9.8%)、医药生物(-7.28%)、休闲服务(-6.82%)回调。

(三)本周行业估值

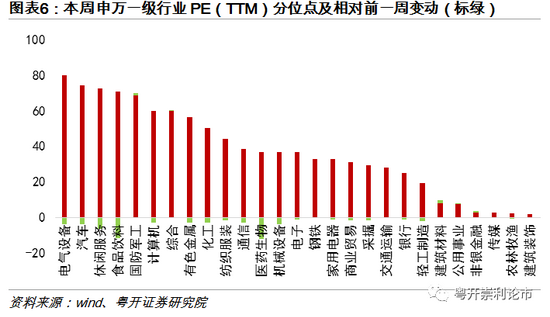

本周行业估值方面,从当前PE(TTM)在历史十年的分位数来看,电气设备(80.25%)、汽车(74.61%)、休闲服务(72.55%)、排名前三;房地产(0.23%)、建筑装饰(1.72%)、农林牧渔(2.31%)的PE(TTM)分位点排名后三。

(四)北上资金动向

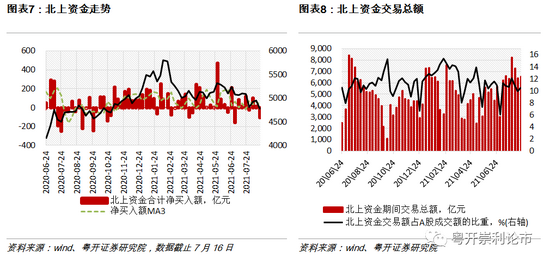

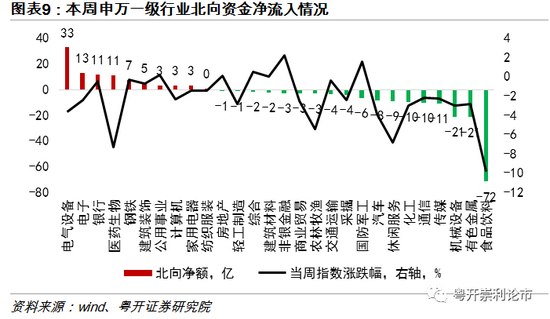

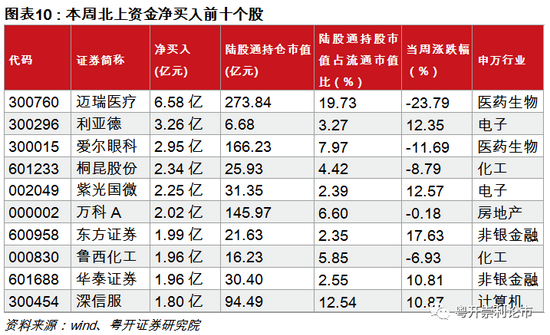

本周北上资金交投略放量至6570.0亿元。同时,北上资金大幅加仓电气设备、电子、银行等板块;北上资金大幅流出食品饮料板块。

二、近期热点事件

(一)中央财经委员会第十次会议召开

8月17日,中央财经委员会第十次会议召开,研究扎实促进共同富裕问题,研究防范化解重大金融风险、做好金融稳定发展工作问题。习主席在会上发表重要讲话强调,共同富裕是社会主义的本质要求,是中国式现代化的重要特征,要坚持以人民为中心的发展思想,在高质量发展中促进共同富裕;金融是现代经济的核心,关系发展和安全,要遵循市场化法治化原则,统筹做好重大金融风险防范化解工作。

会议强调,确保经济金融大局稳定,意义十分重大。要统筹做好重大金融风险防范化解工作,处理好稳增长和防风险的关系,以经济高质量发展化解系统性金融风险,防止在处置其他领域风险过程中引发次生金融风险,深化信用体系建设,等等。

我们认为,下半年总需求开始逐步回到内生增长轨道,增速放缓,但是下半年经济修复中的分歧或给中游制造带来不确定性,如通胀方面,PPI或将于年底现拐点;消费的复苏态势延续,但不确定性仍存;出口的分歧在于疫情演化和全球生产修复速度;投资端,地产投资韧中微降,制造业投资修复中面临挑战等等。另外,信用风险仍未完全消解。因此,下半年流动性有望实现风险可控下的边际宽松。

(二)大宗商品保供稳价:国家储备铜铝锌将进一步投放

8月19日,国家粮食和物资储备局物储司负责人就国家储备铜铝锌投放答记者问时表示,按照国务院常务会议关于做好大宗商品保供稳价工作部署,国家发展改革委、国家粮食和物资储备局于7月5日、29日分两批次投放国家储备铜铝锌共计27万吨,下一步,还将继续投放国家储备铜铝锌,持续做好大宗商品的保供稳价工作。

南华工业品指数自5月国常会发声急剧下行后,而后又缓慢波动上行,7月底达到一个年内高点,而后波动下行。南华金属指数也是5月回调后又缓慢回升,但未突破5月高点,7月底后波动下行。具体来看,截至8月20日,阴极铜、铝、锌、铁矿石期货结算价(活跃合约)较年初+15.2%、+29.1%、+7.3%、-22.5%,较5月12日-12.6%、+0.2%、-0.3%、-41.8%,较7月30日-6.9%、+0.4%、-0.2%、-28.0%。

大宗商品的调整,一是受到国内国务院常务会议、投放国家储备铜铝锌等政策的影响,二是近期美国taper预期或影响流动性预期,使得大宗商品价格承压,三是随着经济复苏国内外大宗商品供给端修复+碳中和下钢铁有色等产能压缩,部分大宗商品价格的供需失衡逐步修复,如近期铁矿石期货价格下跌较多,较年初价格下调了22.5%。

预计三季度伴随着部分海内外大宗商品重要供给端的恢复,大宗商品价格内部预计有所分化,但部分仍会保持在历史较高水平。预计PPI三季度增速放缓,四季度有所回调,CPI总体压力不大,年底或有反弹。届时,CPI与PPI剪刀差将持续收窄。

(三)下周全球重大事件

三、大势研判:回调中布局结构性机会

本周市场大幅回调,系周二中央财经委会议强调要处理好稳增长和防风险的关系,引起了市场的短期恐慌。我们认为,下半年总需求开始逐步回到内生增长轨道,增速放缓,叠加信用风险尚未完全消解的情况下,下半年流动性有望实现风险可控下的边际宽松。美联储政策收紧的预期提升,或将导致美股短期调整压力,但对A股影响有限。此外,基金份额在历史高位、MSCI等海外长期资金入市、社保基金等国内长期资金入市、地产调控下居民财富搬家等,资本市场增量资金潜力广阔。

在下半年经济增速趋缓+流动性预期适度宽松之下,业绩仍是资金追捧的“确定性”,高景气板块、景气扩散的中等市值板块仍有望走出结构性行情。热门概念板块的换手率本周有较大的调整,交投降温、短期补跌后,挣钱效应有望回升。

中等市值股票仍有望受益于景气扩散、政策倾斜。比较沪深300、万得全A 、中证500的ROE修复情况,中证500的ROE保持较快修复增速。政策面,7月30日的政治局会议首次提及“发展专精特新中小企业”,将专精特新作为政策支持发展的重点之一;工信部也发文强调优先聚焦制造业短板弱项以及关键基础技术和产品的产业化攻关;周二中央财经委会议强调要处理好稳增长和防风险的关系,预计企业的融资环境得到边际改善,景气有望进一步扩散下沉。

配置方向上,一是建议关注PEG较高的高性价比个券、受益于景气下沉的中等市值优质标的;二是建议关注长期拥有优质商业模式、业绩可持续的科技企业,核心配置新能源汽车、半导体、军工电子和通信等“硬科技”板块;三是金融行业的半年报行情进行中,金融行业整体估值水平较便宜,且上半年业绩稳健修复,建议关注半年报业绩表现突出的金融板块标的。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>