捷昌驱动获外资增持,“聪明资金”看走了眼?

来源:市值风云

“

行业有成长空间,但竞争趋于激烈,毛利率呈下降态势。

”

作为有着“聪明资金”称号的外资,外资的举动也颇受市场关注。外资的投资风格不仅偏好贵州茅台、格力电器等传统龙头公司,宁德时代、阳光电源、中远海控这些市场上当红炸子鸡也是外资重仓的对象。

此外,有些小市值公司外资也会配置。如华测检测,2017年开始外资持续买入,即便市值跌破60亿快被剔除深港通名单也面不改色,一路增持逼近至28%的“禁买线”,华测检测市值也由不到60亿最高涨到近600亿。当然,外资也不乏失足的时候,同期一直增持的聚光科技则跌出了深港通名单。

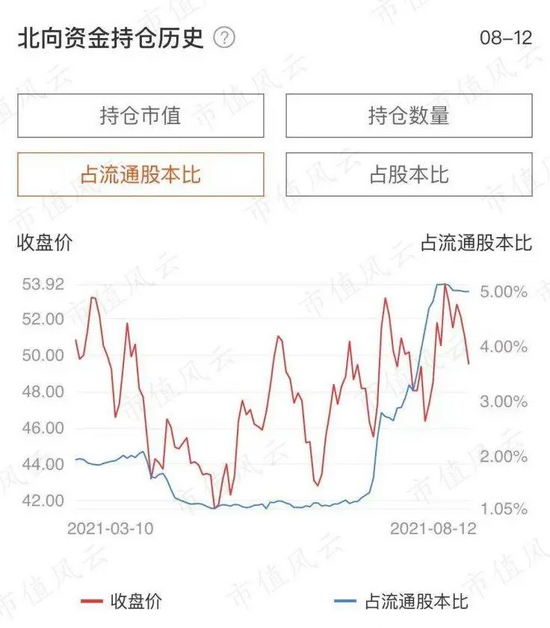

七月份以来,风云君关注到一家公司也获得外资买入,持股流通占比由六月底的1.13%上升至目前的5.00%。

这家公司便是捷昌驱动(603583.SH)。

一、近几年业绩高增长,八成收入来自海外

捷昌驱动主要从事线性驱动系统的研发、生产和销售业务。线性驱动原理是通过控制系统将指令传达至机械结构,使电动机的圆周运动,转换为推杆的直线运动,从而达到推拉、升降重物的效果。公司生产的线性驱动系统可用于医疗康护、智慧办公、智能家居等领域。

是不是有点晕,那风云君翻译一下。所谓“线性驱动系统”,其实就是电动推杆、升降立柱、控制器等。

1、办公驱动系统为核心产品

捷昌驱动前身为捷昌医疗设备有限公司,成立2000年,最初主要从事医疗器械领域的电动推杆生产和销售。

随着智能升降办公桌在欧美的流行,捷昌驱动2007年进入办公家具市场,给下游家具制造公司提供办公驱动系统,办公驱动系统也逐渐成为公司的核心产品,销售占比逐年提升。

据其招股说明书,2018年上半年,智慧办公驱动系统销售占比达到82.99%,医疗康护驱动系统、智能家居控制系统分别为14.63%、1.59%。

(数据来源:公司招股说明书)

人坐久了容易累,都想站起来动一动,尤其是长期坐着办公的人。升降办公桌就解决了这一痛点,实现了站坐交替式办公。

线性驱动的发明者,也是目前全球最大的线性驱动厂商丹麦LINAK公司,1998年成功推出首款针对办公升降桌的电动升降柱系统后,升降办公桌在欧洲逐渐流行开来。

2、客户中众多行业大哥

自从2010年以后,美国人对升降办公桌认知度明显提升(谷歌“standing desk”搜索指数开始明显增长),升降办公桌在美国的渗透率也开始逐年提升。

捷昌驱动抓住了美国这一波市场红利,通过中介服务商Halcyon公司协助开发了几个美国大客户。其招股说明书披露2018年上半年前五大客户均为美国家具商,销售占比合计为46.37%,2020年来自海外的销售占比依然高达77.92%。

捷昌驱动与海外厂商的合作模式主要为ODM模式:公司依照购买方提供的产品需求进行产品设计与生产,并采取成本加成的定价策略销售。捷昌驱动只涉及驱动产品的生产,并不介入终端产品如升降办公桌的生产。

ODM业务为主的上市公司不少,毕竟做品牌这事太难,如能深度绑定几个大牌客户跟着吃肉喝汤,也还过的不错。当然,既然选择了这条路,也就别提行业地位了。

看看捷昌驱动披露的客户,都是什么来头,有没有大哥?

(数据来源:公司招股说明书)

其中,Haworth与HNI为全球知名的办公家具制造商,按2020年销售收入排名位居全球办公家具第三、四名。

Tricom Vision在被可升降办公桌制造商AMQ收购后,2017年年末AMQ又被全球第一大家具制造商Steelcase收购,捷昌驱动也因此被纳入Steelcase全球供货体系。

另外,公司招股说明书披露国内最大的客户是赫曼米勒家具有限公司,Herman Miller(赫曼米勒)为全球知名办公家具制造商,2020年销售收入位居全球办公家具第二名。

全球办公家具排名最靠前的四位大佬,捷昌驱动已经进入他们的朋友圈。

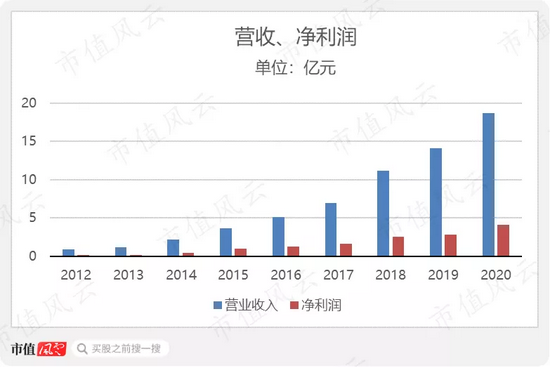

2012-2020年,公司经营业绩表现不错,销售收入由0.91亿元增长至18.68亿元,年复合增长率45.9%,净利润由0.13亿元增长至4.05亿元,年复合增长率高达53.71%。

3、出口成本受贸易争端影响较大

但这两年,如果出口美国销售占比居高的话,投资者心里都会掂量掂量,公司经营会不会受贸易战影响?

自2018年以来,捷昌驱动出口美国市场的产品持续受到美国加征关税的影响,特别是2019年,出口美国市场产品的成本因美国进一步提高关税而明显上升,当年毛利率较上年直接下滑6个点。

为应对关税,捷昌驱动也开始了海外并购。2021年7月,公司以7917.84万欧元全资收购奥地利LEG公司,希望降低对北美市场的依赖度。

二、行业有成长空间,竞争也趋于激烈

根据调研机构TECHNAVIO发布的《GLOBAL ACTUATOR MARKET》的数据显示,2015全球线性驱动器市场规模为16.6亿美元,预测到2020年将增长至23.20亿美元,年复合增长率为6.9%。线性驱动行业目前来看还是一个快速发展的行业。

(数据来源:TECHNAVIO)

1、智慧办公产品渗透率不超过10%

公司目前的产品在下游应用领域的重点仍是可升降办公桌。

尽管全球智慧办公产品的整体渗透率在不断提升,但仍处于偏低阶段,低渗透率决定行业仍处于成长期。

根据中国自动化网《线性驱动系统市场现状与重点应用市场透析》的分析显示,全球办公家具市场中,应用了线性驱动技术的智慧办公家具的渗透率约为5%-10%。

中国办公家具市场庞大,由于升降办公桌产品相对普通办公桌价格高出不少,目前愿意给员工采购升降办公桌的国内公司数量有限。

2、业内公司都在扩建产能

除了捷昌驱动,国内同业上市公司有凯迪股份(605288.SH)、乐歌股份(300729.SZ),凯迪股份也是做线性驱动产品的ODM业务,与捷昌驱动类似,但凯迪股份产品下游端更多的是智能家居领域的功能沙发。

乐歌股份由ODM逐渐向OBM转型,零件终端产品一体,销售自有品牌产品。各家公司前赴后继、你追我赶往资本市场融资。

2020年,凯迪股份继乐歌股份、捷昌驱动后上市融资11.57亿元扩充产能。

乐歌股份2020年刚发行完可转债融资1.42亿元,2021年2月又抛出非公开发行股票预案,计划融资11.94亿元扩充线性驱动产品产能。

捷昌驱动2020年10月也已完成非公开发行股票,募集资金14.85亿元。捷昌驱动非公开发行募投项目预计达产后新增95万套智慧办公驱动系统,新增相当于原有一倍的产能。

各家都在拼命上产能,会不会导致行业内竞争趋于激烈?行业中的龙头公司LINAK业务遍布35个国家,2019年营收也就50亿人民币左右,而且这些电动推杆、立柱、控制器并没太多技术含量。所以,竞争日趋激烈是大概率事件。

3、毛利率下滑是大概率事件

这三家除了乐歌股份由于是直接面向消费者销售自有品牌终端产品,毛利率较为稳定之外,捷昌驱动、凯迪股份近几年毛利率呈现持续下降态势。

虽然捷昌驱动近两年毛利率下降受美国加征关税的影响较大,但长期来看,一个仍在成长期的行业,必然会吸引资本进入导致竞争趋于激烈,ODM制造业40%的毛利率也是有点高,毛利率下降的趋势不可避免,美国加征关税只是加速了毛利率的下降趋势。

在医疗康护领域,对线性驱动产品的要求就更高,比如低噪音、升降效率、稳定性、安全性、防水等多项指标。

捷昌驱动的产品与LINAK等海外龙头公司的产品在这些指标上还是有一定的差距,这也是捷昌驱动最初医疗器械领域出身,却一直未能在医疗领域实现突破的原因之一。

三、盈利能力不错,无偿债压力

资产回报能力来看,捷昌驱动上市之前的ROE都在30%以上,堪称优秀,但近几年有所下滑。

从营收质量和盈利质量来看,公司的收现比与净现比常年在1左右,经营性现金流始终为正,与净利润同步增长,公司的现金创造能力比较强。

持续增长的收入、净利润,较强的资产回报能力以及现金创造能力,反应在资产负债表上就是,货币资金及资产占比逐年提升。

资产负债率也逐年降低,由2015年的26.74%下降至2020年的15.10%,且几乎都是经营性负债。

捷昌驱动的业务模式为ODM,客户以国外大客户为主,2020年前五名客户销售额占比47.35%,所以应收账款周转情况值得关注。

公司的应收账款占营业收入的比例较低且比较稳定,应收账款周转天数远远小于同做ODM业务的凯迪股份,与以OBM业务为主的乐歌股份差不多。

研发费用方面,捷昌驱动的研发支出快速增长,由2015年的0.15亿元增至2020年的1.02亿元。

与凯迪股份、乐歌股份相比,捷昌驱动的研发支出及研发支出收入占比都比两者要高。

捷昌驱动去年因为疫情终端客户中来自B端企业的采购减少了,但来自C端客户的需求增长明显,带动业绩增长42.96%。

但是,去年下半年开始,海运价格暴涨、大宗商品原材料价格上涨、人民币汇率升值,多重因素影响国内出口企业,捷昌驱动2021年一季度的毛利率持续下滑至30.62%,创历史新低。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>