这是裸眼看财经的第203 篇文章

2700字 | 全文阅读需20分钟

金庸武侠迷一定很难忘记《倚天屠龙记》中的那一幕,六大门派围攻光明顶,张三丰重伤中传授张无忌太极剑法,悟性极高的张无忌在心中将有招化无招,一人力退众位高手。

权益基金发展的当打之年,一批明星基金经理被大量投资者追随。伴随着管理规模不断走高、基金业绩持续领跑,持有人也热衷于发掘给基金经理的特长和特点,给基金经理分门派、贴标签。但对于万家基金黄兴亮来说,他身上远没有那么多“花招”。

如果近距离接触黄兴亮,投资者甚至会为他的“人间真实”错愕不已——“不过分控制回撤”、“不太在乎短期波动”、“不做大幅仓位调整”——这位管理资产超250亿元、有超百万持有人追随的明星基金经理,选择了一种最简单直接的投资方式,以无招胜有招。

今天,笔者带大家走近黄兴亮,一起来感受这位基金经理在权益市场投资的“内功”。

入行14年,不断扩大的规模和能力圈

从2007年入行算起,今年已经是黄兴亮在资本市场征战的第14年。在这样一位投研“老将”身上,我们能看到他对投资最纯粹的热爱,投资本来就不该过分投鼠忌器,黄兴亮敢于放手短期波动,从更长的时间维度斩获中长期收益。2018年年底,踩着权益市场冰冷行情的尾巴,黄兴亮正式加盟了万家基金。

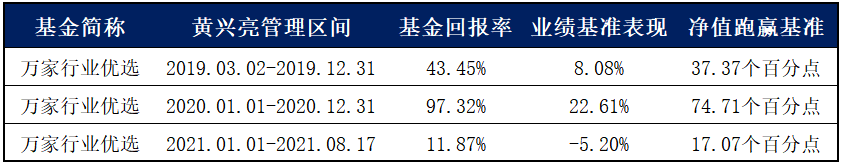

短暂的静默期过后,黄兴亮在2019年3月份出任万家行业优选的基金经理,不到1年时间便惊艳了众人:2019年全年,该基金斩获89.83%的回报率,在同类基金中排名10/730。也是在这一年,黄兴亮管理基金的规模从1.23亿元增至22.43亿元,持有人从1.2万户增至9.71万户。

黄兴亮遇到了每位明星基金经理必须要过的关卡,即如何灵活应对基金规模的骤增。

尽管黄兴亮谦虚的说自己“在买点和卖点上做得一般”,我们还是在基金净值的表现上看到了他应对规模扩张的能力,在结构性行情持续演绎的2020年,黄兴亮没有选择保守策略,反而越战越勇,这一年,他独自掌管的万家行业优选再次斩获97.32%的收益率。

回过头来看,黄兴亮在2020年完成的挑战更为惊人,在2020年持续创造漂亮业绩的同时,始终伴随着基金规模和持有人数量的增长,单是万家行业优选这1只基金,到2020年年底时的规模已经增至193.03亿元,持有人增至109.28万户。截至今年8月中旬,黄兴亮在管5只基金产品,累计管理规模已达253.76亿元。

持股集中度较高、换手率较低是黄兴亮一贯的持仓风格,这样有进攻性的打法难免会带来短期波动,但黄兴亮似乎早有心理准备:“我没有太刻意控制回撤,每个人的能力总是有限的,我会更加关注中长期投资的结果,短期暂时的回撤相对没那么重要。”

即便错过也不遗憾,坚持长期成长策略

权益市场熙熙攘攘,要在嘈杂的声音中始终保持清晰的市场判断,这并不容易。A股市场每天近万亿元的资金博弈,有谁能一直保持着正确的预判呢?

黄兴亮的做法简单质朴——如果很难预判,那就不做预判。他补充说道:“我们接受所有短期的不确定性。短期股票的涨跌有可能是市场风格和短期交易所致,但只要我们的长期判断没变化,就不会做短期择时操作,坚定持有就好。”

不进行短期预判的同时,很多诱人的投资机会也与黄兴亮擦肩而过,比如近期航运股的集体大涨。但错过并不代表遗憾,黄兴亮谈到,这类标的本就不在他的能力范围,每个人的能力圈有限,他选择只在自己能力范围内进行投资。

管理产品7年有余,黄兴亮也曾做过仓位选择和板块轮动,但最终效果并不好,他在实战中不断完善进化自己的投资框架,建立了一套行之有效的长期成长策略,从两年以上的时间维度布局高成长企业。

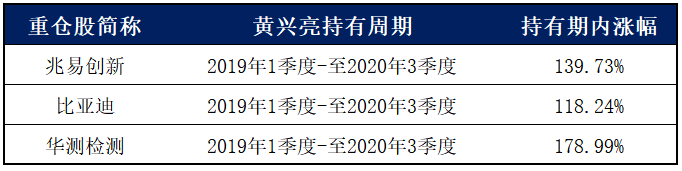

在万家行业优选的重仓股名单中,随处能找到黄兴亮长期擒牛的踪迹。

拉长周期看万家行业优选在黄兴亮管理期间的业绩,在2年又169天的时间里,该基金累计取得了216.64%的惊人回报率,随着规模的不断走高给持有人带来的收益也迎来质的飞跃,年报数据显示,该基金在2020年共为持有人带来58.23亿元收益。

新十年产业周期,布局四条黄金赛道

因为能在很长远的一个维度把一家企业看透,黄兴亮逐渐抛弃了对宏观环境的关注。事实也的确如此,决定一家企业未来会是什么样子的因素,可能是企业所在的行业和领域,可能是企业的竞争优势,可能是企业的管理团队,等等,但不太可能是宏观环境。

也是因为他很早就意识到该看重什么、该看淡什么,黄兴亮对市场中长期的变化趋势更加敏锐。回撤、估值、仓位等等指标裹挟起来像一股龙卷风,站在风暴之外的黄兴亮,有更广阔的视野看到更大的机会。

顺着黄兴亮的中国结构性经济视野一眼望去,过去五年是消费品走牛的五年,再往前看五年到十年,则是金融地产资本野蛮生长的几年。转过头来看,未来的路该怎么走?黄兴亮看向科技创新产业的方向,目光灼灼、越发坚定。

他进一步解释道:“万物互联时代正悄无声息到来,这几年涌现出大量具备长尾需求智能终端产品,开始以手机为主要载体融入我们的工作和生活。我们正处在一个新十年周期的起点,不止是中国市场,全球市场都面临着同样的际遇,这是未来最大的成长空间。”

在经过微观细致的调研、各行各业的拜访之后,黄兴亮理出了未来长期成长的布局方向。依旧是寻找空间大、有真正成长力的好公司,在新十年周期的起点,他盯紧了四条好赛道:云计算、半导体、智能技术和医药。

全球视野淘金,选出真正成长力的好公司

在选股中,黄兴亮始终坚持寻找“空间大、有真正成长力”的好公司,未来十年,符合黄兴亮审美的好公司并不局限于A股市场。

基于对全球科技创新领域投资机会的看好,万家基金将于近日发行万家全球成长一年期持有混合基金。

要在全球范围内挖掘长期成长股,万家投研团队有着扎实的研究基础和底蕴。黄兴亮表示,研究和跟踪国内科创企业的过程中,大量地参考了类似行业海外公司的发展历程,在这种行业对比中对海外市场积累了很深的认知。换句话说,黄兴亮始终在以广阔的全球视野在科技创新领域进行投资研究,投资能力圈覆盖多个市场。

“科技创新领域是全球化竞争的市场,其产品和技术是全球通行的,不像消费品领域可能带有特定的地域需求。在另一方面,A股、港股和美股市场其实可以互为补充,对海外成熟公司的研究也会帮助我们更好地摸清国内公司成长的脉络。”黄兴亮如是说。

在对行业做全球范围内比较时,黄兴亮发现,美股市场上一些研究基因技术的企业正在进行非常重要的创新,比如通过基因修饰的方式治疗罕见病或者大病种,这些技术一旦成功会给公司带来很大的突破,这类公司中很多市值体量不大,发展潜力很大,相比A股中的创新药公司性价比很高,蕴藏着极大的投资机会。

风险提示:观点仅供参考,不代表投资建议。市场有风险,投资需谨慎。