“护壳”进行时!56只公募FOF面临清盘风险

来源:证基风云

原创魏来

近4年来,公募FOF不断发展壮大,规模已超过1400亿元。但部分FOF基金的规模出现了大幅缩水,更有不少基金在5000万元的基金清盘线下挣扎。

公募FOF面世将满4周年,表现如何?

《国际金融报》记者梳理数据发现,近4年来,公募FOF不断发展壮大,规模已超过1400亿元。但部分FOF基金的规模出现了大幅缩水,更有不少基金在5000万元的基金清盘线下挣扎。

“投资收益率不高,但胜在稳健,风险可控。”业内人士认为,目前,国内居民储蓄率居高不下,引导居民储蓄向投资转化,FOF基金是比较好的投资出路,长期投资有利于资产稳健增值。

56只面临清盘风险

公募FOF面世将满4周年,部分FOF基金的规模出现了大幅缩水,更有不少基金在5000万元的基金清盘线下挣扎。

对于濒临清盘的基金,有公募FOF基金通过持有人大会审议持续运作、修改终止条款来极力“护壳”。

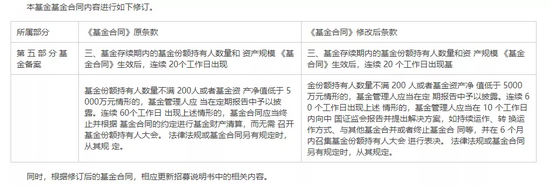

8月16日,泰达宏利基金发布公告称,经与泰达宏利全能优选的基金托管人协商一致,决定以通讯开会方式召开本基金的基金份额持有人大会,审议《关于泰达宏利全能优选混合型基金中基金(FOF)修改基金合同有关事项的议案》。

按照原条款,连续60个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,基金合同应当终止并根据基金合同的约定进行基金财产清算,而无需召开基金份额持有人大会。

修订后的条款则变为,连续60个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,基金管理人应当在10个工作日内向中国证监会报告并提出解决方案,如持续运作、转换运作方式、与其他基金合并或者终止基金合同等,并在6个月内召集基金份额持有人大会进行表决。

谈及在清盘线下挣扎的基金为何奋力“保壳”,私募排排网财富管理合伙人李迎迎对《国际金融报》记者分析:“一方面,对于公募基金来说,新发起成立基金需要2个亿的规模,而保壳只需要5000万元规模,保壳难度较小;另一方面,新发行公募基金的审批流程比较长,因此发行周期会比较长。因此,从多方面的综合成本角度来考虑,公募都会有比较强的动力来保壳。”

一般来说,持有人户数不足200户或基金净资产低于5000万元是基金的清盘线。截至8月17日,泰达宏利全能优选最新规模为0.24亿元。

于2017年11月成立的泰达宏利全能是首批获批的公募FOF之一,但成立以来基金表现并不如人意。今年以来,泰达宏利全能A总回报为1.68%,最近一年总回报为8.52%。

发行规模超过8亿元的泰达宏利全能,基金份额自成立以来便一直缩水。目前,泰达宏利全能A类和C类最新规模0.19亿份、0.0278亿份。

2017年9月,华夏、南方、建信、嘉实、海富通、泰达宏利6家基金公司拿到了首批公募FOF发行批文。

2017年10月,南方全天候策略成为了第一只公募FOF,开启了公募FOF的新时代。随后,嘉实领航资产配置、泰达宏利全能优选、建信福泽安泰、华夏聚惠稳健目标、海富通聚优精选相继成立。

从规模来看,这6只首批公募FOF除了泰达宏利全能已经在5000万元清盘线下挣扎,其他5只基金也均遭遇了不同程度的缩水。

建信福泽安泰、嘉实领航资产配置这两只发行规模超过25亿元的公募FOF,2021年二季度末规模均在2亿元以下。

而当时募集规模最大的华夏聚惠募资近47亿元,2021年二季度末规模也只有2.69亿元。

募资超过20亿元的海富通聚优精选,今年二季度末规模为2.86亿元。这只自成立以来收益超过70%,是6只基金中业绩表现最好的。

同花顺iFinD数据显示,二季度末,有56只(A/C份额分开计算)公募FOF规模在5000万元清盘线以下,面临清盘风险。

总规模超1400亿元

虽然多只公募FOF出现大规模缩水,也有部分FOF在清盘线下挣扎。但是,整体来说,公募FOF近4年来不断发展壮大,规模已超过1400亿元。

同花顺iFinD数据显示,截至8月17日,市场上的公募FOF共166只,占所有公募基金数量的1.99%,资产净值合计超过1400亿元。

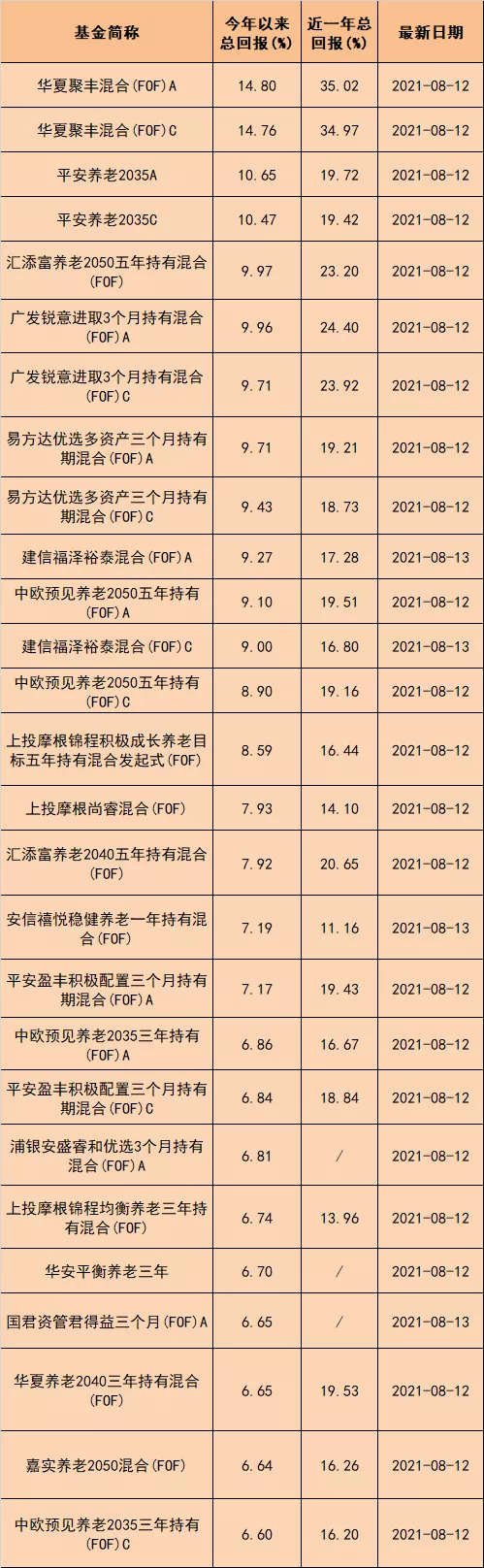

从今年以来公募FOF收益率来看,有超过95%的公募FOF基金在年内实现了正收益,平均收益率约为4.51%。

其中,华夏聚丰混合A以14.8%的年内收益位列年内公募FOF排行榜第一位,而华夏聚丰混合C则位居第二名。此外,华夏聚丰混合A以35.02%的总回报成为近一年同类基金业绩第一名。

从华夏聚丰混合A二季度重仓基金来看,恒越核心精选C、华安文体健康、富国价值优势这三只基金位居前三名,占基金净值比均超过15%。

今年以来,华夏聚丰混合的这三只重仓基金均取得了不错的收益。截至8月17日,恒越核心精选C年内总回报达到35.91%,华安文体健康年内基金净值增长达到53.71%,富国价值优势今年以来基金净值增长20.23%。

数据来源:同花顺iFinD

平安养老2035A今年以来总回报超过10%,近一年总回报超过19%,位列年内公募FOF排行榜第三位。

此外,汇添富养老2050五年持有、广发锐意进取3个月持有A类和C类、易方达优选多资产三个月持有A类和C类等8只基金年内总回报均达到了9%。

发行依旧火热

今年以来,公募FOF基金发行火热,多只FOF产品都达到了不错的募集规模。

其中,在7月发售的兴证全球优选平衡三个月持有FOF在发行当天吸金超过185亿元,远远超过了该基金80亿元的募集规模上限,创下了公募FOF认购规模新纪录。

兴证全球优选平衡FOF基金经理林国怀在回应募集火爆时表示,近些年市场关注的“基金赚钱,基民不赚钱”现象,很大程度上由于投资者面对8000余只公募基金时,选不准、拿不住的问题,而FOF产品在一定程度上可以解决基民的投资痛点。

除兴证全球优选平衡外,年内还有多只基金在发售当天就提前完成了募集。

嘉实基金旗下的嘉实民安添岁稳健养老目标一年持有和嘉实养老2045五年持有在一天内就完成了募集。

2月份发售的民生加银稳健配置6个月持有期混合(FOF)设置了50亿元的募集上限,发售当日就突破了募集上限,有效认购申请确认比例为74%。

截至8月17日发布的公告,还有4只FOF基金等待发行。除华夏基金旗下的华夏聚鑫优选六个月持有外,银河基金、民生加银基金和汇添富基金三家基金公司准备发行的FOF均为养老FOF。

独立财经评论员郭施亮对《国际金融报》记者表示,FOF将多只基金捆绑在一起,投资FOF等同于同时投资多只基金,投资收益率不高,但胜在稳健,利于长期投资者投资,风险可控,比较适合稳健型与保守型投资者参与。目前,国内居民储蓄率居高不下,引导居民储蓄向投资转化,FOF基金是比较好的投资出路,长期投资有利于资产稳健增值。