来源:王杨策略研究

本期关注:

1. 目前共有305家“专精特新”A股上市公司

自 2019 年 6 月,工信部已选拔三批“专精特新”企业,分别为 2019 年 6 月 3 日第一批 248 家,2020 年 11 月 13 日第二批 1744 家,2021 年 7 月 31 日第三批 2930家。

截止 8 月 4 日数据,入选工信部“专精特新”企业中,在沪深两市上市的公司共305 家,其中主板 88 家,创业板 131 家,科创板 86 家。在新三板上市的公司共 371家,其中精选层 10 家,创新层 135 家,基础层 226 家。

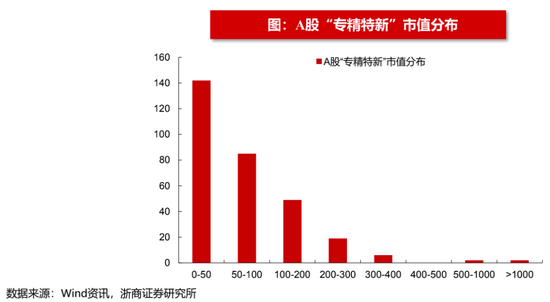

沪深股市中“专精特新”上市公司以百亿以内的公司为主。市值为 0-50 亿共 146家,占比高达 47.9%。市值在 100 亿以内共 237 家,占比 78%。

2. “专精特新”机构配置规模近5000亿

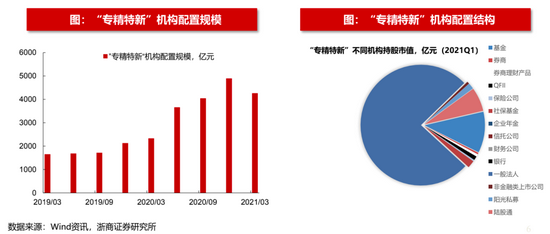

专精特新”机构配置的总规模在2021Q1约为4265亿元,占总市值的比重约为22%。

从机构配置的结构来看,公司一般法人配置比重最高,占比约为76%;基金配置比重其次,占比约为11%;外资通过陆股通配置紧随,占比约为6%;社保和阳光私募的配置占比均为2%左右。

3. 基金配置规模波动较大,外资配置规模持续上升

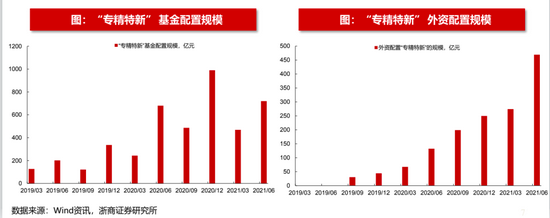

基金配置规模历史中的波动幅度较大。根据2021年Q2基金中报(涵盖所有基金的季度重仓股)的数据,基金的配置规模约为720亿元,较2021Q1(469亿元)上升了近一倍。“专精特新”名单在2019年公布以来,国内基金的配置规模总体是呈现上升的趋势,但季度和季度之间有较大的波动。

外资对“专精特新”上市公司的配置呈现持续上升的趋势。2021Q2外资通过陆股通持股“专精特新”上市公司约469亿元,相较于2021Q1上升了近一倍。回顾历史外资配置“专精特新”上市公司的情况,外资不断增持“专精特新”相关公司,在今年二季度配置的规模呈现加速上升的迹象。

4. 基金和外资配置较多的“专精特新”上市公司

根据2021年Q2的数据,我们筛选了基金和外资配置较高的专精特新上市公司。

基金持仓较高的前十家公司分别为恩捷股份、圣邦股份、片仔癀、火炬电子、中科电气、极米科技、富瀚微、新雷能、明微电子、森特股份。

外资持仓较高的前十家公司分别为恩捷股份、片仔癀、八方股份、艾德生物、圣邦股份、科博达、蓝晓科技、我武生物、弘亚数控、东诚药业。

摘要

宏观流动性:

1.上周逆回购投放回笼相抵,MLF没有操作;

2. 市场利率方面,DR007和R007分别小幅上升至2.19%和2.21%;

3. 十年期国债收益率小幅上升至2.87%;

4. 人民币兑美元上升至6.48;

5.社融存量增速小幅下降至10.7%

A股市场资金面和情绪面:

1.上周A股成交量不变,换手率下降;

2. 两融余额上升至1.85万亿;

3. 北上资金小幅净流入12.8亿元;

4. 上周A股小幅净减持、回购规模下降,本周限售解禁规模下降;

5. 风格来看,上周小盘股、低PE、中价股、亏损股表现最好。

A股和全球估值:

本周市盈率分位数(十年)较低的行业有房地产(0%)、建筑装饰(3.1%)、农林牧渔(4.4%)、非银金融(5.3%)、传媒(5.5%),市盈率分位数(十年)较高的行业有汽车(96.4%)、电气设备(92.9%)、食品饮料(88.7%)休闲服务(82.3%)、综合(76.6%)。

正文

目录

宏观流动性

量指标:公开市场操作

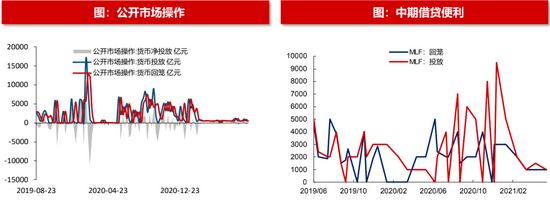

上周货币总计净投放0亿元。上周货币投放量500亿元,货币回笼量500亿元。

上周逆回购净投放0亿元。上周逆回购投放量为500亿元,逆回购回笼量为500亿元。

上周MLF净投放0亿元。上周MLF投放量为0亿元,回笼量0亿元。

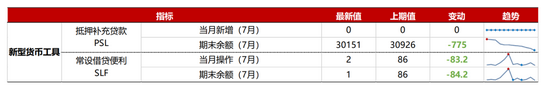

量指标:新型货币工具

7月PSL新增0亿元。7月PSL期末余额为30151亿元,当月减少775亿元。

7月SLF操作2.32亿元,当月减少83.2亿元。

量指标:信用货币派生

2021年Q2货币乘数为7.14,上升0.2。基础货币余额同比减少1.5%。

2021年7月M1同比增长4.9%,较上个月下降0.6个百分点。M2同比增长8.3%,较上个月下降0.3个百分点。

2021年7月存款准备金率下降。7月大型金融机构人民币存款准备金率为12%,中小型金融机构为9%。

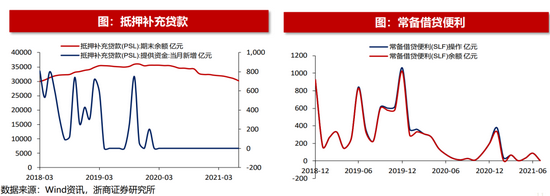

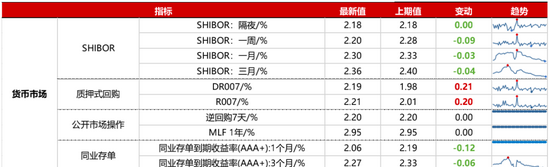

价指标:货币市场利率

上周SHIBOR隔夜/一周/一月利率分别为2.18%(-0%)、2.2%(-0.09%)、2.3%(-0.03%)。上周DR007/R007分别为2.19%(+0.21%)、2.21%(+0.2%)。同业存单(AAA+)1个月到期收益率为2.06%(-0.12%), 同业存单(AAA+)3个月到期收益率为2.27%(-0.06%)。

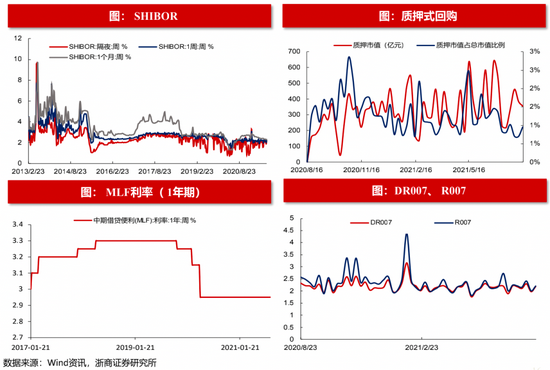

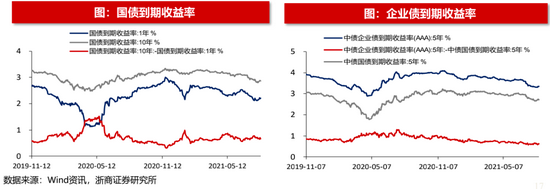

价指标:债券市场利率

上周国债期限利差收窄。上周国债1年到期收益率为2.2%(+0.07%),10年到期收益率为2.9%(+0.05%)。上周期限利差为0.66%(-0.01%)。

上周企业债到期收益率上升。上周企业债到期收益率(AAA)5年为3.35%(+0.04%)。

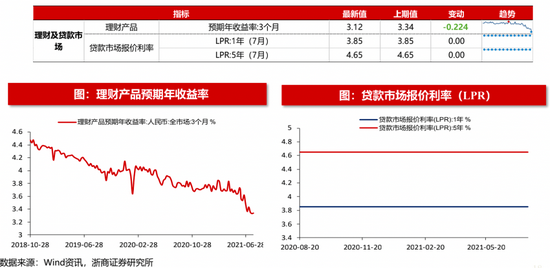

价指标:理财及贷款市场利率

上周理财产品预期年收益率下降。上周理财产品预期年收益率(3个月)为3.12%(-0.224%)。

本月贷款市场报价利率不变。本月一年期LPR为3.85%(+0%),五年期LPR为4.65%(+0%)。

价指标:外汇市场

上周美元指数下降,人民币对美元贬值。上周美元指数为92.52(-0.3)。美元兑人民币即期汇率为6.48(+0.014)。

A股市场资金面和情绪面

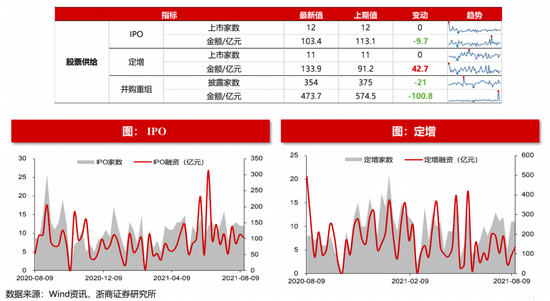

资金面:股票供给

上周IPO上市家数不变,定增家数不变,并购重组家数减少。上周IPO上市有12家(+0家),金额103.4亿(-9.7亿元)。定增有11家(+0家),金额133.9亿元(+42.7)亿元。并购重组有354家(-21家),金额473.7亿元(-100.8亿元)。

资金面:成交量和换手率

上周全A日均成交额下降。上周全A日均成交量为848.4亿股(+0.1亿股),成交额为12953.1亿元(-512.1亿元)。

上周全A换手率下降。上周全A换手率为3.3%(-0.09%)。

上周A股净主动卖出。上周A股净主动卖出847.8亿元(-77.8亿元)

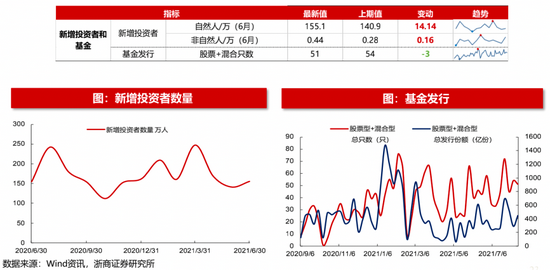

资金面:新增投资者和基金

6月新增投资者数量增加。6月新增投资者中自然人为155.08万(+14.14万),非自然人为0.44万(+0.16万)。

上周股票型和混合型基金发行数量为51只,较前周减少3只。

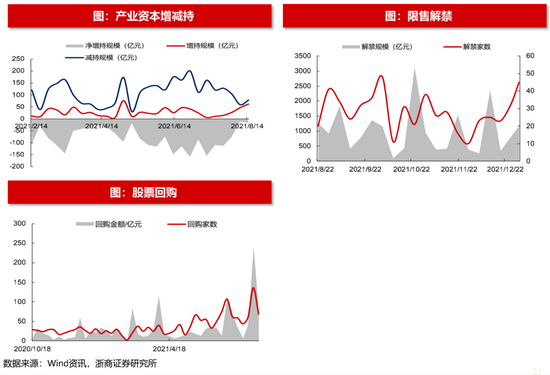

资金面:产业资本

上周产业资本净减持。上周产业资本增持61.8亿元(+15.2亿元),减持78.2亿元(+19.1亿元),净减持16.4亿元(-3.9亿元)。

本周限售解禁家数减少。本周限售解禁家数为20家(-14家),金额为1269.2亿元(-200.9亿元)。

上周股票回购家数减少。上周股票回购家数为69家(-67家),金额为71.1亿元(-169.8亿元)。

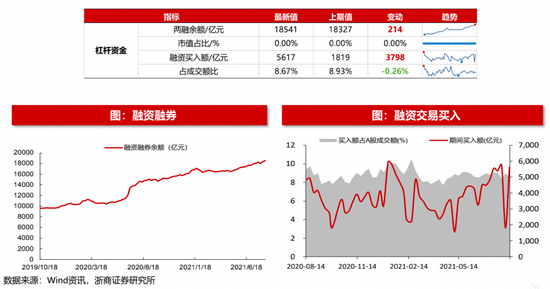

资金面:杠杆资金

上周两融余额上升。上周杠杆资金两融余额为18540.6亿元(+213.9亿元),市值占比为0%(+0%)。融资买入额5617.2亿元(+3798.2亿元),占成交额比重为8.7%(-0.3%)。

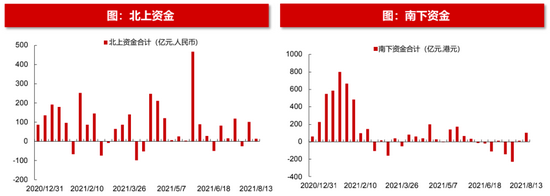

资金面:海外资金

上周北上资金净流入。上周北上资金净流入12.8亿元,较前一周流入减少88.1亿元。

上周北上资金净流入前十大个股分别为三一重工(16.3亿元)、药明康德(维权)(7.39亿元)、迈瑞医疗(7.18亿元)、三花智控(6.52亿元)、歌尔股份(6.46亿元)、兆易创新(4.98亿元)、沃森生物(2.41亿元)、万科A(2.1亿元)、赣锋锂业(1.47亿元)、汇川技术(1.4亿元)。

上周北上资金净流出前十大个股分别为贵州茅台(-23.69亿元)、格力电器(-10.53亿元)、五粮液(-9.51亿元)、隆基股份(-9.35亿元)、泸州老窖(-7.72亿元)、招商银行(-6.82亿元)、中国平安(-5.91亿元)、中国中免(-4.82亿元)、牧原股份(-3.74亿元)、宁德时代(-3.55亿元)。

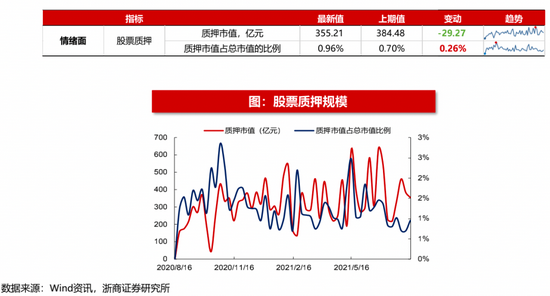

情绪面:股票质押

上周股票质押占总市值的比例上升。上周质押市值为355.2亿元(-29.27亿元),质押市值占总市值的比例为0.96%(+0.26%)。

情绪面:市场风格变换

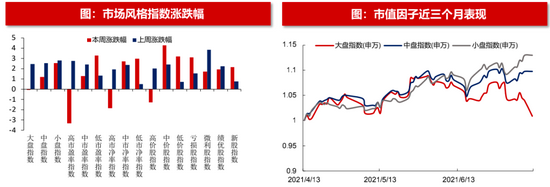

上周小盘指数、低PE指数、中价股指数、亏损股指数表现相对占优。上周市值风格中,大盘/中盘/小盘指数涨跌幅分别为-0.08%、1.2%、2.56%。PE风格中,高PE/中PE/低PE指数涨跌幅分别为-3.34%、1.29%、3.3%。股价风格中,高价股/中价股/低价股指数的涨跌幅分别为-1.29%、4.3%、3.18%。盈利风格中,亏损股/微利股/绩优股指数的涨跌幅分别为3.1%、1.7%、1.93%

A股市场估值

主要A股市场指数市盈率

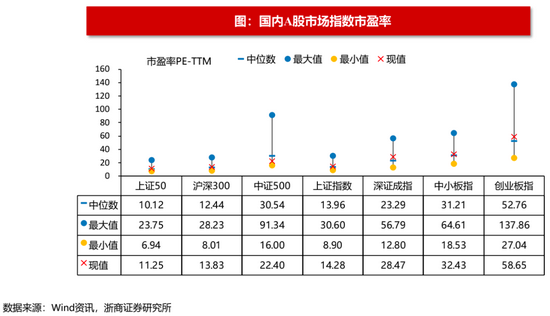

上周上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指的市盈率分别为11.25、13.83、22.4、14.28、28.47、32.43、58.65。过去十年分位数分别为75.4%、74.8%、8.3%、59.1%、67.8%、60.9%、70.4%。

主要A股市场指数市净率

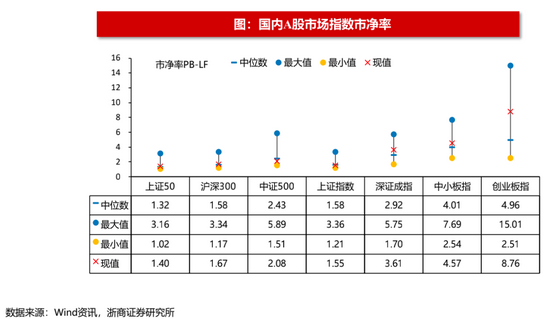

上周上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指的市净率分别为1.4、1.67、2.08、1.55、3.61、4.57、8.76。过去十年分位数分别为64.1%、69%、25%、49.9%、92.2%、80.6%、92.3%。

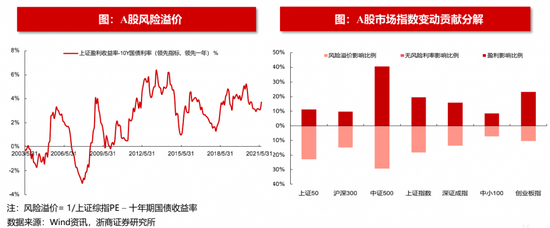

年初以来主要A股市场指数的驱动因素拆分

今年以来上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指涨跌幅受盈利影响的比例分别为11.21%、9.81%、40.59%、19.52%、15.77%、8.38%、23.16%,受无风险利率影响的比例分别为-0.54%、-0.43%、-0.29%、-0.62%、-0.23%、-0.2%、-0.11%,受风险溢价影响的比例分别为-22.28%、-14.47%、 -28.96%、 -17.66%、 -13.27%、 -7.03%、-10.27%。

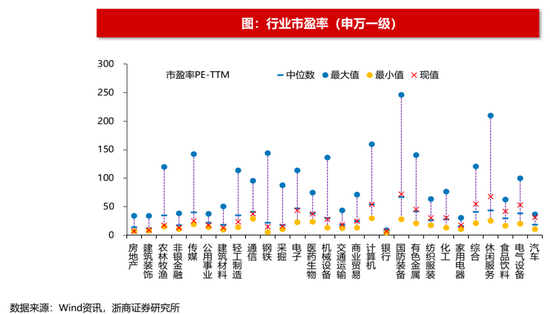

申万一级行业市盈率

上周市盈率分位数(十年)较低的行业有房地产 (0%)、建筑装饰 (3.1%)、农林牧渔 (4.4%)、非银金融(5.3%)、传媒 (5.5%),市盈率分位数(十年)较高的行业有汽车 (96.4%)、电气设备 (92.9%)、食品饮料(88.7%)、休闲服务 (82.3%)、综合 (76.6%)。

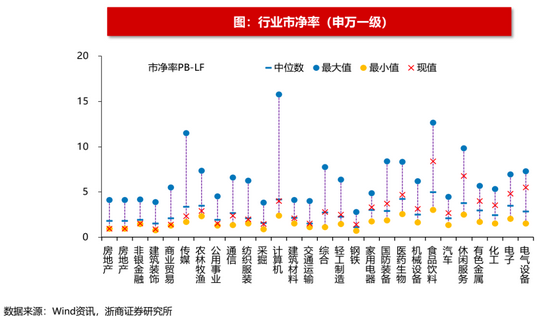

申万一级行业市净率

上周市净率分位数(十年)较低的行业有房地产 (0%)、建筑装饰 (0%)、非银金融 (0.4%)、建筑装饰 (4.4%)、商业贸易 (9.9%),市净率分位数(十年)较高的行业有电气设备 (98.6%)、电子 (96.9%)、化工 (96%)、有色金属 (93.8%)、休闲服务(92.4%)。

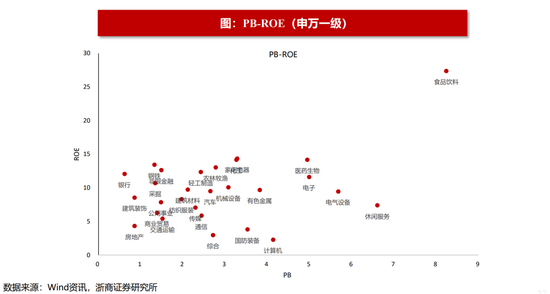

申万一级行业PB-ROE

从PB-ROE的角度来看,上周估值水平远低于盈利能力的行业分别为银行、钢铁、建筑装饰、非银金融、采掘、公用事业、轻工制造、房地产、农林牧渔、建筑材料。

全球市场估值

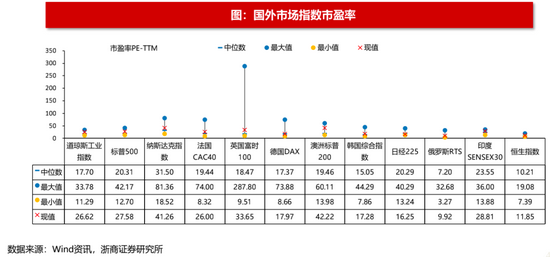

全球股票市场的市盈率

上周道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市盈率分别为26.62、27.58、41.26、26、33.65、17.97、42.22、17.28、16.25、9.92、28.81、11.85。过去十年分位数分别为90.7%、89.7%、83%、86.1%、79.8%、53.9%、87.2%、64.2%、13%、85.7%、82.2%、75.9%。

全球股票市场的市净率

上周道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市净率分别为7.04、4.62、6.14、2.19、1.84、2.47、1.24、1.24、1.86、1.49、3.58、1.15。过去十年分位数分别为99.8%、99.5%、97.6%、99.9%、19.9%、91.7%、99.9%、94.7%、90.2%、99.8%、96.8%、32.2%。

风险提示

1. 流动性出现较大的波动

2. 历史估值不具备参考意义

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>