“零售之王”招行信托罕见违约,5亿逾期未兑付波及私行客户!

来源:环球老虎财经app

原创徐文峰

“

在净利润创下近八年来中期业绩的最高增速的同时,“零售之王”招商银行却陷入了“代销信托产品违约”的风波之中。尽管涉事产品规模仅有5亿元,但是在打破刚兑的政策背景下,后续投资者的结局以及代销方招行、主动管理方大业信托的应对,则是一个足以影响信托产品代销业务发展的标志性事件。

”

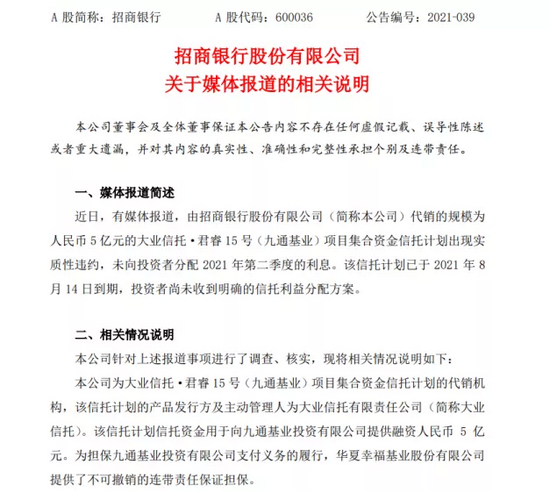

8月16日午间,针对闹得沸沸扬扬的代销信托产品违约一事,代销方招商银行发布公告称,产品发行方及主动管理人大业信托已经加入华夏幸福债委会。公司将从维护本公司客户利益角度出发,督促大业信托妥善解决信托利益的分配问题。

图源:公司公告

由于这是招行代销信托产品首次面向自然人违约,因而此事备受业内外关注。尽管在打破刚兑的政策背景下,作为代销机构,招行并不需要承担兑付的责任,但在产品准入方面,却也暴露了内控的疏漏。

虽然此次违约的代销信托产品,只有五亿元,与招行四千多亿的年代销信托产品规模相比不值一提,但对招行来说无疑是个重大考验。一方面,如果任其违约,等待融资方的债务处理结果,势必会对客户信心造成打击,影响其后续相关业务的开展,另一方面,刚兑则又不符合当前的监管政策形势,可谓两难。

1

5亿代销信托产品违约,招行、大业信托双双发声

8月15日,有媒体报道称,由招行代销的大业信托·君睿15号(九通基业)项目集合资金信托计划(下称“君睿15号”)出现实质性违约,至今未向投资者分配2021年第二季度的利息。该计划已于2021年8月14日到期,投资者尚未收到明确兑付方案。

从招行发布的最新公告来看,此事不虚。

在公开渠道中,关于此次涉事产品“君睿15号”的信息并不多。据此前媒体报道,“君睿15号”成立于2020年8月14日,为一年期集合信托产品。该信托计划的产品发行方及主动管理人为大业信托,招商银行为其代销机构。

透过招行今日午间发布的公告,更多信息得以呈现并得到证实。

招行称,该信托计划信托资金用于向九通基业投资有限公司提供融资人民币5亿元。为担保九通基业投资有限公司支付义务的履行,华夏幸福基业股份有限公司提供了不可撤销的连带责任保证担保。

而企查查显示,九通基业投资为廊坊京御房地产开发有限公司旗下全资控股子公司,而廊坊京御房地产背后的全资控股人则是华夏幸福。根据券商中国的报道,君睿15号最终以债权方式将资金投向了建筑业。

随着今年以来华夏幸福出现债务违约,这只信托计划产品也露出了危机。

在公告中,招行表示,“该信托计划已于2021年8月16日到期。根据大业信托2021年8月16日出具的《大业信托·君睿15号(九通基业)项目集合资金信托计划临时公告》,截至本公告日期,大业信托仍未收到融资方应支付的款项,保证人亦未履行保证责任。”

不过颇有意思的是,当老虎财经打开大业信托官网准备查看招行提及的临时公告时却发现,与其他信托计划产品的公告多以页面文字公开显示不同,关于君睿15号的相关公告均以PDF格式呈现,且同时设置了密码保护,仅项目客户可见。

至此,招行代销信托产品违约一事已被发行方和代销机构双双证实,这也是“零售之王”招行信托代销首次面向自然人违约。

2

督促大业信托妥善解决,招行内控亦有失责之处

尽管5亿规模对于最新资产近九万亿的招行来说如九牛一毛,但对背后的个人投资者却是平地惊雷。

据券商中国的报道,君睿15号主要由招行上海分行和北京分行的私人银行自然人客户“消化”,还有部分由招行私行的家族信托承接。对此,招行尚未回应。

针对信托产品违约处置一事,招行的公告则给出了最新进展及初步方案。

(来源于网络)

目前,大业信托依据该信托计划受益人的投票表决结果,已经代表该信托计划受益人加入了华夏幸福债委会。依据债委会规程,各债权人的债务化解方案,需等待债委会确定的统一债务化解方案公布后方能得知。目前债委会尚未公布债务化解方案。

招行还称,“将从维护本公司客户利益角度出发,督促主动管理方大业信托妥善解决信托利益的分配问题。”

对此,大业信托也在官网发布了说明,表示后续将从维护本信托计划受益人利益角度出发,积极履行受托人职责,跟进债委会相关信息,推进相关工作,并根据法律法规和信托文件约定及时将最新进展情况予以公告。

显然,对于此次信托产品违约一事,招行将兑付责任清楚地与自己瞥了开来。但在券商中国的调查报道中,招行与大业信托在兑付责任上此前似乎一度存在异议。

据券商中国报道,在今年3月下旬,大业信托利用自有资金垫付了君睿15号应支付给投资者的一季度利息,但由于“大业信托与招商银行就这只信托计划的兑付责任始终无法达成一致”,而在六月下旬未能如期支付二季度利息,构成实质性违约,但此事并未得到证实。

那么作为代销机构的招行,是否真的就没有责任呢?

从目前的公开信息来看,招行的角色只是代销,并未参与到信托计划的运作当中。但是从产品准入来看,素以风控严格著称的招行这次可能还是有失责之处。

如前文所述,君睿15号成立于2020年8月14日,但是在此之前,该信托产品的融资方背后股东便已经出现了经营不善的苗头,并对外签署了大量担保协议,招商银行理应有所察觉。更关键的是,该信托产品还没有硬资产作为抵押品,仅是由母公司提供担保。

毋庸置疑,在产品准入方面,招商银行在一开始做的并不到位。

3

银行代销产品违约,谁之过?

事实上,银行代销产品违约的现象并不少见,尤其在刚性兑付的市场环境下,尤能刺激投资者的敏感神经。

过去,银行代销产品一旦“出事”,投资者第一时间就会向银行讨要说法,而银行方面为了“息事宁人”,也往往会承担刚兑的责任。然而在监管鼓励打破刚兑的政策背景之下,银行“刚兑者”的角色已悄然发生变化。

业内人士表示,在打破刚兑的监管政策背景下,除非有抽屉协议或参与了产品运行,作为代销机构的招行确实不需要承担兑付的责任;即便按照刚性兑付的传统,信托公司主动管理的集合资金类信托,通常也是由信托公司提供刚性兑付。这也是招行在公告中多次强调大业信托“主动管理方”这个身份的原因。

事实上,在2018年资管新规发布后,银行理财刚性兑付已经首先被打破,净值化管理要求银行能够及时反映资产的收益和风险。而在信托产品领域,同样在走向“去刚兑”。去年5月,十余名“吉信-松花江77号”投资人起诉吉林信托和代销机构建设银行,最终却以败诉告终,吉林信托不对该项目承担任何责任,投资人亏损自负。

不过,金融产品的刚兑属性被打破,银行弱化产品准入的现象也时有发生。

与此同时,代销产品规模与日俱增,日益成为银行收入的重要来源。即便是在2020年全行业经历了融资类信托压降20%的严政,银行渠道代销信托的规模以及收入似乎也没有受到影响。

以招行为例,2020年该行实现代理信托类产品销售额4691.2亿元,同比增长38.19%;代理信托计划收入70.59亿元,同比增长9.7%,在零售财富管理手续费及佣金收入中占比约27%。最新半年报显示,2021年上半年,招行实现代理信托类产品销售额达到2269.93,同比增长7.63%;代理信托计划收入40.06亿元,同比增长21.03%。

此次违约的5亿元代销信托产品,与招行四千多亿的年代销信托产品规模相比不值一提,但对招行来说如何处理则无疑是个重大考验。一方面,如果任其违约,等待融资方的债务处理结果,势必会对客户信心造成打击,影响其后续相关业务的开展,另一方面,刚兑则又不符合行业规定,可谓两难。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>