最近, 隋田力事件可谓震惊市场。

一是,牵涉金额巨大,截止目前不完全统计,已经提示出现应收、预付等资产可能产生的损失金额或超过240亿元,而相关媒体统计的交易规模或超过900亿元;

二是,牵涉面之广,牵扯上市公司或超15家,如上海电气(维权)、宏达新材、瑞斯康达、中天科技(维权)、汇鸿集团、凯乐科技(维权)、中利集团、康隆达、*ST华讯(维权)、ST新海(维权)、宁通信B、航天发展、江苏舜天、浙大网新、亨通光电等均牵涉其中。

随着事件不断发酵,一张以“专网通信”为载体的贸易网逐渐浮出水平。随着媒体不断深挖,这张贸易网最终共同指向隋田力,相关人士直指这就是融资性贸易骗局。

是否是骗局还没有确切定论,但是15家上市公司都踩雷是事实,究竟是隋田力手法滔天,还是另有隐情?

我们先全面复盘15家上市公司交易细节,看看是否能够追踪到隋田力的操盘痕迹。

共同设立公司旨是资金共管,还是特定利益输送?

在这些暴雷公司商业模式都有一个共同特点,那就是下游先支付10%款项给上市公司,而上市公司则需要预付100%的款项给上游公司。

这种上游全额垫付,下游仅预收10%的不对称关系,无疑是将上市公司的资金风险暴露在下游,即上市公司能否收回资金完全取决于下游。这也是市场抨击这种生意模式不合理的地方。

这种交易可能产生的资金风险上市公司真的没发现吗?然而,事实真的如此吗?

在我们复盘过程发现,资金流出方(上市公司)与资金流入方(隋田力相关公司)存在共同设立公司的情形。

上海星地通通信科技有限公司(以下简称“上海星地通”)、江苏星地通通信科技有限公司(以下简称“江苏星地通”)、 深圳天通信息科技有限公司(以下简称“深圳天通”)均为隋田力控股公司, 隋田力长期供职于新一代专网通信技术有限公司(以下简称“新一代专网”)。

我们根据公开信息追查上市公司凯乐科技上下游关系时发现,上海星地通曾是凯乐科技重要供应商,2016年对凯乐科技供应金额为23.76亿元。

然而,早在2015年,凯乐科技与上海星地通共同设立了上海新凯乐业电子科技有限公司(以下简称“上海新凯乐”)。2015 年 8 月 10 日,凯乐科技与上海星地通等签定协议,共同发起设立上海新凯乐,具体股权结构如下:

对于设立目的,凯乐科技城标的公司设立后,主要从事通讯设备、电子技术、行业智能穿戴等领域新技术开发、新产品研发,积极拓展军用领域的运用,实现民用与军用的有机融合,共同发展。

同样,上市公司上海电气也存在共同设立公司情形。

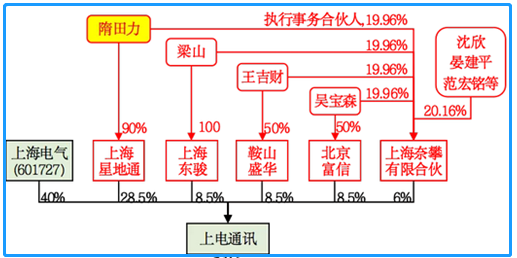

2015年3月16日,上海电气通讯技术有限公司(以下简称“上电通讯”)注册成立,其中上海电气持股40%,隋田力相关公司及利益相关方持股60%,具体持股比例如下:

来源:公开报道整理

来源:公开报道整理上市公司资金通过资金拆借的方式向共同设立公司上电通讯输送。截止公司风险公告日,上市公司上海电气向上电通讯提供的股东借款金额合计为 77.66亿元。

以上可以看出,上市公司上海电气、凯乐科技一边与隋田力等共同设立公司;另一边又将上市公司资金输出隋田力相关公司。

除以隋田力事件直接关联公司外,我们发现亨通光电与凯乐科技也存在专网贸易,亨通光电实控人与凯乐科技疑似同样存在共同参股公司情形。

亨通光电被质疑后是逃过一劫,还是另有隐情?

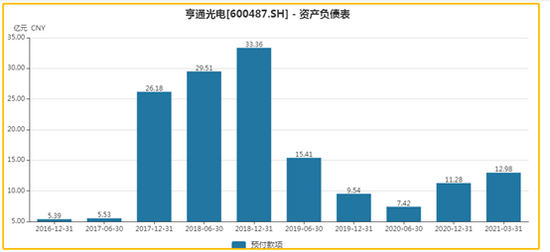

亨通光电曾经预付款项大幅增长,其解释称主要原因是公司自2016年下半年起开展贸易业务,向客户销售通信设备,该业务需向供应商全额预付采购款。亨通光电2017年跃升为凯乐科技第一大客户,交易金额为13.68亿元。

亨通光电一边与凯乐科技展开贸易活动,实控人似乎也同时上游供应商共同参股公司。

2013年5月24日,凯乐科技发布《对外投资》公告称,其将与上海宝升科技、宝源胜知共同出资筹备设立上海贝致恒。但据当时天眼查数据显示,当初作为有限合伙的宝源胜知已经被崔良根(亨通光电的实控人)所替代。换言之,当时亨通光电实控人似乎与凯乐科技共同持有上海贝致恒。

新浪财经曾于2019年5月发表的《亨通光电33亿预付款与集团69亿其他应收款之谜》一文,也曾质疑这种模式的不合理,随后引起市场关注,被质疑后亨通光电的预付款也有所下降。

2019年半年报显示,亨通光电的预付款由2019年年初的33.36亿元下降至2019年半年报末的15.41亿元,2019年年末进一步下降至9.54亿元。

值得一提的是,在股吧发现,有网友直呼应该感谢夏虫作者当时对亨通光电的质疑让其逃过一劫。那究竟是逃过一劫还是另有隐情?

中利集团的资金占用,共同设立公司真正目的?

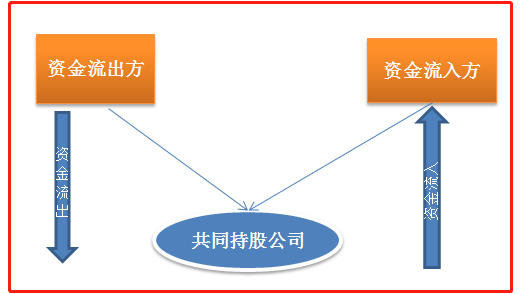

我们通过凯乐科技、上海电气、亨通光电三家案例的梳理发现,他们其实有一个共同特征,一边是上市公司通过贸易或拆解方式流出上市;另一边是上市公司或密切相关方又同时与资金流入方共同参股或设立一家公司。我们用示意图总结如下:

新浪财经上市公司研究院提炼

新浪财经上市公司研究院提炼这种共同设立公司真正目的为何呢?

我们回到隋田力牵涉的上市公司交易模式看,上市公司100%预付与10%预收款,这种商业上的不对称最大的就是资金安全风险。无论是从商业逻辑上还是资金内部管理角度,这种资金安全风险都是需要上市公司考虑的。

有没有可能上市公司通过共同设立的公司对多预付资金进行统一管理?抑或是通过体共同设立达到相关利益输送的目的?

以上两点疑问我们难以确定,但是我们从牵扯的上市公司中利集团找到实控人利用隋田力供应商达到资金占用的目的。

中利控股因自身资金周转困难,通过上市公司支付供应商款项,再划转给中利控股,以此形式占用上市公司资金。截至2020年12月31日,中利集团关联方中利控股非经营性占用公司资金余额4.34亿元,占2020年末经审计净资产56.252亿元的7.72%。

通过供应商占用明细如下:

然而值得一提的是,杨鑫控制的宁波鸿孜与隋田力控制的宁波星地通在工商注册时使用了同一邮箱及手机号,且办公地点处于同一栋楼。换言之,隋田力密切相关的公司充当了“中介”角色,通过供应商形式套取了上市公司资金,从而达到中利集团控股人对资金占用的目的。(公司观察/夏虫)

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>