分析师:李真 执业证书编号:S0890513110002分析师:侯黎 执业证书编号:S0890520010003

报告摘要

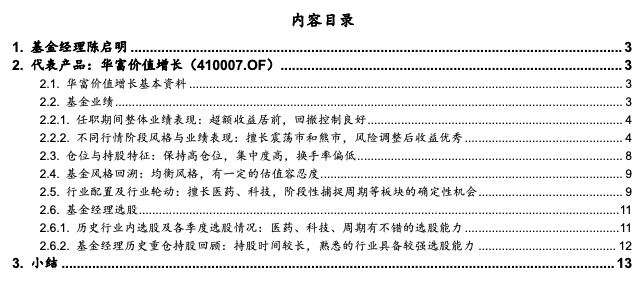

基金经理:陈启明,15年从业经验,6年投资管理经验,目前管理5只产品,规模近28亿。曾任日盛嘉富证券上海代表处研究员、群益证券上海代表处研究员、中银国际证券产品经理,2010年2月加入华富基金,先后担任研究员、基金经理助理,2014年9月开始管理华富价值增长。

业绩表现:任职期间,大幅领先于同类前25分位水平,回撤控制良好。擅长震荡市和熊市,风险调整后收益优秀。

行业配置:擅长医药、科技和周期板块,在能力圈范围内具备较好的行业切换能力。在陈启明的投资框架中,医药和科技是两大具备长期成长性的板块,基金经理自任职以来在这两大板块挖掘个股。但陈启明并未故步自封,逐渐将成长股的能力圈拓展到新能源板块,并成功参与周期股的阶段性成长机会。

选股能力:在熟悉的医药、科技和周期板块中,获得了明显的选股超额收益,具有多次挖掘并长期持有牛股的成功经验。基金经理逐渐将持仓股集中于自己熟悉的能力圈范围内,在2017之后的季度选股超额明显提升。对于一些配置较少的行业,也体现出了一定的选股能力,如:汽车、煤炭、非银金融等。对于短期配置错误的个股,大都能及时纠偏。

仓位、持股集中度和换手率:高仓位(70%-80%权益+8%左右转债)、高集中度(66%附近)、中低换手率(双边换手3.38倍),自2018年起,年化换手率大幅下降,均保持在2倍以下。

组合风格:管理的华富价值增长风格偏均衡成长,对估值具备一定的容忍度。“成长股的重要看点在’成长性’,估值较高的个股需要未来业绩增速预期能够支撑起目前的估值水平”。

风险提示:报告所载的任何建议、意见及推测仅反映本公司于本报告发布当日的判断。

01

基金经理陈启明

陈启明,复旦大学会计学硕士,具备15年证券从业经验。历任日盛嘉富证券上海代表处研究员、中银国际证券产品经理。2010年2月加入华富基金管理有限公司,曾任行业研究员、研究发展部副总监、基金经理助理。现任华富基金权益投资部总监、基金经理。截至2021Q2,陈启明在管5只产品,合计规模27.81亿元。

基金经理的投资风格偏成长,主要能力圈在医药医疗、科技、周期等板块,组合配置较均衡。主要采取自下而上的方法,坚持有安全边际的成长型投资,个股投资层面做到赛道优、底子硬、拿得住。赛道优指的是这个行业本身是空间较大的好赛道;底子硬指的是企业本身的因素,管理层足够优秀,经营稳健,利润持续增长;拿得住来源于对公司基本面的持续跟踪,争取做到指数没有大波动的情况下也能稳定赚取公司盈利增长的钱。

02

代表产品:华富价值增长(410007.OF)

2.1华富价值增长基本资料

华富价值增长(410007.OF)成立于2009年7月,是华富基金旗下的一只灵活配置型基金。根据Wind数据,基金经理陈启明自2014年9月起开始任职,去除三个月建仓期,任职以来(截至2021/07/18)总回报330.52%,大幅超越业绩比较基准275.66%。当前规模(截至2021Q2)5.60亿。产品的部分要素信息如下:

2.2基金业绩

2.2.1.任职期间整体业绩表现:超额收益居前,回撤控制良好

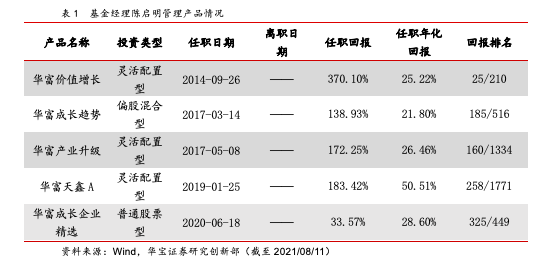

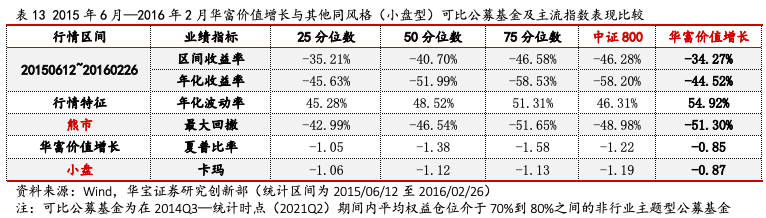

由于基金经理在任职期内均保持在70%-80%之间的中高仓位操作,我们将2014Q4-2021Q2期间平均权益仓位介于70%-80%之间的非行业主题型公募基金作为华富价值增长的可比公募基金样本。

从业绩数据上看,陈启明在华富价值增长任职期间内长期超额收益居市场领先地位,回撤控制良好:从收益指标看,表现亮眼,基金自陈启明任职以来收益率远高于可比公募25分位,自2014年12月至2021年6月超过6年的时间里,区间收益率为332.51%,年化收益率24.71%,远超中证800;从风险指标上看,最大回撤控制良好,介于市场50分位和25分位之间,整体下行风险控制方面中等;在风险调整后收益方面,由于较高的收益率,夏普比率和卡玛比率均高于可比公募基金前25分位,基金经理通过承受一定的波动和风险,获得了更高的长期收益,风险/收益性价比高。

2.2.2. 不同行情阶段风格与业绩表现:擅长震荡市和熊市,风险调整后收益优秀

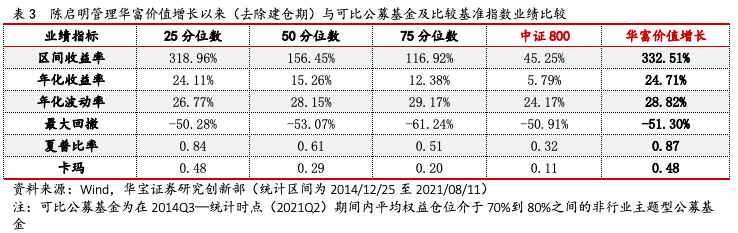

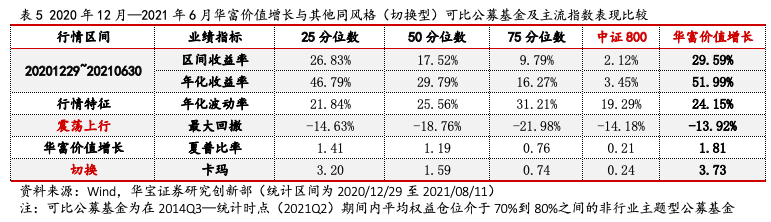

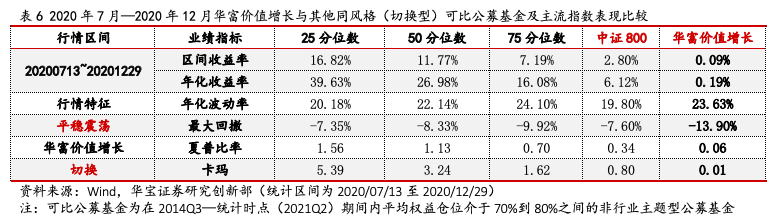

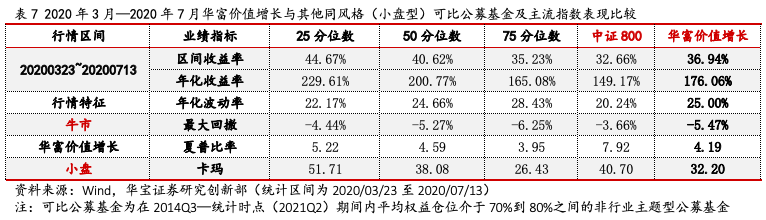

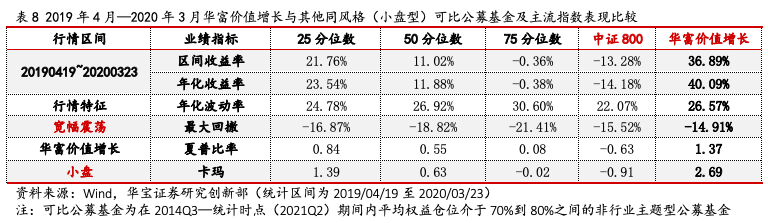

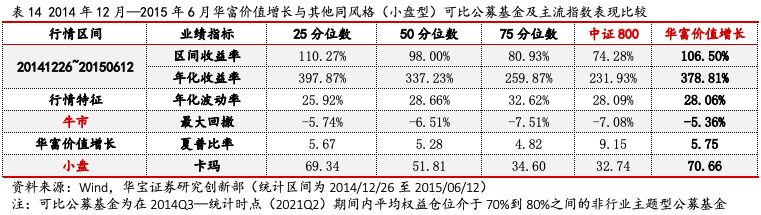

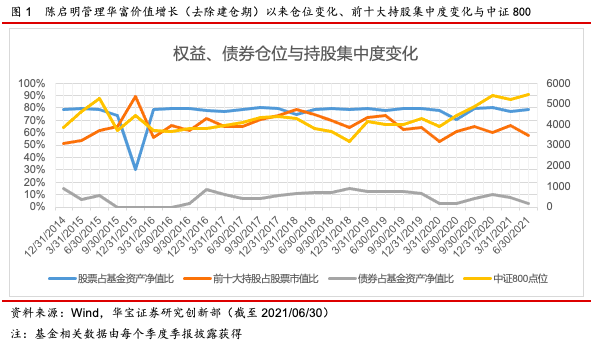

方法:将基金经理管理期间的历史行情特征自2014年12月以来划分成10个行情阶段,分别是201412-201506快牛、201506-201602熊市、201602-201705平稳震荡、201705-201801震荡上行、201801-201811熊市、201811-201904快牛、201904-202003宽幅震荡、202003-202007宽幅震荡、202007-202012宽幅震荡和202012-202106震荡上行。利用Sharp模型净值回归,在每个时间段将华富价值增长与该基金风格相同的可比公募基金的业绩相互比较,观察在同类风格的产品中,华富价值增长的表现情况。

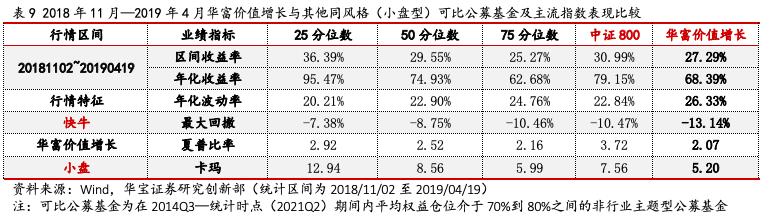

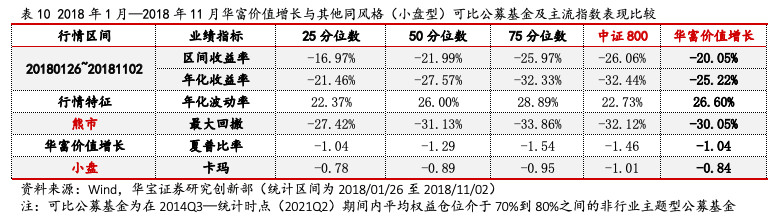

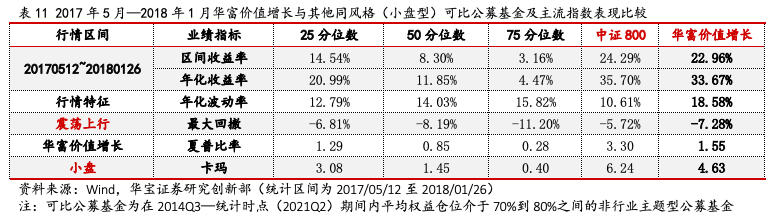

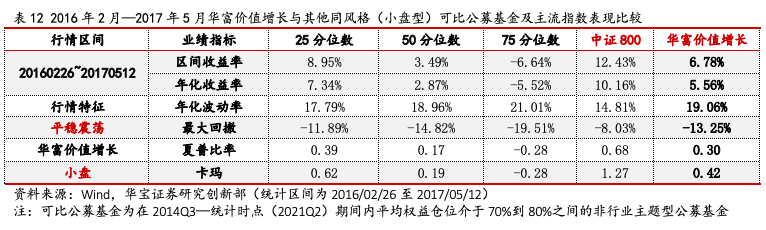

考察结果:净值风格上,基金在多个行情阶段呈现小盘的风格;在大部分行情阶段区间收益率处于市场前1/2甚至超过市场前25分位,风险控制能力良好。从不同阶段的业绩表现看,基金经理相对更加擅长震荡市和熊市,在快牛行情中也能有稳发挥,在两段熊市行情中,基金的业绩排名良好,但由于客观的市场波动性影响,基金的波动有所放大;2020年以来在疫情期间段也经历了一定程度的回撤和波动。风险调整后收益多数时间表现良好:多数时间段的夏普比率、卡玛比率均接近可比公募的top25%,在2020年3月至2020年12月的宽幅震荡行情、2018年11月至2019年4月的快牛行情和2016年2月至2017年5月的平稳震荡行情中表现相对中等。

从历史结果看,基金在2014年以来体现出较强的超额收益稳定性,虽然在市场回调时期可能承受一定的波动和回撤,但是长远看,基金在承受一定风险的基础上,获取更高的超额收益。正如陈启明自己提到的那样:“我的‘初心’一直都是以标的盈利的增长抵御市场的波动。”

2.3仓位与持股特征:保持高仓位,集中度高,换手率偏低

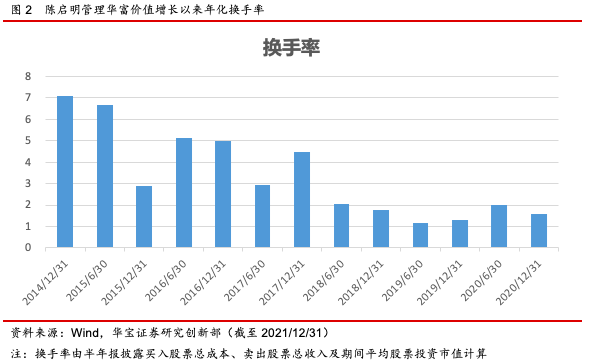

保持高仓位,淡化择时:2014Q4到2021Q2中,基金经理在多数时间仓位保持在70%-80%之间,且会通过持有可转债增加权益方面的头寸,可转债的平均持仓比例为7.88%。基金经理淡化择时,但在极端行情下会进行一定的减仓,如2015年下半年到2016年上半年、2020年上半年等。高仓位操作是基金经理坚持长期主义的体现之一,买入并持有持续成长壮大的公司,分享公司成长的红利。

持股集中度高:任职以来,基金经理前十大重仓股持股集中度均值为65.70%,可统计的27个季度中仅有5个季度的持股集中度低于60%,其他时间段均高于60%。

整体换手率偏低:任职以来,双边换手率均值为3.38倍,在主动权益产品属于较低的水平。自2018年起,年化换手率大幅下降,均保持在2倍以下。在长期主义的投资理念下,基金经理在管理期间长期持有多只个股,尤其对于优质资产长期坚持持有。

2.4基金风格回溯:均衡成长风格,有一定的估值容忍度

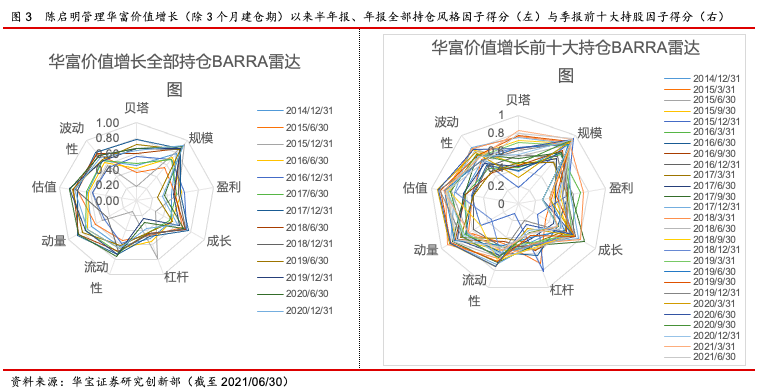

均衡风格,对估值具有一定的容忍度。使用BARRA模型框架绘制陈启明管理的华富价值增长的风格因子,从2014年年末到2021年年中的年报和中报中,规模因子均值0.84,且仅在2015Q2、2017Q1接近0.6,整体呈现较为明显的大盘风格,但从Sharp模型数据来看,产品的净值走势更接近小盘风格。通过查看基金经理过去前十大的持仓,可以看到基金经理在大盘股、小盘股上均有配置,在市值方面整体较为均衡。在估值和成长方面,陈启明认为成长股的重要看点在“成长性”,估值较高的个股需要未来业绩增速预期能够支撑起目前的估值水平,核心问题还是对未来业绩增速预期实现的路径和概率的密切跟踪。因此,可以看出组合的估值和成长因子整体偏高。注意到近一年该产品的成长因子下降到市场中等水平,主要源于基金经理对于周期股机会的捕捉和部分较低估值科技股的增持。

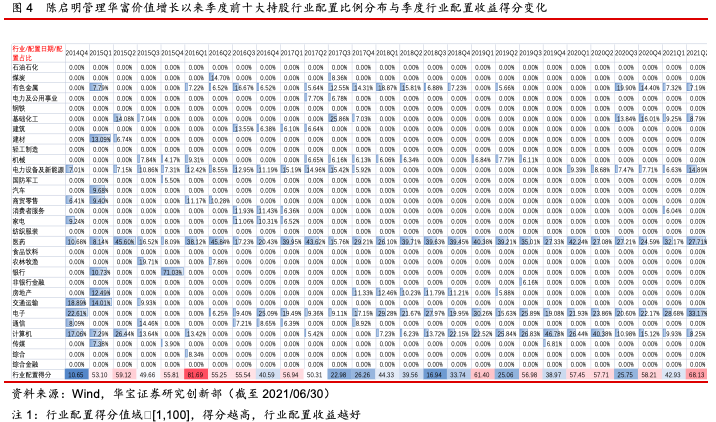

2.5行业配置及行业轮动:擅长医药、科技、阶段性捕捉周期等板块的确定性机会

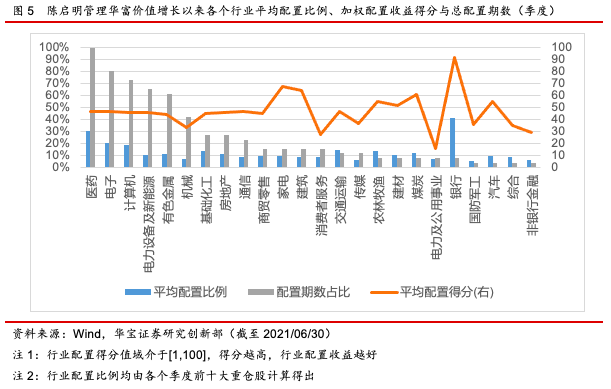

从基金历史配置的各个行业及得分来看,基金的行业配置在医药、电子、计算机等行业高度集中,长期持有,偶尔会在这几个重配行业间做些许轮动。历史重仓个股中涉及24个行业,主要集中于医药、科技、周期三大板块。

长期配置的行业:医药是基金经理配置期数最多且配置比例较高的行业,属于基金经理长期配置的行业,从基金经理任职以来便开始持有,比例保持在[8%,46%]之间,目前依然是其重配行业。电子同样是其长期配置的行业,配置期数占比达到80.77%,仅在2015Q1-2016Q1的前十大中没有出现,历史配置比例保持在[6%, 34%]之间。计算机是其配置期数第三多的行业,在73.08%的季度中曾经出现,历史配置比例保持在[5%, 41%]之间。除了上述三大行业之外,基金经理在电力设备及新能源也有较多的配置,且在这些行业会做一定的择时和行业切换,比如:2019Q4期间,基金经理虽没有加仓新能源,但大幅加仓计算机,积极参与2020年12月的成长股行情。2020Q1,在海外疫情影响下,果断大幅超配医药板块,享受了医药板块一段较为凌厉的涨幅,同期在新能源调整阶段增加了新能源的配置,并在后面阶段长期配置。最新数据显示,基金经理在2021Q2加仓新能源,作为宽基基金经理,较为准确的参与了近期新能源行情。紧接着,在2020Q2计算机行业的阶段底部较为准确地选择了加仓,敏锐低捕捉到行业机会。在陈启明的投资框架中,医药和科技是两大具备长期成长性的板块,基金经理自任职以来在这两大板块挖掘个股。不仅如此,作为一名从业时间较长的基金经理,陈启明并未故步自封,面对新能源板块逐渐清晰的投资脉络,基金经理正在逐步筛选具备业绩可持续性的个股。

阶段性参与的行业:周期研究员出身使得基金经理对周期行业有着自己稳定的投资框架,除了前面提到医药、科技之外,总是会选择较为合适的时机参与到周期板块中。从数据上看,有色金属、机械和基础化工分列为其配置第五到第七大配置行业,其配置期数和平均配置比例分别为:有色金属(61.54%, 10.83%)、机械(42.31%,6.67%)、基础化工(26.92%,13.30%)。从过去的操作上看,基金经理在周期行业里面具备较强的择时能力,得到了较高的行业配置得分,以近期操作为例:2020年下半年,周期行业走出了一波超市场预期的“顺周期”行情,陈启明在2020Q3的持仓中已经明显增持了有色金属和化工,并在后面季度中一直持有至今。在2017Q2-2018,同样较为成功地捕捉了有色金属、基础化工的阶段性机会。除此之外,基金经理在家电、汽车等行业中,也曾阶段性参与,获得了不错的收益。

对比其他基金经理,可以看到陈启明在消费(食品饮料、家电)上配置很少,历史偶尔配置过家电板块。基金经理对于自己有较为清晰的认知,认为目前阶段对食品饮料的敏感度还不够,暂未形成合适的消费投资框架,所以在组合中暂时较少配置。

2.6基金经理选股

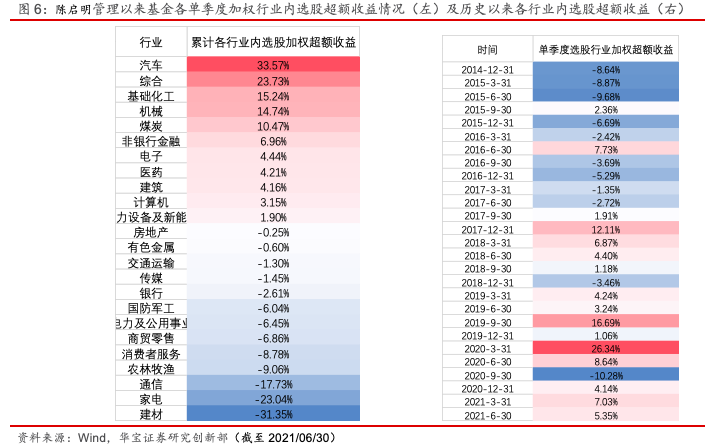

2.6.1. 历史行业内选股及各季度选股情况:医药、科技、周期有不错的选股能力

各个行业板块选股情况:30个中信一级行业中,华富价值增长重仓股在24个行业内有所涉猎,在配置期数最高的前7大行业中加权选股收益均良好,且在部分阶段性参与的行业中也有不错的选股能力,证明基金经理不仅在自己熟悉的板块具备良好的选股能力,也在逐渐拓展自己的能力圈。

在选股为正的行业中:基金经理在汽车、综合、基础化工、机械、煤炭、非银行金融、电子、医药、计算机等行业获得了明显的选股超额。其中:电子行业中,基金经理曾从2017Q3开始重仓持有兆易创新,2020Q4开始持有持有海康威视,2020Q1开始持有韦尔股份至今,也曾阶段性参与诺德股份、TCL科技、长电科技等个股,对于看错的个股,能够较快的纠偏(如生益科技、歌尔股份等);医药行业中,基金经理曾长期重仓持有益丰药房(2015Q2-2021Q2)、博腾股份(2015Q2-2021Q2),也曾短期参与达安基因、大森林、恒瑞医药等公司,同样获得了不错的回报,但也曾折戟于东北制药(2017Q1-2019Q3),对于其他短期参与的个股,如果短期判断错误往往能及时退出。计算机行业中,选股胜率高,在其参与的个股中,大都获得了正向选股超额,且在组合中长期持有宝信软件(2014Q3-2021Q2,5年8倍)、用友网络(2018Q3-2020Q4)、启明星辰(2017Q2-2020Q2),获得了良好的收益,也曾阶段性参与金山办公、卫宁健康、新大陆等个股。在基础化工行业中,阶段性参与鲁西化工、国瓷材料、当升科技(新能源板块)。新能源板块,除了当升科技,基金经理从2020Q1持有宁德时代到现在,并在最新季报中加仓锦浪科技,获得了良好的选股收益。有色金属行业中,阶段性参与山东黄金、银泰黄金、紫金矿业。除此之外,对于参与频次较低的汽车、煤炭、非银金融等行业,基金经理也曾阶段性获取了万向钱潮、黄河旋风、潞安环能、中信证券等个股的机会。

基金经理在过去的投资经历中,已经逐渐形成较为稳定的能力圈,对于自己暂时不擅长的板块或行业,从2017年下半年开始已经明显降低持仓,将主要的精力投入在已经熟悉的板块中,也从当时开始,基金经理的单季度选股行业加权超额收益得到了明显提升。不仅如此,陈启明还在不断拓展自己的能力圈,对于未来具有长期成长性的行业(如新能源),基金经理的关注度和持仓都在逐渐提升,并已经收获可观的投资收益。

2.6.2.基金经理历史重仓持股回顾:持股时间较长,熟悉的行业具备较强选股能力

截止2021Q2,基金经理管理华富价值增长共有27个统计时点。累计97只重仓票中有43只重仓时间超过2个季度,最长时间重仓股累计重仓时间为24个季度,较多重仓股持有时间较长。在24只相对持有时间较长(3个季度及以上)的个股中,其中有14只个股取得了正平均行业超额收益,整体超额表现较好;在短期参与的个股中,获取超额收益的概率下降。

在持有两个季度以上的个股中:行业超额收益最高的五只个股为鲁西化工、博腾股份、宁德时代、卫宁健康、宝信软件,分别分布于化工、医药、电力设备及新能源、计算机四个行业,且平均行业季度超额收益都在14%以上,在另一长期重配的电子行业中,在兆易创新、诺德股份、海康威视等个股中,获得了超8%的平均行业季度超额收益,印证了基金经理较强的选股能力。行业超额收益在-30%以下的个股有:冀东水泥、雷曼光电、ST高升、牧原股份,分别属于建材、电子、通信和农林牧渔,值得一提的是这些个股的持有时间均只有一个季度,说明基金经理在面对短期错误选股决策时具备较强的自省能力,能够做到及时纠正错误的判断,避免更大的损失。

03

小结

经历过数次牛熊周期和风格切换的陈启明,依然保持着市场敏感度,不断优化着自身投资框架,目前在医药、科技和周期板块具备优秀地挖掘优质成长股的能力。陈启明长期坚持自下而上的投资风格,在具备长期成长性的赛道中,寻找具有竞争力的公司。不仅如此,为了改善客户的持有体验,基金经理在保持持仓成长性的基础上,一方面严控个股的安全边际,一方面通过不断对比组合中持仓个股的性价比,一定程度上提升客户的持有体验。

业绩表现:华富价值增长(410007.OF)在陈启明管理期间超额收益居前,大幅领先于同类前25分位水平,回撤控制良好。擅长震荡市和熊市,风险调整后收益优秀。

仓位和持股特征:高仓位、高集中度、低换手。整体均衡成长风格,对个股的市值和行业没有偏见,对估值具有一定的容忍度。

行业配置:擅长医药、科技和周期,在医药和科技板块长期配置,较为准确地参与周期板块的成长机会,同时可以捕捉到其他行业(如:家电、汽车等)的部分确定性较强的阶段性机会,目前依然在不断拓展自己的能力圈(如:新能源),寻找具有长期成长性行业的投资机会。

选股:在熟悉的医药、科技和周期板块中,获得了明显的选股超额收益,具有多次挖掘并长期持有牛股的成功经验。基金经理逐渐将持仓股集中于自己熟悉的能力圈范围内,故在2017之后的季度选股超额明显提升。对于一些配置较少的行业,也体现出了一定的选股能力,如:汽车、煤炭、非银金融等。对于配置错误的个股,能够及时纠偏。