来源:股市荀策

作者:李影、荀玉根

从宗庆后投身创投看中国大资管时代

近日中国证券投资基金业协会公布了一则消息,宗庆后拿下了基金从业资格证,消息一经发布立即引发广泛关注。基金业协会网站显示,浙江娃哈哈创业投资有限公司于2010年11月8日成立,注册资本为3亿元,并于7月在协会完成登记,娃哈哈创始人宗庆后取得基金从业资格,担任公司法定代表人和执行事物合伙人。回顾过往,知名企业和企业家进入PE/VC行业,其实并不少见,但是宗庆后已经75岁高龄,正值颐养天年的年纪,却毅然投身创投行业,这从侧面映射了当前我国大资管时代的人气。

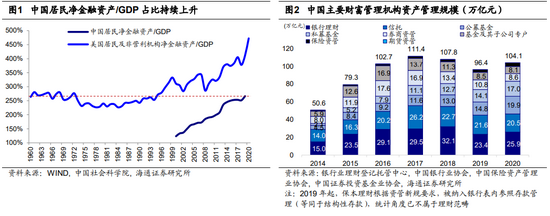

根据中国社会科学院发布的《国家资产负债表》中的居民资产负债表数据显示,2019年,中国居民总财富规模(即净资产=金融资产+非金融资产-金融负债)合计约为513万亿元,同比+12.2%。其中,居民净金融资产规模为263万亿元,占比51.3%,同比+13.6%。2019年中国居民净金融资产/GDP约为266%,类似美国1980-90年代水平,2020年美国该比例已经达到472%。可见未来我国居民资产配置偏向金融资产是大趋势。

中国财富管理市场主要参与机构包括银行,信托,公募基金,私募基金,券商资管,基金及其子公司,保险资管和期货资管这8大资产管理属性机构,和传统第三方理财机构、互联网财富管理平台这两大财富管理属性机构。截止2020年,资产管理属性机构的资产管理规模总计104.1万亿元(未包含银行存款和私人银行规模,未剔除通道规模)。结构上,银行理财规模(包含银行理财子公司)25.9万亿元,同比+10.5%,资产管理规模最大;其次是信托规模为20.5万亿元,近几年有所下滑。近几年发展较为显著的是公募基金和私募基金,资管规模分别从2018年底的13.0万亿元、12.7万亿元,上升至2020年底的19.9万亿元、17.0万亿元,年均复合增速分别为24%和16%,远高于整体水平。其中,权益类资产更受到投资者青睐,以公募基金为例,股票型基金+偏股混合型基金从2018年底1.35万亿元升至2020年底4.71万亿元,债券型基金+偏债混合型基金从2.58万亿元升至5.55万亿元,货币型基金从8.16亿元降至8.05亿元,三者复合增速分别为86.9%、46.7%、-0.7%。

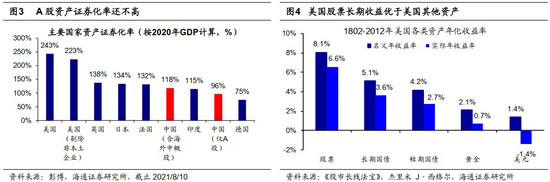

可见,近几年来权益投资颇受青睐,叠加今年是资管新规到期之年,银行理财净值化转型加速,在刚兑被打破后主动管理是大势所趋,权益投资规模有望继续高增长,其根源在于长期看权益投资收益率往往更高。根据杰里米 J·西格尔的《股市长线法宝》,对比分析1802-2012年美国大类资产年化收益率,考虑利息再投资的情况下,股票、长期国债、短期国债、黄金、美元的名义年化收益率分别为8.1%、5.1%、4.2%、2.1%、1.4%,扣除通胀后的实际收益率分别为6.6%、3.6%、2.7%、0.7%、-1.4%,长期视角看美国股票收益率远超过其他的大类资产。

我们使用“股市总市值/当年GDP”来衡量资产证券化水平变化,截至2021/8/10,我国的资产证券化率仅为96%(仅考量在A股上市的企业),即使考虑海外中资股,目前中国的证券化率也只有118%,远低于美国(243%)、日本(134%),也低于英国(138%)、法国(132%)等。可见,目前我国资产证券化率还很低,随着近两年我国注册制改革和机构投资者力量逐步壮大,更多优质资产逐步证券化并留在了A股,未来我国资产证券化还有望进一步提高。

风险提示:注册制发行速度放缓,股价波动导致资产证券化率下降。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>