记者|曹井雪

风格漂移是一把双刃剑,选对赛道,无可厚非;选错赛道则费力不讨好。

从近期披露结束的基金二季报来看,由于新能源产业的热度如日中天,内地公募基金蜂拥而至,不仅是全市场类型的产品追逐新能源,甚至是非新能源主题的基金也开始倾斜,最为重要的例子就是宁德时代蹿升至第二位。

但由此一个老生常谈的话题再度被热议,基金适度的风格漂移是否违背契约精神呢?如果基金的业绩尚可,这种争论似乎可以暂时平息;但是如果漂移也未带来实质性的业绩改观,则难免会引发基民的非议。根据《红周刊》记者的不完全统计,投资传统消费板块的格林创新成长、青睐金融概念的永赢高端制造、策略单一的财通多策略升级都属于这种情况。

因此,为了避免遭来风格漂移非议,及时修改基金合同或者更名的行为值得鼓励。近日,张坤管理的易方达中小盘公告拟更名为“易方达优质精选”,某种程度上就解决了此前来自于投资标的是否为中小盘股的非议 。

格林创新成长漂移成为“消费主题"

规模仅千万面临清盘危机

首当其冲,格林创新成长就是风格漂移但业绩越来越差的例子。截至8月5日收盘,基金今年以来的净值增长率为-15.61%,在1654只同类基金中排在第1642位。记者发现,市场上同类“创新成长”的基金不在少数,但它们今年以来的业绩分化明显:其中表现最好的银河创新成长净值增长率达到了49.61%,与格林创新成长的净值差距约为65% 。

究其原因,重仓股选择的不同,直接导致了它们的业绩差距。此前一度因单一重仓半导体,银河创新成长与诺安成长同被外界诟病;但今年否极泰来,由于年内缺芯逻辑下半导体板块的大涨,该基金的净值也频频创下新高。

聚焦格林创新成长重仓股,二季报显示,该基金前十大重仓分别为贵州茅台、五粮液、格力集团、泸州老窖、万华化学、中国平安、美的集团、招商银行、伊利股份和海天味业。不难看出,传统的消费类股票在其中占据了重要的位置,这与基金名称中的“创新成长”似乎逻辑不符。

从基金合同来看,记者发现,该基金将创新成长的范围界定十分宽泛,几乎涵盖了全部的A股上市公司。由此不论重仓哪条赛道,似乎都不会违背基金合同中的规定,但是一个模糊的界定并不能成为基金运作的“挡箭牌”。

具体说来,产品成立于2019年9月2日,记者在查阅成立之初的相关资料时发现,基金虽然在合同中给予了“创新成长”最终的解释权。但是在基金发行宣传过程中,基金主打了新兴产业这张牌,聚焦TMT、新兴消费、大健康等行业板块投资机会,思路分歧由此引发。

进一步分析其中的原因,其或许与公司基金经理的能力圈有关:从历任的基金经理李石、宋绍峰和李会忠的风格来看,他们几乎都以重仓大蓝筹为主。以现任基金经理李会忠为例,在他管理的格林伯锐和格林稳健价值等产品中,记者发现都重仓了招商银行、美的集团、万华化学等核心资产标的。

此前,在2019年和2020年的结构性行情中,以白酒为代表的消费股的市场表现较为出色,该基金重仓相关板块也斩获正收益: 2020年全年,该基金的收益率为49.65%,同类排名处于中等靠后的位置。当时业绩平平的主要原因是在重仓贵州茅台、五粮液、伊利股份取得正收益的同时,也重仓了中国平安等股价剧烈震荡的公司,此消彼涨拉低了收益。

虽然成立时间不长,该基金的规模也从成立之初的2.88亿元下滑至2020年末的1789.82万元。进一步由于今年业绩倒数,该基金的规模更加岌岌可危:二季报显示,6月30日产品规模只有1270.56万元,清盘危机持续发酵。

永赢高端制造跑输业绩基准

金融“替代”新能源引来质疑

除格林创新成长外,同样错失了新兴产业赛道投资机会的还有永赢高端制造。成立于2019年11月1日的该基金,一直由明星基金经理李永兴进行管理。在基金合同中,产品对于高端制造的定义相对明确,即在制造业中具有先进核心技术、新产品创新能力、高附加值产品和国际竞争力的行业,以及围绕上述行业提供服务和产品的行业,规定基金非现金资产中不低于 80%的资产将投资于高端制造相关上市公司。

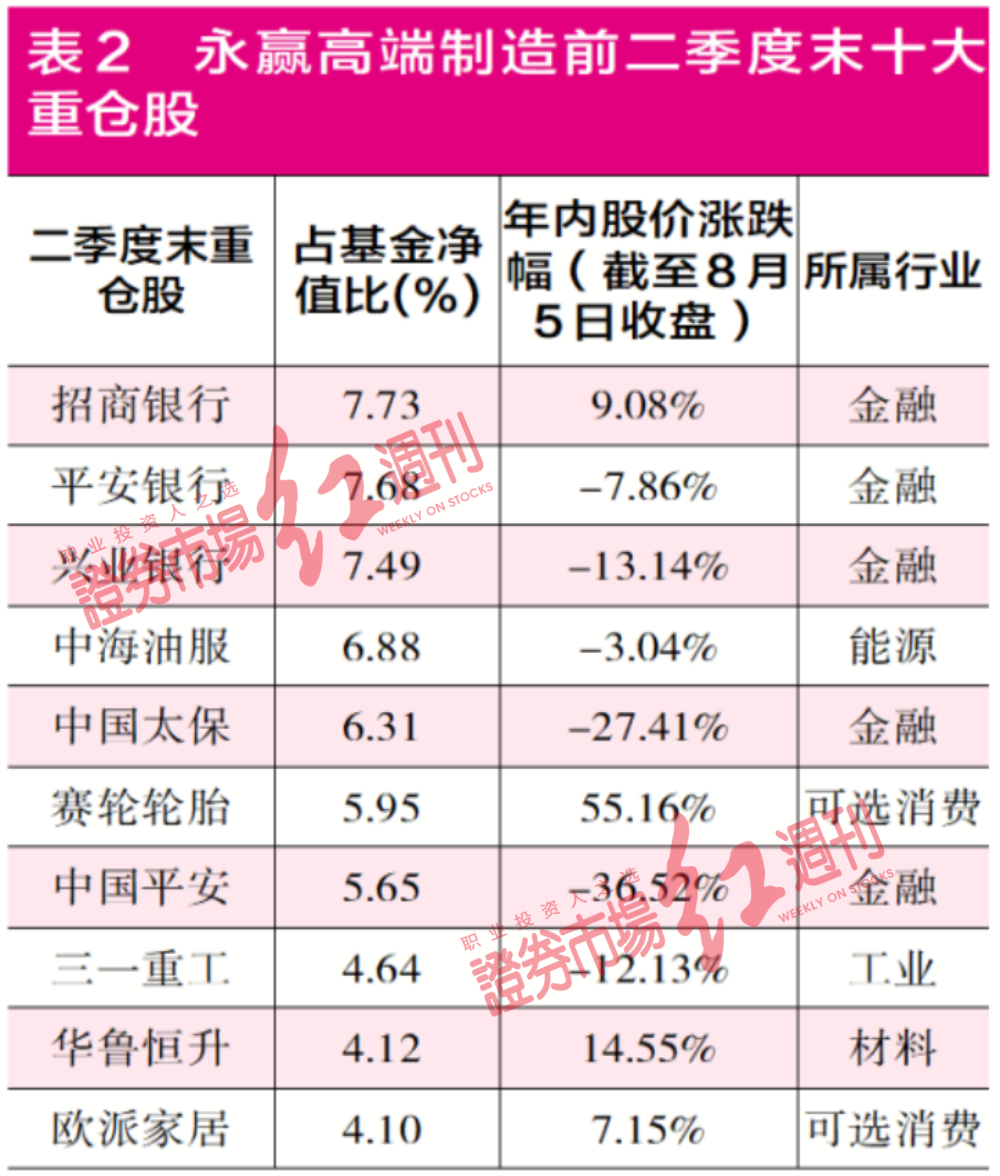

但从二季报来看,该基金将大部分股票仓位投资于金融行业,前十大重仓股中,金融股就包括了招商银行、平安银行、兴业银行、中国太保和中国平安5只,并且招商、平安、兴业三家银行位列前三,合计的持股占比约为22.9% ,而剩余5只重仓股则为中海油服、赛轮轮胎、三一重工、华鲁恒升和欧派家居。除三一重工、赛轮轮胎和华鲁恒升外,其他公司与《高端装备制造业“十三五”发展规划》界定的重点方向,包括航空航天装备、海洋工程装备及高技术船舶、先进轨道交通装备、高档数控机床等几乎没有交集。

因此,在该基金中,当季有7只重仓股没有围绕主题进行重仓。从具体持仓占比来看,非高端制造相关的重仓股占基金净值的比重合计为45.84%,而隶属于高端制造的3只重仓股占基金净值的比重合计只有14.72%。

从二级市场来看,今年以来高端中的电机、电源设备、半导体等许多板块表现出色。而金融板块整体下挫的情况下,该基金主要配置金融也造成了业绩和同类排名不尽如人意:该基金今年以来的净值增长率仅为-11.23%,在同类1654只基金中排在第1607位。

对于业绩欠佳的原因,基金经理在二季报中也表示:“本基金二季度股票仓位较高,但是持仓的金融行业受损于利率下行,因此二季度基金净值表现低于业绩比较基准。”实际在去年,该基金一度重仓了赣锋锂业、先导智能、领益智造等高端制造相关的公司,而它们去年也分别斩获了191.86%、87.48%和14.47%的涨幅。遗憾的是基金经理提早下车,将车子驶入了金融赛道。

那么,缘何金融板块得到了基金经理的偏爱呢?记者发现,李永兴曾在接受采访时判断,银行、保险是盈利确定性较强的行业,目前虽然并不是所有行业里盈利最好的,但是会跟着全社会平均盈利增速同步上升,具有较强的确定性。但在今年以盈利为主驱动力的市场中,银行和保险等利润抬升速度较慢的公司则遭到了市场杀估值。

财通多策略升级疑似名不副实"

股市征战高换手业绩也难改观

2016年3月9日,财通多策略升级募集成立。彼时,公司还是一家以定增为特色的公募,该基金也是继“公募定增1号”财通多策略精选后的“公募定增2号”基金。乘着定增的东风,该基金成立伊始的规模达到46.47亿元。从规模数据来看,2017年一季度末,其规模达到了49.29亿元的巅峰。但是好景不长,随着2017年后定增新规和减持新规的陆续发布,该基金的规模也不断缩水,2018年末至2020年末的规模数据分别为11.58亿元、11.12亿元和3.95亿元。

而在新规发布后,该基金名称中“多策略”的色彩也慢慢变淡。记者发现,在该基金成立之初设置了18个月的封闭期,封闭期结束后,产品在2017年9月9日变更为“财通多策略升级混合(LOF)”,不再是定增主题基金,但是该基金依旧以多策略为名。

而在后续的基金操作中,多策略却似乎没有体现出来。记者了解,目前市场上比较热门的策略包括“固收+”策略、量化策略、股票多空策略等,但是该基金除了在2017年末、2018年一季度末以及2018年中期有过不足1%的债券仓位外,其他时间似乎并没有百花齐放的思路。

对此,知名基金分析师常玏表示:“对于多策略的理解有很多种,可以是在投资手段上,例如量化投资,也可以是持股风格上,例如自上而下的风格。虽然许多基金名为多策略,但实际的投资情况是与基金经理原本的思路相关。基金经理多年养成的风格很难改变,有些多策略也演变成为一种宣传行为。”

就财通多策略升级的舵手来说,《红周刊》记者发现,在今年4月14日谭洁颖卸任后,该基金由沈梨接棒管理。这位新秀基金经理是金融工商管理和文学专业毕业,曾有过审计师、研究员等工作经验。

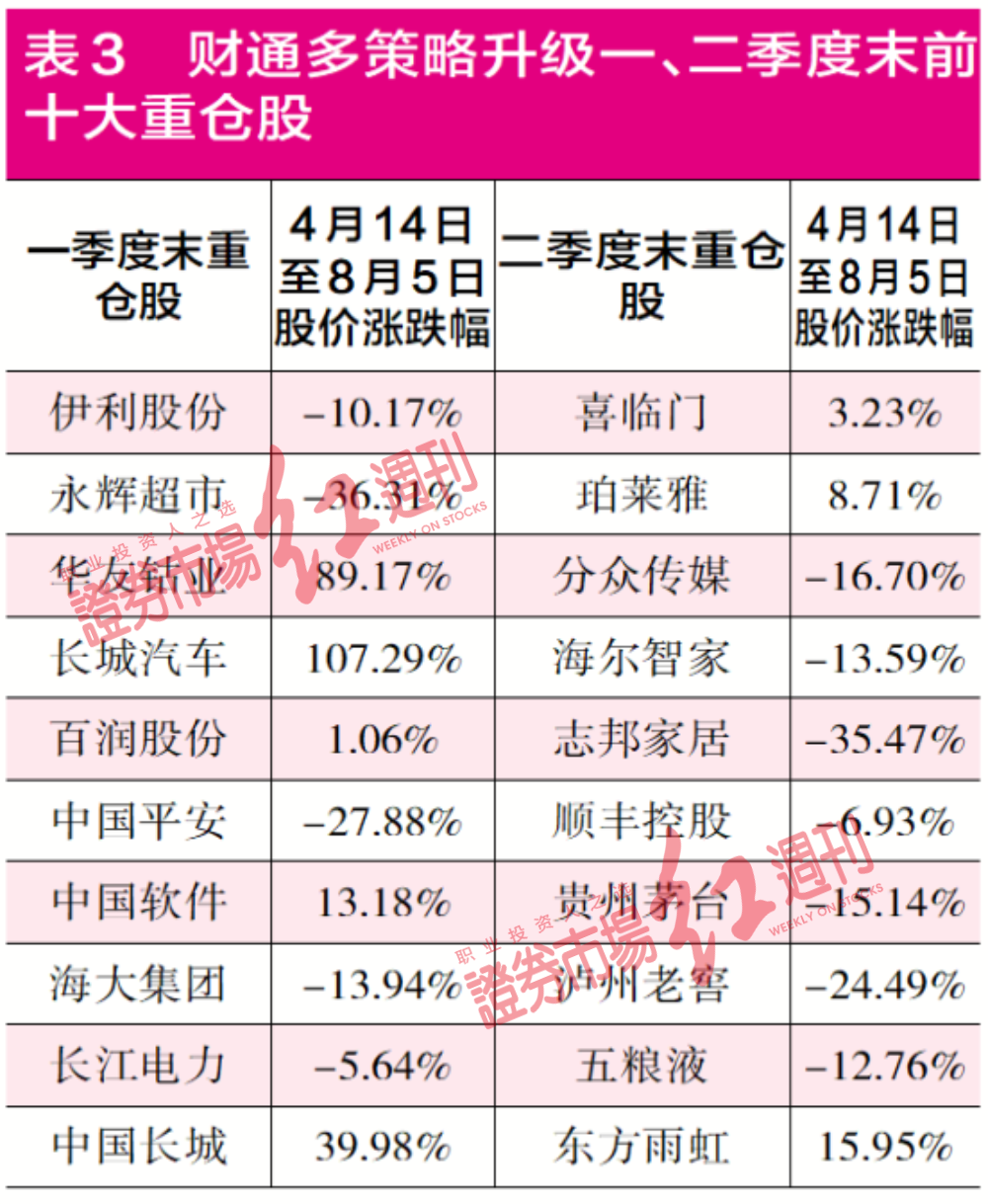

二季度末,财通多策略升级十大重仓股分别为喜临门、珀莱雅、分众传媒、海尔智家、志邦家居、顺丰控股、贵州茅台、泸州老窖、五粮液和东方雨虹,替换掉了前任基金经理一季度末的全部持仓,表现出对白酒和家装板块的青睐。

然而,从上任以来的市场表现看,其调仓还是出现了较大失误。截至8月5日收盘,自4月14日以来,其二季度末前十大重仓股中,只有东方雨虹、喜临门和珀莱雅3只股价出现上涨,涨幅分别为15.95%、8.71%和3.23%,持仓占比分别为9.98%、9.93%和5.06%;而其他下跌的股票中,跌幅较大的志邦家居和泸州老窖分别下跌了35.47%和24.49%,持仓占比为7.56%和6.19%。

对比来看,虽然该基金一季度末的十大重仓股中,上涨的仅有半数,但是从涨幅来看,同一期间,持仓占比为7.6%的长城汽车的股价涨幅高达107.29%、持仓占比为7.89%的华友钴业的涨幅高达89.17%、中国长城的股价涨幅也达到了39.98%,表现优于二季度末重仓股的涨幅。

而跌幅较大的永辉超市股价下跌36.31%,与二季度跌幅最大的重仓股差别不大,虽然其持仓占比为9.35%较二季度对应的公司高,但是一季度重仓中只有这一家跌幅较大的公司,而二季度同时有两家公司出现股价大幅调整。

在调仓失误的影响下,截至8月5日收盘,沈梨接任以来,该基金的净值增长率只有-2.94%,在2018只同类基金中排在第1899位。同样由他单独管理的财通新视野,自1月27日接手以来,净值增长率也只有-7.75%。