来源:陈果A股策略

核心观点

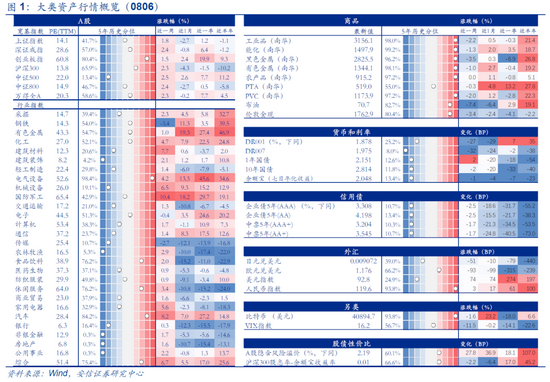

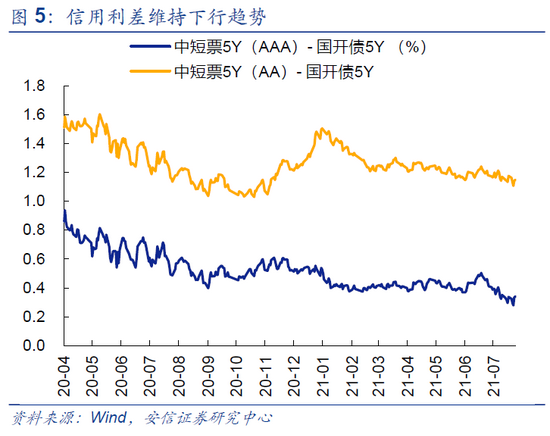

■宏观流动性与资金价格:

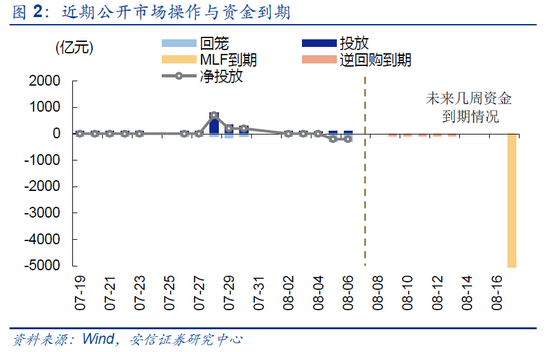

央行重回100亿逆回购,近一周净回笼400亿。8月17日将有7000亿MLF到期,结合730政治局会议相关表述和近期经济数据,可关注通过降准置换MLF的可能性。

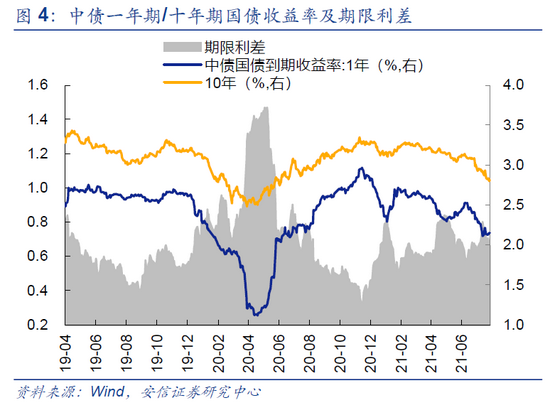

10Y国债收益率上周一度跌破2.8%,但利率快速下行后市场政策预期有所分化,利率进一步下行动能或将有所趋缓。

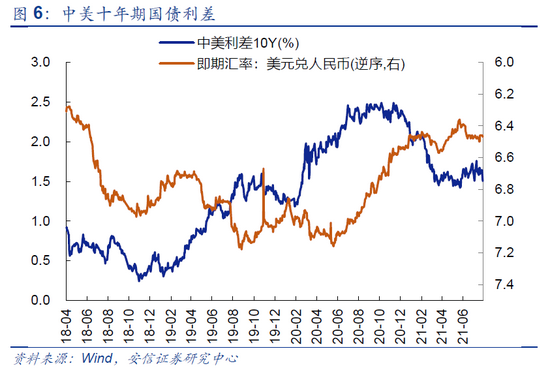

非农就业数据超预期,10Y美债收益率近一周回升7bp至1.31%。

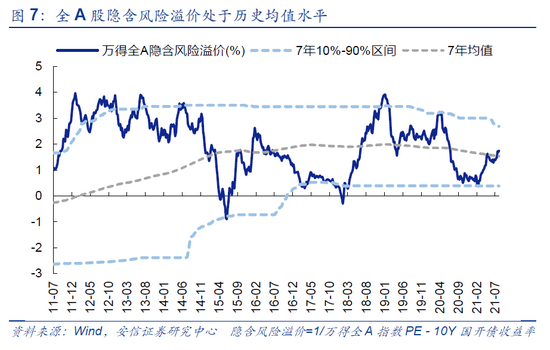

A股隐含风险溢较前周回升0.05%。“沪深300股息率-余额宝7日年化收益率”转正。

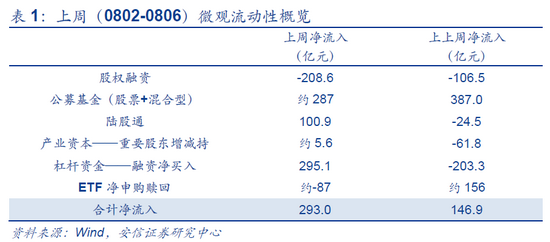

■微观流动性与资金供求:

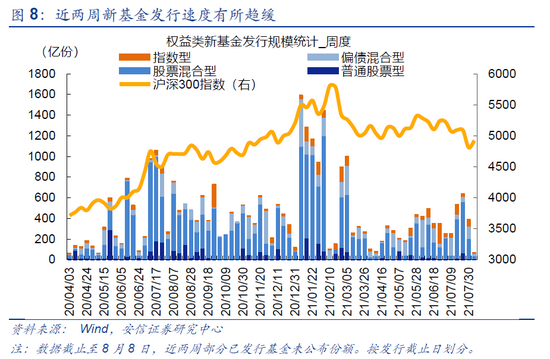

受市场波动影响,近两周基金发行速度再度趋缓,发行速度由550回落至350亿/周左右。但结构上,新能源、双创类行业主题基金持续热销,7月已有16只新能源相关基金完成发行,8月还将有新能源(车)*16、双创50*9、芯片电子*4完成发行。近期媒体及市场关于公募追逐热点的报道和讨论明显增加;参考去年科技类基金发行的窗口指导,后期可关注相关监管动向。

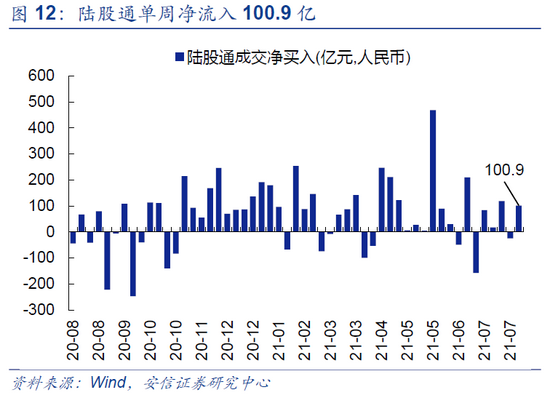

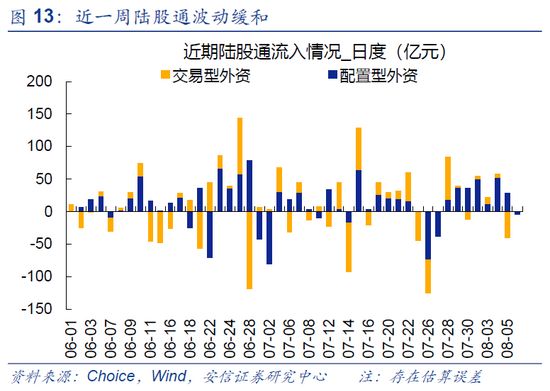

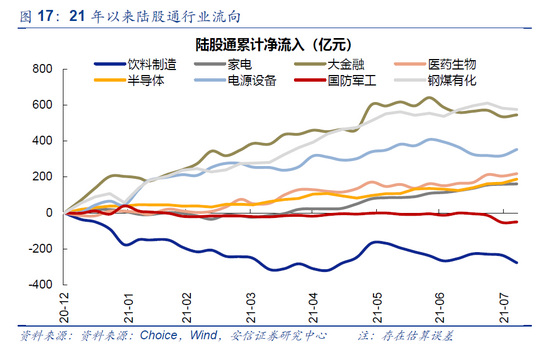

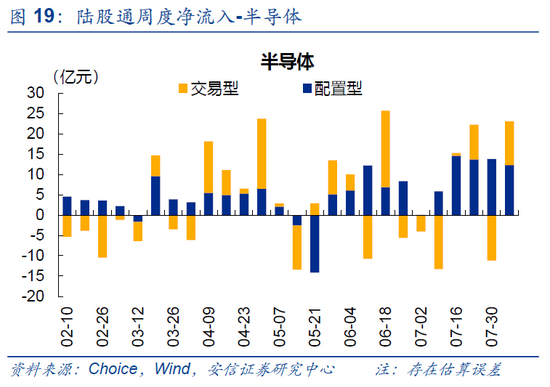

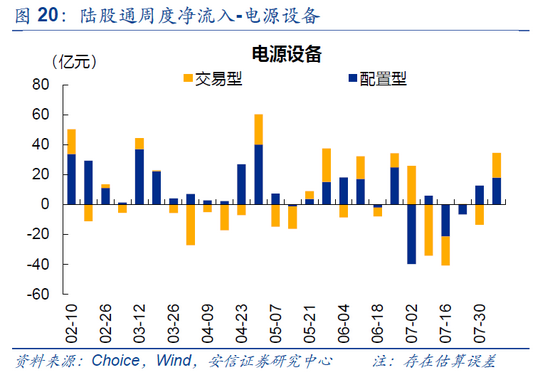

上周陆股通资金波动缓和,全周净流入100.9亿。结构上看,近两周陆股通持续增配以“茅指数”为代表的传统龙头企业以及半导体、计算机等科技成长板块。食品饮料上周遭净卖出较多。

融资资金活跃度则小幅回升,净流入有色、化工、医药、军工等热点板块。

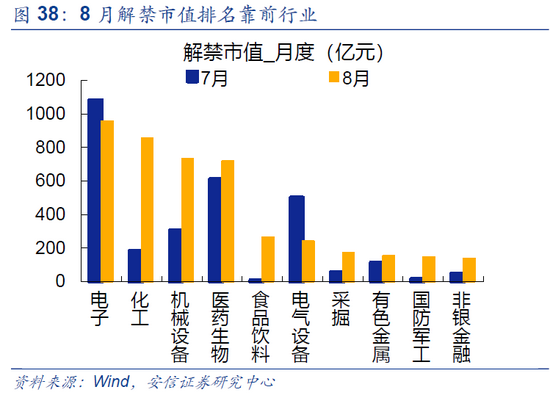

资金需求方面,当前股权融资规模、产业资本净减持均处于正常水平,近期可关注中国电信544亿天量IPO、盐湖股份重新上市对流动性预期产生的扰动。8月整体解禁规模与7月基本持平;科创板解禁高峰已过半。本周解禁规模较大的个股包括领益智造(约308.29亿)、康希诺-U(约266.61亿)、捷佳伟创(约223.46亿)、凯赛生物(约147.03亿)。

■机构行为观察:

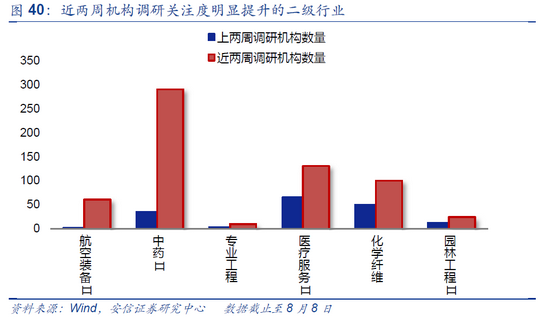

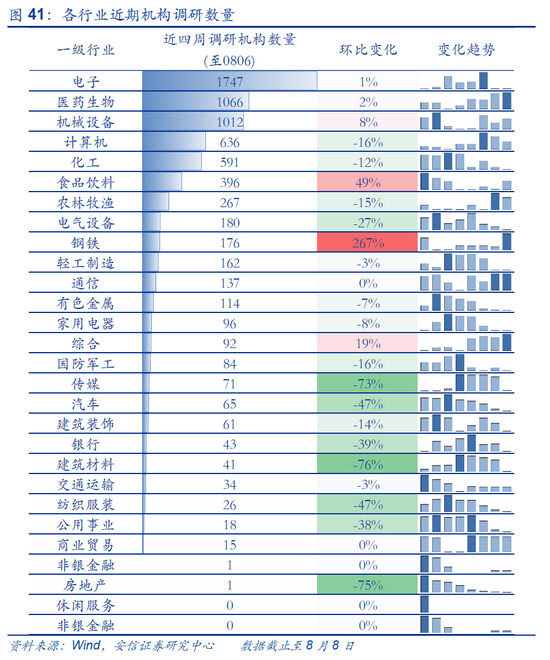

近期机构调研数量整体有所下降,热度较高的行业包括电子、医药生物、机械设备等。近四周调研热度环比提升的一级行业包括钢铁、食品饮料、综合等。调研热度明显上升的二级行业包括航空设备、重要、医疗服务等。

■风险提示:数据统计存在误差

正文

1.宏观流动性环境与资金价格

■央行重回100亿逆回购。近一周(0802-0806),央行通过逆回购实现净回笼400亿。下周资金到期压力不大。8月17日将有7000亿MLF到期,结合7月30日政治局会议关于货币财政政策的表述和近期经济数据,可关注通过降准置换MLF的可能性。

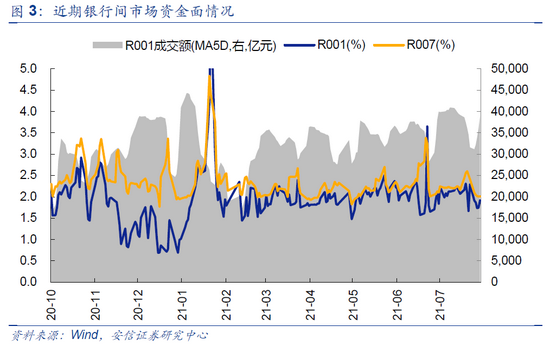

■银行间资金面维持宽松。8月6日,R007和DR007均价为2.01%和1.98%,较前一周变化-40bp和-32bp; R001和DR001均价1.92%和1.87%,较前一周变化-38bp和-24bp,近一周隔夜回购成交量明显回升。7月末票据市场波动加大,票据利率连续大幅下跌,一月期国股银票转贴现利率创历史新低,反映银行通过票据融资和企业短期贷款等方式提升月末信贷规模,或预示7月信贷需求相对不足,可关注下周7月金融数据。

■10Y国债收益率上周一度跌破2.8%。受国内外疫情反复等因素影响,10Y国债收益率上周一度跌破2.8%,但在对未来利率债发行和大量MLF到期的担忧,市场预期有所分化,利率进一步下行动能或将有所趋缓。至8月6日,一年期国债收益率和十年期国债收益率报2.15%和2.81%,较前周变化+1.7bp和-2.2bp;期限利差(10Y-1Y)为66.3bp,较前一周收窄3.9bp。7月以来,一年期短端国债收益率累下行27.8bp,十年期国债收益率累计下行26.4p,期限利差扩大1.4bp。

■就业数据超预期,10Y美债收益率反弹。美国7月份非农就业人数增加94.3万人,超市场预期,6月份数据由85.0上修至93.8万人,失业率降至5.4%,为去年4月以来新低。10Y美债收益率近一周回升7bp至1.31%,市场对于taper的预期有所增强。

■美国财政部此前暂停债务上限的政策已于7月31日到期,美国国会预算办公室7月末表示,预计财政部将在10月或11月耗尽可动用资金,在此之前需要两党达成新的债务上限协议,否则或将导致美国国债的技术性违约并冲击金融市场。美国财政部于7月30日中午暂停发行州和地方政府债券,供给受限一定程度上对美债收益率产生下行压力。后续可关注美国政府相关政策动向。

■至8月6日,中美十年期国债利差1.50%,较前一周下降9.2bp,人民币较美元贬值0.15%。7月以来,中美十年期国债利差累计下行12.4bp,人民币兑美元基本走平。

■A股隐含风险溢价处于历史均值水平附近。截至8月6日,A股隐含风险溢价为1.75%,较上周上升0.05%。“沪深300股息率-余额宝7日年化收益率”为0.01%,较前周下降2.2bp。

2.微观流动性环境与资金供求情况

2.1. 增量资金

➢ 公募基金

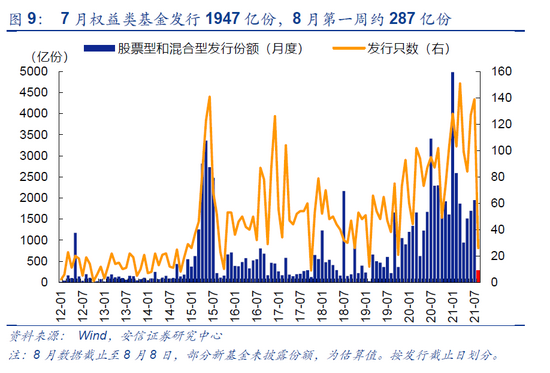

■受市场波动影响,近两周基金发行速度再度趋缓。至8月8日已有披露情况,8月已有26只基金完成发行,合计募集约287亿份。7月共139只权益类基金完成发行,合计募集规模1947亿份,持有期一年以上份额占比达30.2%。前几周新基金发行速度在550亿/周左右,近两周受市场波动影响回落至350亿/周左右。

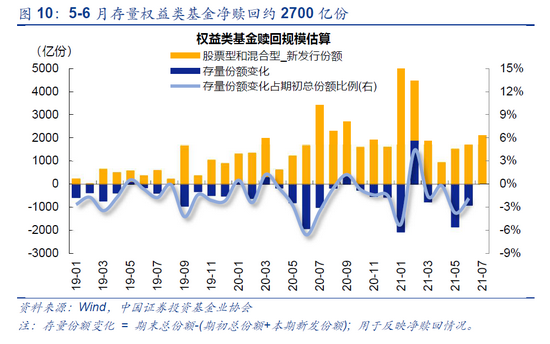

■通过公募基金为市场增量资金其实相对有限,存量博弈的格局或将持续。据证券投资基金业协会推算的5-6月存量基金净赎回规模约2700亿份,或与近期股票型基金总体净值回升下投资者兑现收益有关。去年重仓消费而表现优异的大型基金今年以来表现一般,近一周部分基金收益更是出现大幅下滑,预计短期赎回压力仍存。

■新能源、双创ETF持续热销。6月以来有13只科创创业50ETF完成发行,含两只日光基,合计募集225亿份;7月以来已有20只新能源相关ETF完成发行(近一周4只),合计募集已超110亿份。

■预计本月将有44只行业主题类指数基金完成发行,主要包括新能源(车)*16、双创50*9、芯片电子*4、信息技术类*2、医药*2、消费*1,有望为相应板块带来定向增量资金。

■近期新能源、双创行情火热,并传导至基金发行和交易行为,媒体及市场关于公募追逐热点的报道和讨论明显增加;参考去年科技类基金发行的窗口指导,后期可关注相关监管动向。

➢私募基金

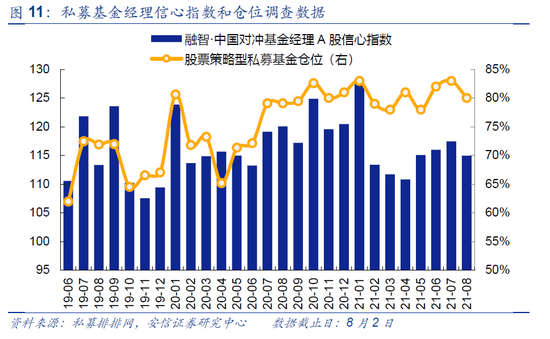

■2021年8月,中国对冲基金经理A股信心指数为114.94,环比降低2.13%,结束了从今年4月以后,连续三个月的上涨趋势。从仓位来看,目前股票策略型私募基金的平均仓位为80.0%,环比上个月下降3.0%;25.3%的私募目前处于满仓状态,相比上月显著减少10.6%。

(注:信心指数反映私募基金经理对未来一个月市场的看法,仓位为月初的调查数据)

➢陆股通

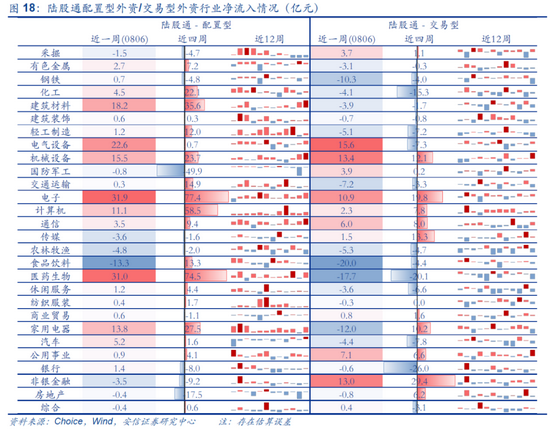

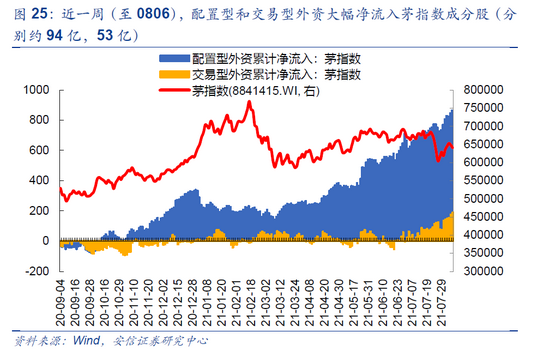

■上周(0806)陆股通资金波动缓和,全周净流入100.9亿。分类型看,配置型外资依然保持平缓净流入,交易型外资波动明显收窄。

■上上周我们指出,市场调整来可能自于“政策风险->市场担忧外资流出->内资机构调仓”的传导链条,外资并未对A股失去信心、大幅减持A股,未来一段时间外资仍有望保持小幅流入,但波动或将持续,直至相关政策和外交风险得以有效缓解。

(注:交易型和配置型资金按陆股通托管机构划分,交易型包括内资券商、内资银行港资券商和外资券商,配置型包括外资银行和港资银行。历史数据表明配置型整体风格更为稳定,前瞻性更强。)

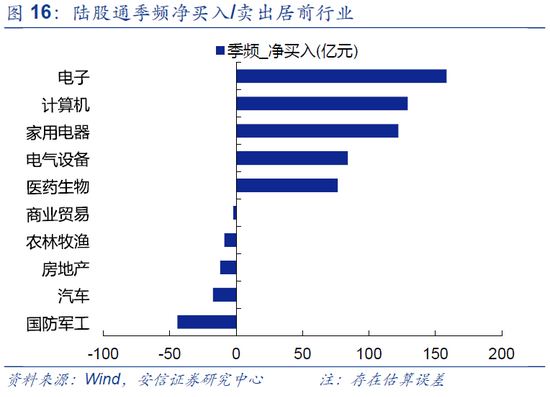

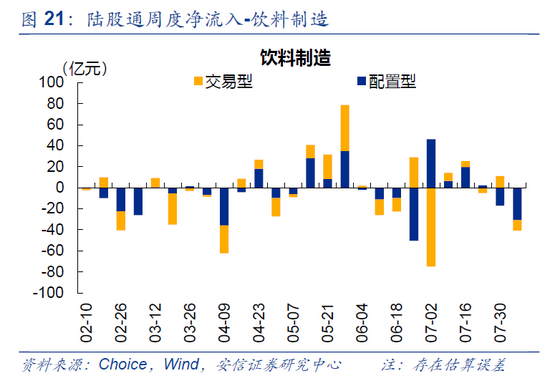

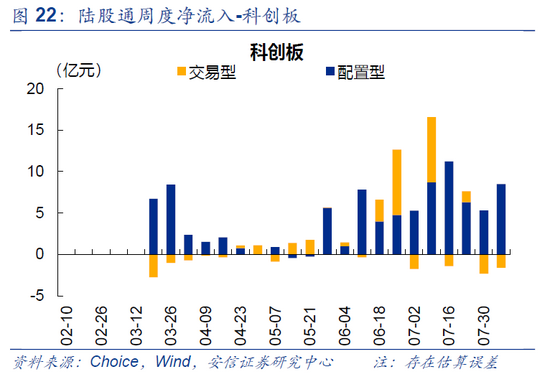

■上周陆股通增配电子、电气设备、机械设备、建材、计算机等;食品饮料遭净卖出较多。以周频看,电子(约43亿,配置型资金为主)、电气设备(约38亿,两类资金并重)、机械设备(约29亿,两类资金并重)、建材(约14亿,配置型资金为主)获北向资金净增持居前;食品饮料(约-33亿,两类资金并重)遭净卖出较多。

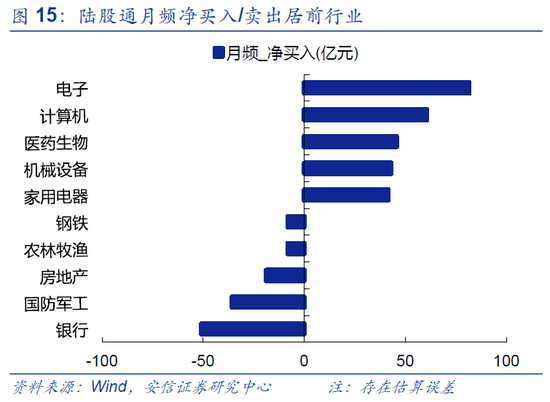

近四周来看,电子(约82亿,配置型资金为主)、计算机(约61亿,配置型资金为主)、医药(约46亿,配置型资金为主),机械(约43亿,两类资金并重),家电(约42亿,配置型资金为主)净流入居前;银行(约-51亿,交易型资金为主),军工(约-36亿,配置型资金为主),房地产(约-19亿,配置型资金为主)净减持居前。

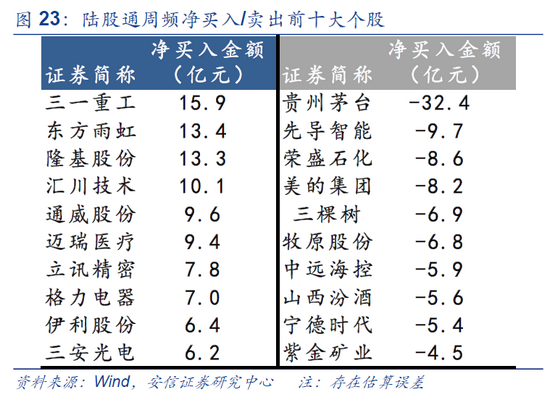

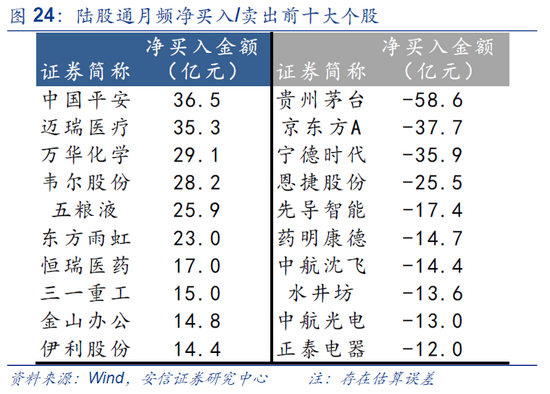

■上周三一重工、东方雨虹、隆基股份、汇川技术、通威股份等获净买入居前;贵州茅台、先导智能、荣盛石化、美的集团、三棵树净卖出居前。东方雨虹、迈瑞医疗、恒瑞医药、韦尔股份等连续多周获净流入居前;贵州茅台、药明康德(维权)、宁德时代、京东方A等连续多周遭净减持居前。

■近两周陆股通持续增配以“茅指数”为代表的高ROE传统龙头企业,近一周净流入约147亿,超过整体净流入101亿。

➢融资融券

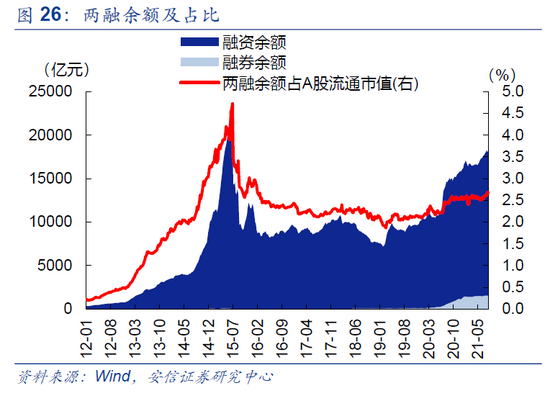

■上周杠杆资金活跃度小幅回升。上周(0802-0806)两融余额18326.7亿元,较前期增加295.1亿元;两融余额占A股流通市值2.67%,较前期下降0.02%,为16年以来高位。两融交易额6357.6亿元,占A股成交额9.4%,较前期上升0.5%。

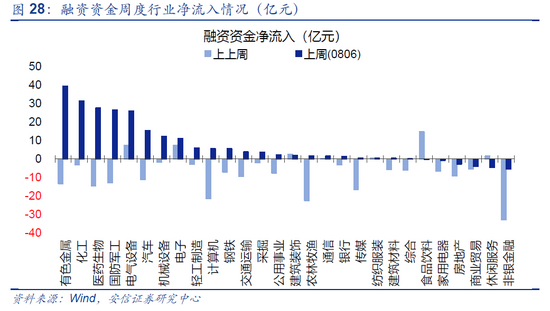

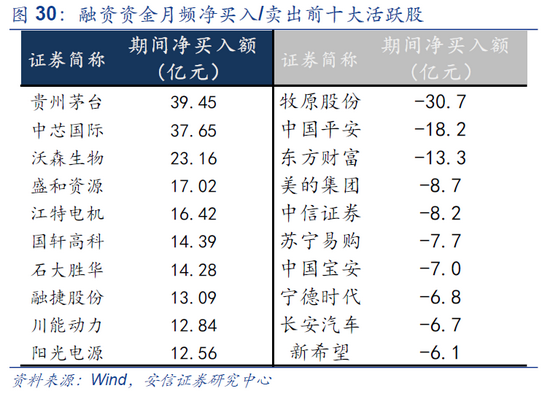

■融资资金净流入有色、化工、医药、军工板块。以周频看,至8月6日,有色(39亿)、化工(31亿)、医药(27亿)、军工(26亿)获杠杆资金净增持居前;非银(-5亿)、农林渔牧(-4亿)净减持居前;电气设备、电子连续多周获杠杆资金大幅净流入。

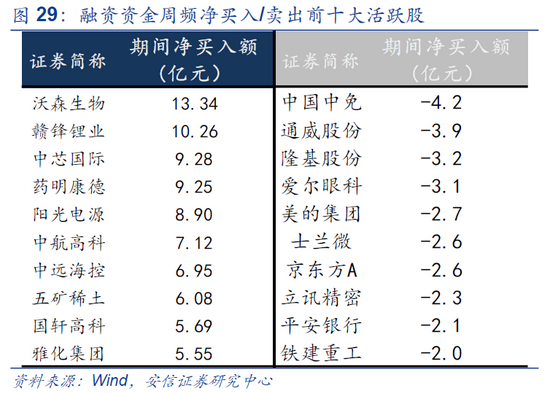

■以周频看,沃森生物、赣锋锂业、中芯国际、药明康德、阳光电源等获净流入居前;中国中免、通威股份、隆基股份、爱尔眼科、美的集团遭净流出居前。牧原股份、京东方A、中国平安等连续多周遭大幅流出。

■以月频看,贵州茅台、中芯国际、北方稀土、盛和资源、江特电机等净流入居前;牧原股份、中国平安、东方财富、美的集团、中信证券等净减持居前。

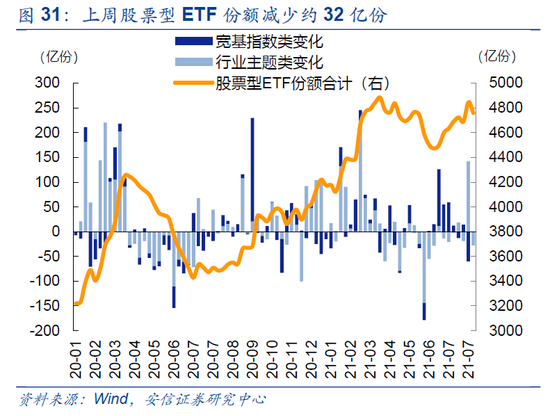

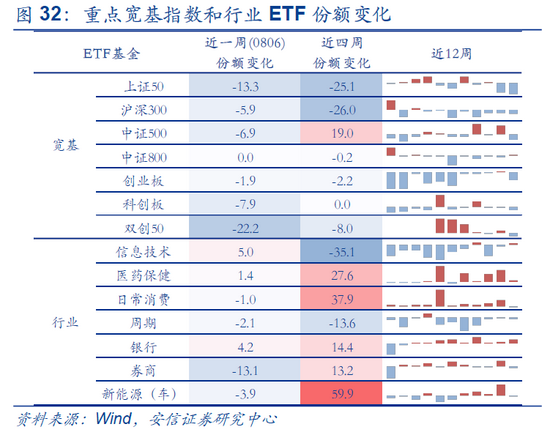

➢股票型ETF

■股票型ETF份额减少约87亿份,连续五周减少;双创50遭赎回较多。分类看,宽基指数型减少约60.2亿份;行业主题类减少约27.5亿份,其中,双创50(-22亿)、上证50(-13.3亿)、券商(-13.1亿)ETF份额减少较多。

2.2. 资金需求

➢股权融资

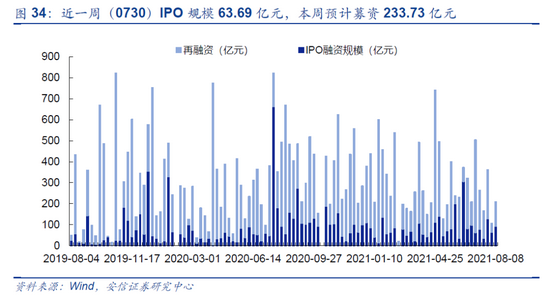

■本周资金需求处于正常水平。按上市日划分,近一周(0806)股权融资规模共208.62亿元,较前期(106.47)有所下降,处于正常区间,其中IPO融资91.62亿元;本周(0809-0813)将有10只新股将进行网上发行,预计募资677.05亿元。

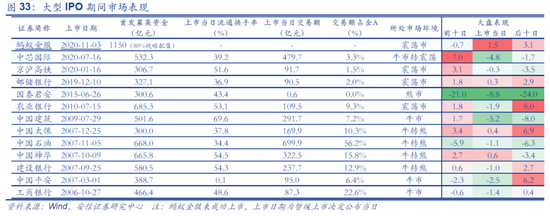

■7月29日,证监会公告核准中国电信股份有限公司的首发申请。按照中国电信招股书披露,此次上市拟募集资金约544亿元,将超过去年中芯国际IPO的532亿元,成为近十年来A股最高IPO募资额。按当前计划,中国电信将于8月5日确定发行价格,8月9日进行网上和网下申购,预计将在8月20日左右挂牌交易。

■8月2日晚间,*ST盐湖公告,将于8月10日恢复上市交易,当日股票交易不设涨跌幅限制,证券简称变更为“盐湖股份”。钾肥价格上涨带动盐湖股份业绩快速修复,同时其子公司蓝科锂业拥有国内首条吸附法提锂产业化生产线,已有3万吨碳酸锂产能,当下市场热点高度相符;按当前分析师预测,预计市值或将到达1800亿左右。按已披露的75%社会公众持股、50%换手率、1800亿市值计算,当时首日成交量或将达到550亿,占全A成交金额约5%;或对同板块下其他个股产生流动性挤压。

超大型公司IPO或挂牌上市往往伴随市场短期流动性担忧。一方面,若明星公司IPO规模巨大且前景看好,投资者可能在其上市前期抛售所持股票,参与打新;另一方面,上市当日的天量成交额产生的流动性冲击则更可能诱发市场调整。从近十年来募资规模超过300亿的4个IPO案例来看,中芯国际、邮储银行、京沪高铁和国泰君安上市当日万得全A涨跌幅分别为-4.8%,0.3%,-0.3%,-8.8%,上市后十日的涨跌幅为-1.7%,2.9%,-3.5%和-24.0%。从更近期的例子来看,中芯国际和蚂蚁金服上市期间,市场关于流动性冲击的讨论明显增加,大盘也出现一定程度的调整或切换。

➢产业资本和限售解禁

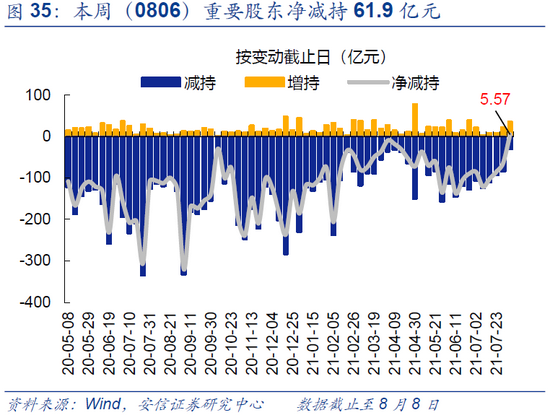

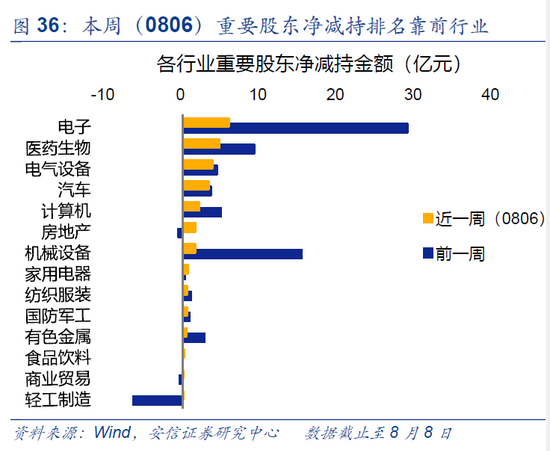

■上周减持处于正常水平,7月后整体禁压力有所降低。至8月8日已有披露,近一周重要股东净增持5.57亿元,较前期(净减持61.87亿元)有所降低,为近两年来正常水平;净减持金额较高的行业包括电子(5.93亿)、医药生物(4.67亿)、电气设备(3.78亿)。

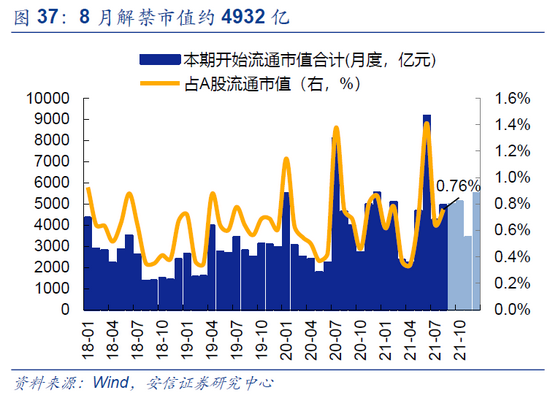

■限售解禁方面,近一周(至0806)限售解禁规模约676.76亿元,未来一周规模约1525.66亿元,处于历史偏高水平。本周解禁规模较大的个股包括领益智造(约308.29亿)、康希诺-U(约266.61亿)、捷佳伟创(约223.46亿)、凯赛生物(约147.03亿)。

■8月解禁规模预计为4902亿元,主要集中与电子行业(约4127亿),解禁压力较上一月下降,但仍处于历史相对高位。

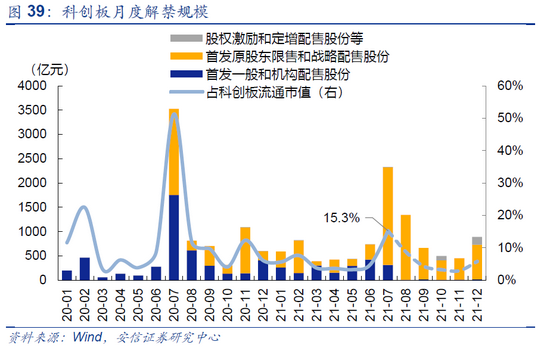

■科创板解禁高峰过半。7-8月科创板解禁有所提升,解禁股份主要有两部分:一方面是由于19年7月科创板开板初期IPO数量较多,两年后券商跟投部分的首发战略配售股份解禁期满,此部分约500亿;另一方面由于去年中芯国际、君实生物-U、寒武纪-U、康希诺-U等市值较大的企业于去年7-8月密集上市,一年后首发原股东限售和首发战略配售股份解禁期满,此部分约2500亿元。

3.机构行为观察

➢机构调研:近期机构调研数量整体有所下降,热度较高的行业包括电子、医药生物、机械设备等。近四周调研热度环比提升的一级行业包括钢铁、食品饮料、综合等。调研热度明显上升的二级行业包括航空设备、重要、医疗服务等。

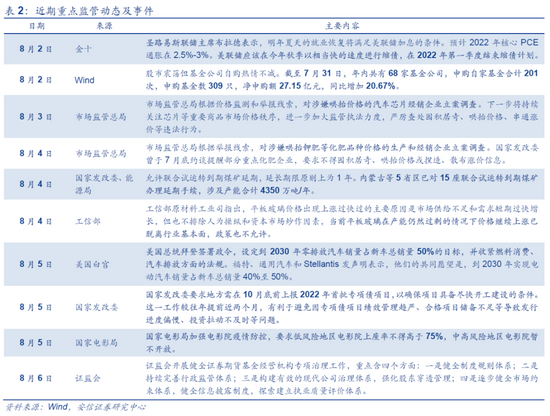

4.近期重点监管动态及事件

牛市来了?如何快速上车,金牌投顾服务免费送>>

牛市来了?如何快速上车,金牌投顾服务免费送>>