华锋转债等3只可转债涨幅超10%!机构建议三条主线掘金转债品种

原创证券日报网证券日报之声

文 | 张颖 任世碧

8月3日,中证转债指数冲高回落,盘中最高上探至399.56点突破前期高点,该指数下跌0.51%,报收396.60点,转债市场合计成交额718.91亿元,较前一个交易日减少13.28%。尽管如此,仍有240只可转债表现跑赢中证转债指数,占比逾六成。

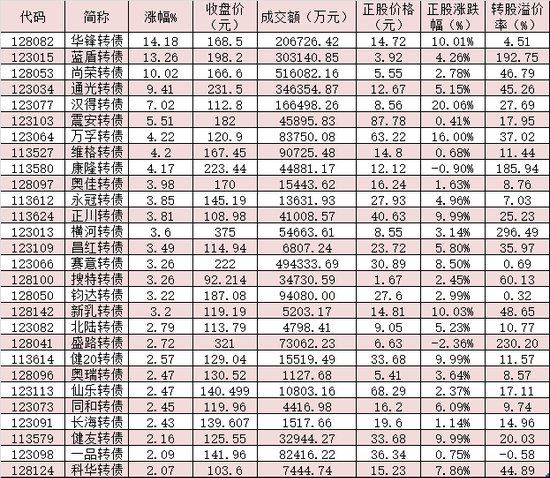

具体到个券方面,8月3日,在370只可转债中,有28只可转债涨幅超2%,华锋转债、蓝盾转债、尚荣转债等3只可转债涨幅均超10%,分别达到14.18%、13.26%、10.02%,通光转债(9.41%)、汉得转债(7.02%)、震安转债(5.51%)、万孚转债(4.22%)、维格转债(4.2%)和康隆转债(4.17%)等6只可转债涨幅也均在4%以上。

对于可转债的行情表现,富荣基金固定收益部总监吕晓蓉在接受《证券日报》记者采访时表示,“中小盘与成长风格表现仍较活跃,市场整体均价下滑,但溢价率进一步提升,热门赛道的交易拥挤度持续较高。转债市场整体估值已达近年高点水平,部分优质个券已适度透支正股未来涨幅,关注整体市场面临调整时板块可能受到的波动风险。流动性环境对权益市场仍较好,但企业整体盈利压力逐步显现。可转债中成长性较强、符合长期产业政策引导方向的新能源汽车、碳中和、硬科技及专精特新中小企业仍将受益。鉴于热门赛道的高估值和拥挤交易,整体仓位仍需趋于谨慎,重点挖掘结构性机会。”

在可交易的可转债中,8月3日,有12只可转债成交额均超10亿元,百川转债成交额居首,达到67.58亿元,尚荣转债、赛意转债紧随其后,成交额也分别达到51.61亿元、49.43亿元,明电转债、通光转债、蓝盾转债、久吾转债、晶瑞转债、华锋转债、汉得转债、东财转3、鹏辉转债等9只可转债成交额也均逾10亿元。

展望可转债市场的后市投资逻辑,吕晓蓉建议三条主线掘金转债品种机会:其一,防御型较好,在市场整体估值高位下具备底仓配置价值的稳定型与低价高性价比转债;其二,重新审视估值与换手率风险后,景气度持续提升、中报有望持续向上超市场预期的周期及成长板块转债,仍可积极配置;其三,在中游制造板块中寻找细分景气度不错、行业格局好、PEG估值性价比较高的中小市值隐形冠军。

止于至善投资总经理何理对记者表示,“可转债目前因为流动性驱动,个别3亿元以下的小盘可转债遭遇资金青睐,此方向可以持续关注。在低溢价率的可转债中,正股涨停情况,可转债会大涨,由于买不到正股,所以对涨停股票的可转债会受追捧。”

光大证券债券策略团队表示,转债市场从7月以来交易情绪高涨,转股溢价率快速提高,转债估值处于历史高位。后续,投资者可关注以下方向:首先,转债市场的估值调整有望继续,警惕高估值券价格下降的风险。其次,7月26日至28日,A股市场和转债市场均出现较大幅度的调整,部分转债存在超跌现象,建议关注转股溢价率适中、正股弹性较大的中低平价个券。

华泰证券固收策略团队认为,股市预期一般、供求相对平稳,低机会成本可能是支撑转债估值的主要因素。但无论从绝对价格、隐含波动率还是平价VS平价溢价率角度看,转债估值都已经达到2019年以来高位,与股市表现匹配度不佳。建议是:1.绝对高性价比品种几乎被挖掘殆尽,接下来则优先选择相对性价比较高的品种。操作难度大的情况下安全垫充足最重要;2.优质新券近期供给不足,但不必强行争夺定位过高的筹码,留足弹药保证操作空间同样重要;3.已持有的高价高估值品种提防赎回风险并及时兑现,交易型品种则需严格设置止损线,多关注刚进入转股期且管理层作为较积极的个券。

表:8月3日涨幅超2%的可转债

制表:任世碧

牛市来了?如何快速上车,金牌投顾服务免费送>>