1. 宁德时代发布钠离子电池,产业链或将于2023年成熟

事件:7月29日,宁德时代董事长曾毓群发布了宁德时代的第一代钠离子电池,同时,锂钠混搭电池包也在发布会上首次亮相。官方信息显示,宁德时代开发的第一代钠离子电池电芯单体能量密度可达160Wh/kg;具备快充能力,常温下15分钟即可充满80%的电量。

单体能量密度已达160Wh/kg,与LFP电池差距进一步缩小,具备低温和快充属性。根据发布会信息,基于以上的些技术创新和突破,宁德时代开发的第一代钠离子电池有以下这些主要的性能指标:电芯单体能量密度已经达到了160Wh/kg,这是目前全球最高水平;在常温下充电15分钟,电量就可以达到80%,具备了快充能力;不仅如此,在零下20°C低温的环境下,仍然有90%以上的放电保持率,同时在系统集成效率方面,也可以达到80%以上。它优异的热稳定性,已经超越了国家动力电池强标的安全要求。我们认为,目前第一代钠离子电池的能量密度低于目前的磷酸铁锂电池,此外循环次数相较于传统锂电池也具备劣势,但在低温性能和快充方面具有明显优势,因此其能量作用要弱于储能作用,所以钠离子电池未来的主要应用场景依旧是储能市场和专业的特种车辆市场,特别是在高寒地区高功率应用场景里。

储能发展指导意见正式出台,叠加发改委《进一步完善分时电价机制的通知》,行业有望迎接高增长拐点,我们推测钠电池从2025年起CAGR超过25%。7月23日,国家发改委、国家能源局正式印发《关于加快推动新型储能发展的指导意见》。明确2025年实新型储能从商业化初期向规模化发展转变,累计装机规模30GW以上,2030年实现全面市场化发展。随后7月29日,国家发展改革委印发《关于进一步完善分时电价机制的通知》,要求完善峰谷电价机制、建立尖峰电价机制、健全季节性电价机制,并明确分时电价机制执行范围、建立分时电价动态调整机制、完善市场化电力用户执行方式。政策的密集出台矛盾直指碳中和愿景下大力推动新能源发电装机量和用电量在高峰期超负荷和低谷期存在大量弃风弃光现象的不匹配,因此通过明确市场地位和价格机制、形成和完善商业模式,以推动传统抽水蓄能和新型电化学储能等加快发展及大规模应用,将有效的缓解上述压力。目前储能端依旧以抽水蓄能为主,不过2020年全球抽水蓄能新增储能装机首次出现负增长,取而代之的电化学中的锂电池储能实现快速增长,据CNESA统计,2020年底我国新型电力储能累计装机规模3.8GW,其中锂电池占76%,我们预测我国2025年和2030年新型电力储能新增装机将达到56和101GW,若按照宁德时代2023年完善钠电池产业链估算,我们推测钠电池在储能端的装机量将在2025和2030年达到12和40GW,对应CAGR超过25%。

产业链环节,钠电池正负极材料将发生较大变化,若钠电池大规模应用产业链部分环节将出现格局重构。正极方面材料有层状过渡金属氧化物、聚阴离子化合物、普鲁士蓝类似物(PBA)、基于转化反应的材料以及有机材料;与中科海纳、英国FARADION不同,此次宁德时代采用了克容量较高的普鲁士白材料,创新性地对材料体相结构进行电荷重排,解决了普鲁士白在循环过程中容量快速衰减这一核心难题,使创新的材料具备了产业化的条件,目前具有潜在商业化价值的有普鲁士白和层状氧化物两类材料,克容量已经达到160mAh/g,与现有的锂离子电池正极材料相当;负极方面科研界开发出了金属氧化物(例如Na(Fe,Ti)O4、TiO2、Na2Ti3O7等)、有机材料、基于转化及合金化反应的材料(例如Sb基、P基等)、碳基材料等四大类,其中碳基材料将和锂电池不同将改用硬碳材料,此次宁德时代开发了具有独特孔隙结构的硬碳材料,具有克容量高、易脱嵌、优循环的特性,整体性能指标与现有石墨相当,不过相比较无烟煤加工的硬碳材料,宁德时代的硬碳负极在工艺要求和成本上依旧较高;电解液则会将锂盐由六氟磷酸锂改用六氟磷酸钠,宁德时代开发了适配上述正极负极材料的新型独特电解液体系,兼容现有的锂电池工艺和设备,添加剂无变化,溶剂用到碳酸丙烯酯;集流体会将铜箔改用铝箔,其余材料没有变化。

生产工艺上和锂电池产线设备兼容,宁德时代规划2023年将形成基本产业链。宁德时代研究院副院长黄起森博士指出,钠电池在架构、封装工艺和锂电池高度相似,可以实现与锂离子电池生产设备、工艺完美兼容,产线可进行快速切换,完成产能快速布局。因此围绕产业链创新布局,宁德时代已经开始进行钠离子电池的产业化布局,计划于2023年形成基本产业链。

综上,我们认为钠离子电池短期内难以替代动力端锂电池,不过钠离子电池的性能优势有望在储能和特种车辆领域放量,与锂电池形成互补。储能端本身铅酸、锂电池、全钒液流、钠电池等多种电池百花齐放,对于锂盐的需求影响可忽略不计。此前我们在报告中预测,2021年和2022年锂盐市场将有3-5万吨碳酸锂当量的供给缺口,此外锂的需求中有60%来源于锂电池,而其中储能电池的占比仅有5%,我们预测2021-2025年储能电池的复合增长率将达到30-40%,即2023年储能端碳酸锂需求为3.95万吨,若其中有30%-60%的市场被钠离子电池取代,碳酸锂的需求量仅减少1.185-2.37万吨,市场依旧存在供给缺口,因此对于碳酸锂和锂精矿的价格影响不大。

2. Pilbara拍卖锂精矿价格高达1300美金/吨,锂盐价格有望再上新台阶

澳洲主力锂矿Pilbara 于2021年7月29日在BMX电子平台上拍卖锂精矿,30余家企业参与,最终锂精矿价格拍出1250USD/t(FOB),加65运费为1315 USD/t (CIF 中国),拍出历史新高。氧化锂品位:5.5%作为投标基准,最终品位上下浮动在0.1%之内,最终价格不变,超过0.1%上下浮动按照比例增减单价。

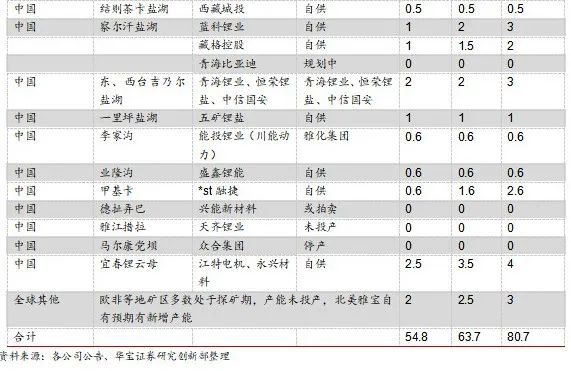

锂矿新增供给难以匹配需求增长周期,锂盐价格有望再度上涨。此次Pilbara拍卖的5.5%品位的锂精矿售价达到1315USD/t,对于生产碳酸锂的锂矿成本为10520美元,通常锂精矿生产加工锂盐的生产成本在25000-30000人民币,因此本轮拍卖的锂矿价格对应碳酸锂生产成本在93380-98380元/吨,已经高于目前的碳酸锂市场价,因此市场对于后市锂盐的价格走势依然非常乐观。此外我们在此前的文章中提到,本轮下游高景气态势下,上游的锂矿新增供应周期远没有想匹配,全球潜在的新增锂资源供应中,根据IGO发布发公告显示Greenbushes三期项目将推迟至2024-2025年试运行,西澳其他在产矿山均无新增产能计划,MtHolland则将于2021年下半年开始矿山、选矿厂和冶炼厂的建设,预计将于2024年投产,此外非洲Manono或将于2023年投产第一阶段将建成年产70万吨锂精矿的采选厂,Arcadia将于2021Q3进行中试工厂生产,预计2023年正式量产,该项目设计年产21.2万吨6%品位锂精矿,不过Manono矿区虽资源禀赋优势明显,但是运输成本过高,且刚果金政治风险不确定性较大将制约其发展,因此实际新增产能或将大打折扣。因此我们认为未来2-3年全球锂矿供应依旧处于供给短缺的紧张状态,锂精矿价格加继续维持高位和上升态势,我们将上调碳酸锂在2021年的售价可达12-15万元/吨。

3. 投资建议

虽然宁德时代于7月29日发布钠离子电池产品,但是我们认为钠电池短期内难以替代动力端锂电池,不过钠离子电池的性能优势有望在储能和特种车辆领域放量,与锂电池形成互补。储能端本身铅酸、锂电池、全钒液流、钠电池等多种电池百花齐放,对于锂盐的需求影响可忽略不计,即使储能端有30%-60%的市场被钠离子电池取代,碳酸锂的需求量仅减少1.185-2.37万吨,市场依旧存在供给缺口,因此对于碳酸锂和锂精矿的价格影响不大,此外Pilbara拍卖的5.5%品位的锂精矿售价达到1315USD/t,对于生产碳酸锂的锂矿成本为10520美元,通常锂精矿生产加工锂盐的生产成本在25000-30000人民币,因此本轮拍卖的锂矿价格对应碳酸锂生产成本在93380-98380元/吨,已经高于目前的碳酸锂市场价,因此市场对于后市锂盐的价格走势依然非常乐观,因此我们将上调碳酸锂在2021年的售价可达12-15万元/吨。。

高成本产能出清下关注成本和资源优势明显上游锂矿开采企业。锂矿市场行情虽然持续走强,但是价格很难延续15-16年牛市疯涨的态势,因此我们更应关注在开采成本较低,拥有锂矿资源优质的相关上市公司,他们在价格上行中凭借较低的成本能获得更高的毛利,业绩弹性因此相对较大;此外国内相关资源上市公司通过锂矿开采到锂盐生产销售一体化布局,随着新能源车市场持续向好,终端需求车企寻求向上延伸直接和锂盐厂商签订供货协议来降低产业链成本(例如雅化和特斯拉签订氢氧化锂大单),相关一体化布局的上市公司凭借价格优势有望持续拓展市场份额。

新能源车行业高景气度下电池厂商产能持续扩张带来锂电产业链的增长机会。随着主流电池厂商(宁德时代、LG、国轩高科、亿纬锂能)的产能扩张,对于中游电池材料的需求和订单锁定也是日益重要,从宁德时代和天赐材料签订电解液大单锁定其55%的产能就可以看出,下游需求的推动也带动了中游电池材料厂商订单需求的旺盛,可以关注技术壁垒较低的电解液和隔膜领域中成本和规模经济优势明显并上下游一体化布局的龙头厂商,关注正极材料中高镍三元技术布局较深和海外业务扩张优势明显的龙头正极材料厂商。

4. 风险提示

新能源车产销量不及预期,锂电行业竞争加剧,产业链原料价格大幅波动,新能源行业政策不及预期。