导读:森根科技在其向证监会递交的IPO注册稿中曾表示其2020年营收将出现较大幅度增长。但事实上,据叩叩财讯获悉,其2020年的营业收入不仅大大低于其向证监会申报的预期,更让其与《科创属性评价指引(试行)》中所要求的科创属性评价指标相差甚远,而出现了不满足科创板企业上市的基本要求的情形。

本文由叩叩财讯(ID:koukounews)独家原创首发

作者:方知跃@北京

编辑:翟 睿@北京

早在2020年11月19日便成功通过科创板上市委审核的南京森根科技股份有限公司(下称“森根科技”)IPO,如今已八个多月过去了,却始终未能等到其获准注册的一纸批文。

虽然还有包括辽宁成大生物、上海翼捷工业等几家企业的IPO早在森根科技之前过会且至今也同样未获准注册,但种种迹象已经表明,森根科技此次IPO在注册环节卡壳的事实。

“目前在会里排队等待注册超过半年时间的而未获得批准的拟科创板上市企业包括森根科技在内共有7家,这7家企业各有各的问题,其中有的企业被证监会启动现场检查发现了一些‘猫腻’,有的企业在实控人问题上存在不确定性,有的企业在报告期内突发较大安全事故,还有企业出现涉诉风波。”一位接近于监管层的知情人士向叩叩财讯透露,而与其他六家在IPO注册阶段“难产”的科创板企业相比,森根科技“卡壳”之因则更为特殊——按照科创板最近的相关IPO政策,森根科技出现了明显不符合科创板企业上市时对相关科创属性要求的情形,其申报科创板上市的硬指标未达标。

“森根科技在最初申报和2020年11月通过上市委会议审核之时,按照当时的相关科创属性规定是合格的,但在其提请注册之后,随着自身基本面的变化和监管层对科创板定位的进一步落实,至少目前来看,森根科技是已经不符合科创板上市的硬性规定了。”上述知情人坦言。

公开资料显示,森根科技专注于数据采集、数据融合计算及公共安全等领域,主营业务为无线网数据采集、数据融合平台等产品的研发、生产和销售,以及相关产品的安装、调试和培训等技术服务。

据森根科技此次IPO招股书披露,其此次计划发行不超过2000万股以募集5.82亿资金投向“数据融合平台产品升级及产业化”、“无线网络安全治理平台研发及产业化”等四个项目及补充流动资金。

自2020年5月29日,其科创板IPO的申请被上交所正式受理之后,森根科技这一路走来也并不轻松,期间经过了上交所三轮问答及一轮审核中心意见落实回复后,好不容易在2020年11月19日成功通过科创板上市委审核,并在两个月后的2021年1月15日,在补充完上市委对其的相关“会后”意见后,森根科技才终于正式向证监会提交其IPO注册申请,然而,令森根科技没有想到的是,之后等待它的却可能是一场IPO的“死局”。

“此外,森根科技2021年初在向证监会递交招股书注册资料时,其中的重要预测数据与最终的实际数据还存在非常大的差异,这也不得不让监管层怀疑其财务方面的严谨性和合规性。”上述知情人士透露。

1)明显不符科创板上市条件,森根科技陷“死局”?

为更好地支持和鼓励“硬科技”企业在科创板上市,进一步明确了科创属性的企业的内涵和外延。2021年3月20日晚间,中国证监会发布《科创属性评价指引(试行)》(下称《指引》),更具体明确规定了科创板企业的上市条件和门槛。

《指引》给出的拟上市企业科创属性评价指标体系共包括3项常规指标和5项“例外”条款,即企业需同时满足3项常规指标,即可认为具有科创属性;如不同时满足3项常规指标,但是满足5项例外条款的任意1项,也可认为具有科创属性。

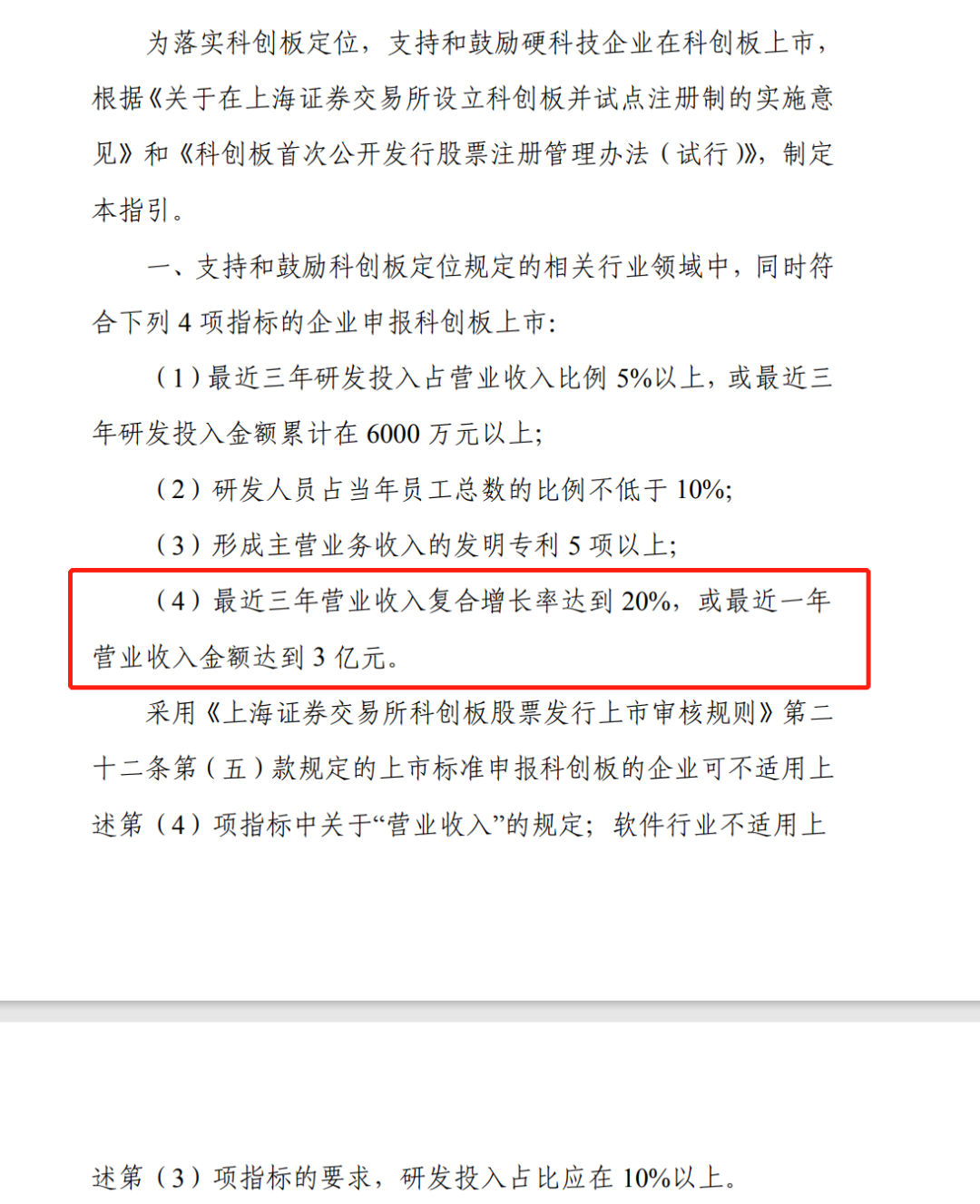

这3项常规指标分别为拟科创板上市企业需满足“最近三年研发投入占营业收入比例5%以上,或最近三年研发投入金额累计在6000万元以上”、“形成主营业务收入的发明专利 5 项以上”、“最近三年营业收入复合增长率达到 20%,或最近一年营业收入金额达到 3 亿元”,其中软件行业不适用于发明专利指标的要求,但研发占比应在10%以上。

2021年4月16日,证监会发布修改《指引》的决定,将其中认定的3项常规指标变更为4项,即在上述基础上增加了“研发人员占当年员工总数的比例不低于 10%”。也就是说,如果企业想要科创板上市,则在不符合5项例外条款的要求下,则必须同时满足该4项常规指标。

在森根科技2020年11月16日上会之时,以其2017年至2019年为最近三年报告期测算,其应是满足《指引》规定的4项常规科创属性评价指标的。

据森根科技招股书披露的相关财务数据显示,其以2017年至2019年为“最近三年”的基准计算,作为软件企业,其三年内累计研发投入占营业收入的比例为13.89%。其在2017年至2019年的最近三年的营业收入分别为 13599.79 万元、17776.36 万元和 20208.89 万元,营业收入复合增长率为21.90%,则也完全满足复合增长率达到20%的要求。

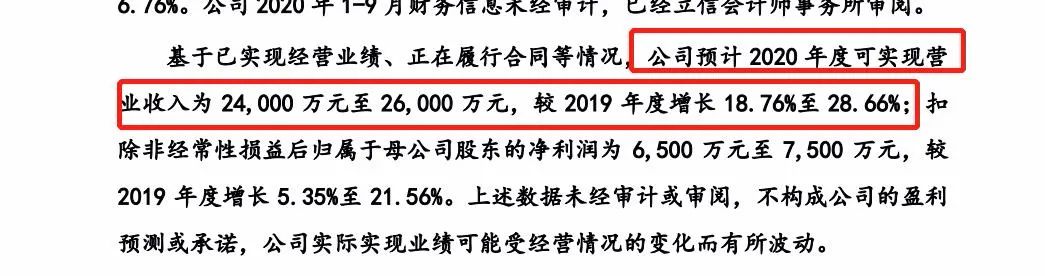

2021年1月15日,森根科技还在其向证监会递交的IPO注册稿中称“基于已实现经营业绩、正在履行合同等情况,公司预计2020 年度可实现营业收入为24000 万元至26000 万元,较2019年度增长18.76%至28.66%”。

若真的按照森根科技预测的基本面发展,森根科技该次IPO的科创属性应是无可质疑的。但事实上,据叩叩财讯获悉,森根科技2020年的营业收入不仅大大低于其向证监会申报材料中的预期,更让其与《指引》中所要求的科创属性评价指标相差甚远,而出现了不满足科创板企业上市的基本要求的情形。

据叩叩财讯获得的一组森根科技经会计师审阅的2020年财报数据显示,其2020年最终录得的营业收入仅为20313.33万元,比其在IPO注册稿中预测的营收下限24000万元还足足下降了超过15%,同比2019年增幅仅0.52%。

也就是说,当时间进入2021年6月之后,按照目前更新后的财务数据显示,森根科技在最近三年即2018年至2020年期间,其最近一年营收仅为20313.33万元,尚未达到3亿;在2018年至2020年间,其营收分别为17776.36万元、20208.89万元和20313.33万元,按此测算,森根科技最近三年内复合增长率则仅为6.9%。

显然,森根科技目前则已经完全不能满足《指引》中关于申请科创板上市的企业必须“最近三年营业收入复合增长率达到20%,或最近一年营业收入金额达到3亿元”的规定。

虽然《指引》规定,如不同时满足常规指标,若能满足5项“例外”条款的任意1项,也可认为具有科创属性。

这五项“例外”规定分别:(1)发行人拥有的核心技术经国家主管部门认定具有国际 领先、引领作用或者对于国家战略具有重大意义;(2)发行人作为主要参与单位或者发行人的核心技术人员 作为主要参与人员,获得国家科技进步奖、国家自然科学奖、国 家技术发明奖,并将相关技术运用于公司主营业务;(3)发行人独立或者牵头承担与主营业务和核心技术相关 的国家重大科技专项项目;(4)发行人依靠核心技术形成的主要产品(服务),属于国家鼓励、支持和推动的关键设备、关键产品、关键零部件、关键材料等,并实现了进口替代;(5)形成核心技术和主营业务收入的发明专利(含国防专利)合计 50 项以上。

但明显森根科技也不具备五项例外条款的任一要求。

不过《指引》也曾补充指出,采用《上海证券交易所科创板股票发行上市审核规则》(下称《审核规则》)第二十二条第(五)款规定的上市标准申报科创板的企业可不适用指标中关于“营业收入”的规定。

不过在森根科技的IPO申报材料中明确指出,其此次IPO采用的申报标准为《审核规则》)第二十二条第(一)款规定,即“预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币 5,000 万元,或者预计市值不低于人民币 10 亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

“最近三年营收复合增长率远低于20%,且最近一年营收也不及3亿,森根科技与《指引》中规定的对科创属性评价指标明显不符,也就是说按照目前的所处状况来看,其此次IPO暂时是不符合科创板属性要求。”上述接近于监管层的知情人士表示。

2)“死局”何破?

不符合科创板上市属性硬指标规定,森根科技此次IPO目前身陷“死局”已无争议,但这并不意味着已经全无生机。

“如果森根科技在2021年能确保其当年营业收入超过2.91亿元,那么其此次IPO可能还存有希望。”上述接近于监管层的知情人士告诉叩叩财讯,留给森根科技的机会就是需要以时间换空间,等到其2021年的有关经营数据比较确定后,可能其IPO会有“回天”之机。

的确,如果森根科技在2021年的营业收入超过2.91亿元,那么按此计算,其在2019年至2021年这最近三年内营业收入的复合增长率将超过20%。

不过,森根科技要在2021年营收超过2.91亿元,就意味着其同比增幅将超过43.3%,森根科技能否抓住这“破局”之机,目前尚无法给出定论。

不过,值得注意的是,种种迹象显示,森根科技在2020年下半年之后其营收出现大幅低于预期的趋势已成事实。

据森根科技招股书(注册稿)显示,2020 年 1-6 月,森根科技营业收入一度较上年同期增长 21.61%,最终到了2020年底,这一同比增长则放缓至0.52%。

同样,在2021年1月中旬,森根科技还乐观地预测“2020 年度可实现营业收入为24000 万元至26000万元,较2019年度增长18.76%至28.66%”,短短两个多月后,在森根科技经过会计师审计的2020年报中,这一营收数据则骤减为20313.33万元。2020年下半年或者说是2021年初的几个月中,森根科技到底发生了什么,目前尚不得而知,但却不得不让人在担忧森根科技基本面变化趋势的同时,为其IPO前景也捏了一把汗。

实际上,面对森根科技同样的“死局”,并不是没有成功破局的先例。的确,森根科技也不是第一家因基本面业绩变动而陷入不符合科创属性的质疑中的拟上市企业。

在7月13日成功获得证监会注册的悦安新材便也曾因与森根科技类似的境况而IPO一度“难产”。

在2020年12月17日过会的悦安新材,在提交证监会注册之时, 根据其2020年经审计的财务数据显示,其2020年度营业收入为 25640.48 万元,不仅未达到三亿元,也使得其在2018 年至 2020 年三年营业收入复合增长率为10.9%,未达到20%的规定。

对此,证监会也对悦安新材是否符合科创板上市属性提出了诘问。

“悦安新材方面解释称按照2020年度营收计算,的确未达到最近三年内营收复合增长率超过20%或最近一年营收超过3亿的标准,但是其表示,在2017年至2020年四年的报告期内,营收的复合增长达到了30.08%,超过了20%的要求。此外,其还预测2021年其营收将超过3亿达到3.98亿元,若以2019年至2021年为报告期基准,其则将符合相关科创属性规定。”上述接近于监管层的知情人士透露,不过这些解释并未成为证监会最终在7月中旬放行悦安新材的主要理由。

悦安新材在论证完自己2021年业绩将出现大幅增长外,更向证监会补充材料大篇幅论证了自己“依靠核心技术形成的主要产品,属于国家鼓励、支持和推动的关键材料,并实现了进口替代”,这一条则正好是《指引》中五项“例外”条款之一,按照规定,只要被证监会认定其符合五条“例外”条款中任一一条,则其便可视为满足科创属性。

“如果森根科技不能向证监会论证自己也存在符合‘例外’条款之一的情形,那么其此次IPO就只有等待2021年相关财务数据明朗后再视情况推进了。”上述知情人士坦言。

此外,因森根科技在2020年经审计后的财务数据与其提交给证监会注册时的预测数据相差较大,也同样引起了监管层对其的财务规范方面的关注。

“在2021年1月中旬时上报证监会的注册文件中预测2020年营收将在2.4亿至2.6亿元,实际年报仅录得2.03亿元,最大偏差超过了20%,那么森根科技方面到底是基于什么样的数据基础给出如此乐观的预测?是否存在为获得注册而在财务方面出现不严谨、不审慎的情况?在一定程度上,可能也反映出其财务的规范问题也值得商榷。”上述知情人士表示。