ZHONG JIA

股市:市场震荡上行,行业轮动依然快速

01

上周市场回顾与分析

主要指数震荡上行

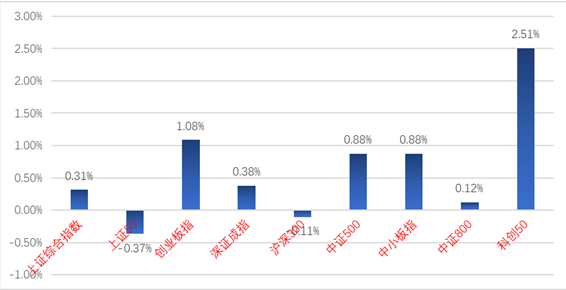

上周A股继续维持震荡走势,总体小幅上行。多数指数均小幅上涨,科创50指数涨幅较明显(2.51%)。

图1:A股主要指数周涨跌幅

资料来源:wind,统计区间:2021/07/19-2021/07/23

各行业情况

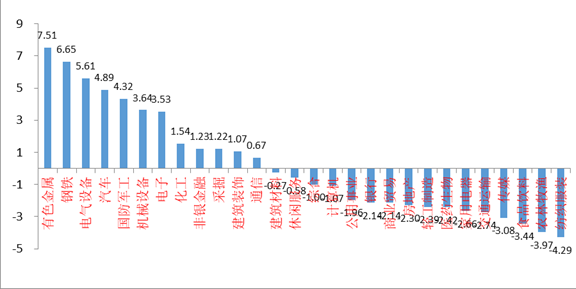

分行业来看,28个申万一级行业中有12个上涨。有色(+7.51%)、钢铁(+6.65)、电气设备(+5.61%)板块位居涨幅前三,纺织服装(-4.29%)、农林牧渔(-3.97%)和食品饮料(-3.44%)位居跌幅前三。主要是纺织服装、食品饮料等先前涨幅较大、容纳资金量大的板块资金加剧博弈,行业热点轮动所致。

图2:申万一级行业周涨跌幅

(资料来源:wind,统计区间:2021/07/19-2021/07/23)

02

策略观点

上周市场主要指数走势保持震荡,总体小幅上行,行业热点轮动加快。以创业板、科创50为代表的指数和新能源、半导体、钢铁、有色等板块表现抢眼,市场内资金博弈依然剧烈。

上周公募基金集中披露了二季报,5月以来市场回暖,公募业绩有所改善,Q2主动偏股型基金股票仓位相比Q1提升。

从板块看,公募主板持仓下降,创业板和科创板提升。

从大类行业看,公募重点加仓了科技和周期标的。这也体现了场内资金的博弈和行业轮动特征。对中长期方向,我们继续保持偏乐观态度。

对于市场,我们继续维持“不过分乐观、不过分悲观”的态度,关注成长、侧重性价比。对于接下来的中报季会重点关注。同时,继续关注以下方向:

1、受益国产替代、自主可控的成长主线,如电子、计算机、通信及高端装备制造等相关子行业及公司。

2、在碳中和、碳达峰背景下,关注碳交易和碳中和相关标的,如新能源材料、锂电设备、汽车、光伏和部分有色化工,建筑建材行业的优质标的。

3、核心赛道中能够维持高景气,业绩超预期的品种(如部分医药,消费标的)。

ZHONGJIA

债市:LPR按兵不动,债市延续上涨

一级市场回顾

上周一级市场共有69只利率债发行,总发行规模为5040亿,净融资额3811亿,较此前一周大幅增加。国债、地方债和政策性金融债发行规模分别为2005亿、1924亿和1112亿,净融资额为1854亿、1076亿和882亿。信用债共计发行304只,总规模3057亿,净融资额683亿,较此前一周有所增加。

二级市场回顾

上周债市震荡上涨。主要影响因素包括:资金面的变化、全球新冠疫情以及风险偏好回落等等。

流动性跟踪

上周处在缴税期间,利率债净供给压力尚可,央行仍继续了100亿的投放模式,资金面先紧后松。

政策与基本面

6月财政数据显示收入维持向好趋势,但支出力度较为缓和,不及历年同期。

从高频数据来看,7月第4周各大开工率有所回升;需求端房地产市场拿地降温、销售平稳、汽车消费走弱,集装箱运价指数走高;价格方面原油大跌后反弹,猪肉价格跌幅收窄。

海外市场

欧央行维持利率保持不变,拉加德表示怀疑通胀是暂时的,不低于2%才会加息;东京奥运会开幕;美国初审失业救济金人数超预期,显示就业市场复苏曲折;英国新增确诊病例大幅攀升。最终10年美债收盘1.30%,较上周下行1BP。

债市策略展望

7月是缴税大月,且有4000亿MLF到期,降准之后的流动性主要用于弥补资金缺口,下半年MLF到期量仍然较大,滚续MLF不仅会使得央行被动扩表,也加剧了一级交易商抵押品的紧缺,预计四季度仍有降准的可能。

近期Delta变异毒株在欧洲大陆扩散,英国新增确诊病例单日突破5万,美国同样出现反复,疫苗有效性受到考验,国内方面也有零星报告疫情病例,虽然对经济实质性影响远不如去年时候,但风险偏好下移以及放缓复苏进程却毋庸置疑。短期债券市场仍有不错的投资机会,中长期则需要关注经济基本面的走势。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

期中考成绩如此亮眼,这群学霸是怎么做到的?

黄金赛道,让你“爱不释手”的5个理由

“擒牛”泛消费,17年实力战将新作来袭