热点栏目

热点栏目 记者|张晓云

安信信托的重组方案揭开面纱。

7月23日晚间,安信信托发布公告称,拟向上海砥安投资管理有限公司(下称上海砥安)非公开发行股票,发行价格为2.06元/股,募集资金不超过90.13亿元,扣除相关发行费用后,全部用于充实公司资本金;上海砥安所认购的股份,自本次发行结束之日起60个月内不得转让。

安信信托股票将于7月26日开市起复牌。截至停牌前最后一个交易日,安信信托收报2.53元/股,总市值为138.37亿元。

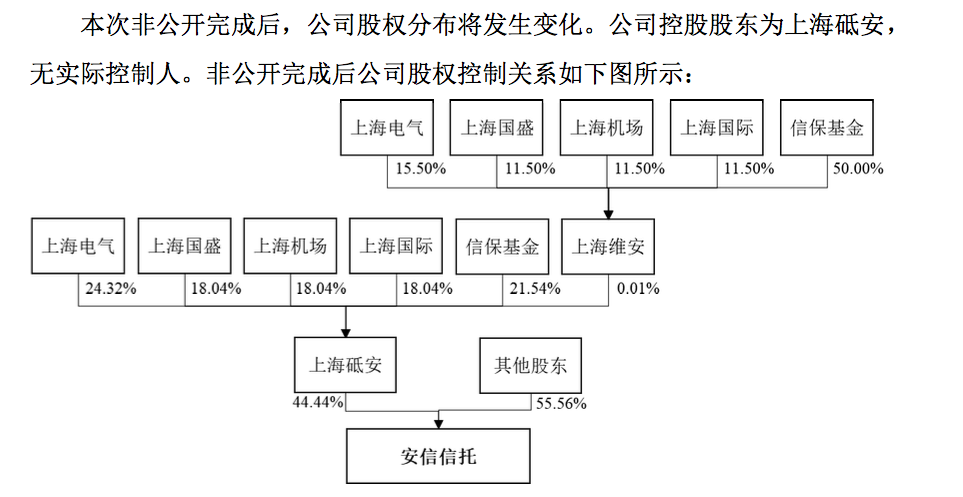

安信信托表示,本次非公开发行作为风险化解方案的重要组成部分,旨在为该公司补充运营资金,化解流动性风险。本次非公开完成后,安信信托股权分布将发生变化,公司控股股东为上海砥安,持股比例为44.4%,无实际控制人。

上海砥安成立于7月22日,注册资本为18.2亿元,目前共有6名股东,其中上海电气(维权)的持股比例最高,为24.32%;信保基金持股21.54%,为第二大股东;上海机场、上海国盛及上海国际的持股比例相同,均为18.04%,分列第三至第五大股东;另有上海维安投资管理公司持有0.01%股权。除上海维安以外,其余四家上海国企均为上海国资委百分百控股的大型企业。

公告称,此次非公开发行是安信信托风险化解方案的重要组成部分,有助于化解流动风险,推动本次风险化解方案顺利完成。不过,非公开发行尚需公司股东大会审议通过,且需取得中国银保监会或其派出机构、中国证监会等主管部门和监管机构的批准或核准。

安信信托表示,重组预案的发布意味着安信信托的重组迈出实质性一步。然而,由于保底承诺事项的存在,重组依然存在较大不确定性。

根据《上市公司证券发行管理办法》非公开发行股票相关规定,最近一年及一期财务报表被注册会计 师出具保留意见、否定意见或无法表示意见审计报告的,不得进行非公开发行 , 但保留意见、否定意见或无法表示意见所涉及事项的重大影响已经消除的除外 。

而立信会计事务所对安信信托2020年的审计报告发表了保留意见。形成保留意见的基础是安信信托存在以签署《信托收益权转让协议》等多种形式提供保底承诺。

公告称,目前公司正在有关部门指导下开展风险化解工作,对目前存续信托项目进行了自查,同时公司正在采取各种措施与兜底函持有人达成和解,化解相关风险 。 若能够顺利实现,公司将聘请立信会计师事务所对保留意见事项进行专项审计 ,并出具关于 2020 年度审计报告保留意见涉及事项影响已消除的专项说明审核报 告。若以上条件无法最终满足,可能导致本次非公开发行被暂停、中止或取消 。

同日,安信信托还公告称,分别与中国银行、信保基金、信保公司签署了《债务和解协议》。此次和解的债务总额为89.28亿元,其中,安信信托与中国银行达成债务和解32.78亿元,与信保基金、信保公司的和解债务金额分别为44.5亿元、12亿元。

安信信托表示,与中国银行、信保基金及信保公司的债务和解能够减轻公司债务负担,优化资本结构,有利于促进公司发展,同时本次债务重组收益将计入公司损益表,对未来公司经营业绩产生一定积极影响。

牛市来了?如何快速上车,金牌投顾服务免费送>>