4月28日大盘全天维持震荡,14:30之前上证综指日内波动幅度基本在20个点上下,但接近收盘时,指数直线拉升,最终上证指数收涨0.42%;相比于昨日,今天两市成交额并没有受到周三缩量效应的影响,收盘时两市成交额突破7700亿,相比于上个交易日出现温和放量,叠加A股历来存在的月初月末日历效应,预计五一前后市场向下空间依旧较为有限。

不过虽然上证指数表现平平,但其他板块今天的结构性机会依然十分突出,其中“新老基建”中的代表板块均录得不错表现。从板块表现来看,顺周期板块中的煤炭ETF(515220)今天领涨两市,涨幅达到3.39%;与此同时,新基建领域的新能车、生物医药同样录得不俗表现,其中新能车ETF(159806)今日收涨2.24%、芯片ETF(512760)今日上涨1.92%,板块经过前期调整后已经重新走出升势,对于此类优质板块,如遇调整可逢低坚定上车;生物医药ETF(512290)和医疗ETF(159828)受益于近期海外疫情重新抬头,今天继续受到资金关注,与新能车和芯片逻辑类似,作为A股未来成长空间较为确定的板块之一,即使抛却疫情因素,在未来人口老龄化问题不断严峻的背景下,医药作为核心赛道的配置需求将会长期存在。

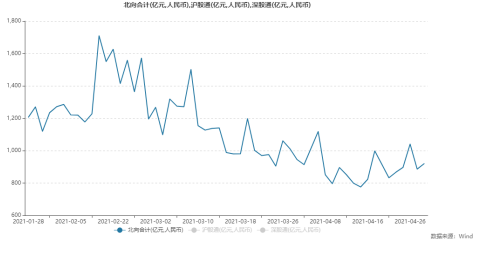

从北上资金的表现来看,本周依然保持着温和净流入的趋势,且相比于上周,北上资金占A股成交额并没有出现太大放大,这点也说明目前A股配置价值仍在正常区间。

煤炭ETF收涨3.39%

今天低估值高分红的“顺周期”板块行情依旧在不断发酵,以煤炭ETF(515220)为代表的低估值、顺周期板块继续领涨两市,截止收盘,煤炭ETF逆市收涨3.39%,

创下了上市以来新高。

作为顺周期两兄弟,钢铁ETF(515210)、煤炭ETF(515220)近期轮番表现,这轮顺周期行情一方面由于财政及货币政策的刺激导致了大宗商品价格的上涨,另一方面全球的疫情逐渐得到控制下游的需求逐渐复苏,此外由于碳中和政策的提出,行业整体预计短周期内仍将处在供给收缩的周期中。两者叠加也会使得对应商品的价格大概率仍能处于上升通道中,钢铁和煤炭的超额收益是有望继续延续。但需要注意的是,钢铁和煤炭板块由于公司市值普遍不高,在资金流入的过程中波动加大在所难免,但板块向上趋势仍然较为确定,小伙伴可关注短期回调较大时的投资机会。

此外,为实现2030年碳达峰,能耗“双控”、碳交易及绿色金融可能是接下来的重要政策抓手。由于钢铁、煤炭等行业碳排放量占全国总量持续维持在较高水平,“碳中和”政策预计将会对钢铁、煤炭等顺周期品种将会起到类似“供给侧改革”的效果,压减粗钢产量、调整生产结构势在必行。就在今天收盘时,国务院关税税则委员会发布公告,自2021年5月1日起,调整部分钢铁产品关税。其中,对生铁、粗钢、再生钢铁原料、铬铁等产品实行零进口暂定税率;适当提高硅铁、铬铁、高纯生铁等产品的出口关税。

在此背景下,整个行业短、中、长期内预计仍将处于“卖方市场”中,进而给整个行业基本面带来持续向上的改善空间。小伙伴可以持续关注顺周期板块优质标的——钢铁ETF(515210)、煤炭ETF(515220)接下来的投资机会。

后市展望:

对于各类资产的配置,依然建议大家采取均衡的配置思路:从宏观角度来说,十四五规划中关于货币及财政政策的定调是“不急转弯”,前4个月的的社融及新增人民币贷款数据也向市场较好的进行了预期管理,与此同时房租不炒的政策预计也会被较为严格的执行,这些都意味着股市依然是为数不多能够承载较多资金的地方,股市今年流动性出现显著下滑的可能性较小,这也侧面意味着市场大概率不会出现系统性的风险。从板块配置角度而言,小伙伴在适当持有部分截面投资性价比较高、投资逻辑更为顺畅的顺周期品种时,也可考虑消费与成长板块,其中生物医药、新能车、芯片等板块估值性价比已经逐步凸显,小伙伴可以保持持续关注。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF/分级基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。