热点栏目

热点栏目 根据最新财报,乐鑫信息科技(上海)股份有限公司去年约有1.04亿元的归母净利润,同比下滑约34%;扣非净利润只有约7385万元,和归母净利润差距较大。从收入构成看,主要的非经常损益除了约562万元的政府补助,还有约2986万元的利润来自交易性金融资产。

毛利率为何不断下滑

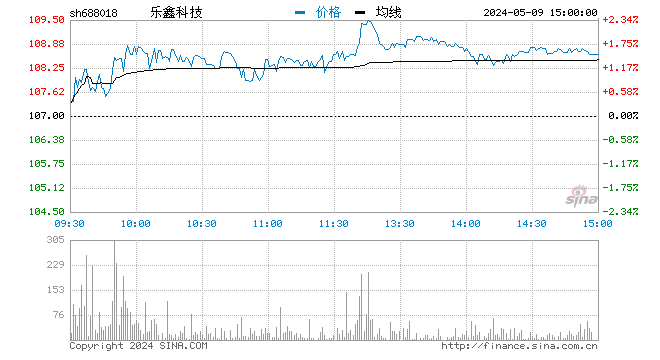

综合近几年数据,乐鑫科技的净利润去年首次遇挫。2017年时,公司净利润仅约2937万元,2019年则达到了1.59亿元,而去年即使以归母利润计算,仍同比下滑约34%。这不禁令投资者担心公司未来的成长性。

乐鑫科技是一家专注于WiFi芯片生产的企业,据企查查显示,公司成立于2008年,于2019年登陆科创板。上市之前,公司已获得“复星系”和“小米系”资本的青睐,有了明星资本加持,公司上市后股价一路高歌猛进,从2019年7月的156元/股,猛涨至去年2月19日的295元/股,但截至今年4月12日,股价仅为113元/股。

从公司的前十大流通股股东看,许多机构在高位套现离场。据去年一季报数据,工商银行、建设银行旗下多款基金,以及泰康人寿保险均为新进股东,而到了去年中报,泰康人寿、工商银行旗下基金又纷纷减持,截至去年年报,减持还在继续,排在第二、第三位的流通股东Shinvest Holding Ltd。和王景阳,分别减持14.21%和23.37%,排名第五的“芯动能”投资基金减持约44.36%。

那么,机构的减持行为是否意味其不看好乐鑫科技的未来?要解答这个问题还要看公司拳头产品的发展过程。

2013年,公司靠ESP8089系列WiFi芯片打开市场,该款芯片集成度高、尺寸小、功耗低,获得市场认可,但该款芯片仍属传统类型产品,主要应用于电视机顶盒、平板电脑等。自2014年起,公司着手WiFi+MCU项目,推出ESP8266系列芯片。简单来说,MCU就相当于小型的CPU处理器,主要应用于物联网。在万物互联的背景下,WiFi装置要适应不同设备,以及不同的接口、协议等,都需要MCU参与其中,故MCU也被称为“芯片计算机”,在其他厂商还在做“单WiFi”芯片时,乐鑫科技率先起跑,赢得先机。

2020年,各大厂商纷纷切入物联网和智能家居赛道,给乐鑫科技的产品带来不小挑战,这一挑战也反映在公司毛利率上。从2017年至2020年,公司的营收节节上涨,但毛利率却不断下滑,2017年时,乐鑫科技毛利率约为50.81%,而去年的毛利率只有41.29%,排名在力合微与移为通信之后,这两家公司截至去年三季度的毛利率,分别为46.52%、44.54%。

乐鑫科技是否会因竞争加剧,而将降价作为常态,乃是投资者忧虑之处。乐鑫科技对《投资者网》表示,此番降价在各类产品上数额不等,“但今年由于产业链中的供需情况已发生变化,预计不会再有降价”。

此外,公司在年报中并未列出具体产品价格,对此,公司表示,降价数额“会根据客户情况不同有所变化,没有统一的数据可披露。”

公司称“坏账风险较小”

乐鑫科技对不同客户采取不同价格策略,是否意味着对下游议价能力减弱?公司在去年中报里披露的应收账款及票据约为1.2亿元,到了年底这一数据攀升至1.86亿元,从侧面说明,下游客户存在一定资金占用情况,这也给公司账款减值增加了一定压力。

乐鑫科技表示,“期后回款情况良好,目前判断无减值风险,预计在3月底之前,2020年底的应收账款能完成收回,届时可参考我司一季报披露的现金流量表中的销售商品收到的现金项进行印证。”对于风控问题,公司表示“我司风控每周都会审查应收账款回款情况,坏账风险较小。”

在下游占款的同时,公司对上游企业也存在一定的占款。去年中报披露,公司应付票据及账款约为2739万元,而到了年底则增至约8309万元。这一数据变化与公司经营模式密不可分。公司采用Fabless模式,简单来说就是注重设计与研发,并无晶圆生产制造业务,而需要对外大量采购晶圆。

在芯片生产流程中,首先要由乐鑫科技这样的企业进行整体设计,之后需要晶圆厂制作晶圆,包括涂膜、刻蚀、显影等步骤,将设计方案落实,随后还要将晶圆封装成不同模组,并进行测试。如知名企业中芯国际就主要从事此类业务,拥有较强的“制程优势”,这也是国产芯片行业的科技瓶颈所在,如果上游晶圆厂商波动较大,势必对芯片设计企业造成风险。

《投资者网》询问乐鑫科技如何应对上游风险?公司表示“我们非常重视供应链运营管理,尊重供应商,由于我司产品通用性强,不容易受到下游单个细分行业影响,整体需求波动性低。因此与供应商关系比较稳定。”

未来利润增长点在哪

与中芯国际、卓胜微等芯片业龙头相比,乐鑫科技尚有较大差距。对比2020年报数据,中芯国际净利润超43亿元,卓胜微超10亿元,均明显高于乐鑫科技。

可比行业平均净利润约为4.8亿元,同样高于乐鑫科技。另外,公司不仅面临国内企业的竞争,更需要在世界市场中扛住冲击。公司境外业务发展迅速,去年境外营业收入约达19.7亿元,同比增加53.61%,而境内收入仅同比增加0.82%。

《投资者网》向乐鑫科技咨询到,贵公司境外销售占比23.68%,是否具备较强的国际竞争力,如何应对国际市场带来的压力?公司回复称“这个比例是指直接境外销售。公司还有很多下游客户会间接将产品销往境外,因此实际的境外销售占比应该会更高。”同时,公司也对国际竞争持乐观态度,称“乐鑫的产品从诞生开始就是面向国际化,投入国际市场竞争,对此公司会继续加强人才战略,在全球范围内招募优秀人才,以储备研发实力。”

从技术角度看,乐鑫科技的技术较超前,在国内的应用场景受到一定限制。以公司着重研发的WiFi6技术为例,这是WiFi联盟在2019颁布的最新标准,传输速度大幅提升。但这仅限于理论速率,如果连接的设备不支持,则实际速率仍然在低速水平,目前国内家用WiFi所支持的更多是10年前的802.11n,远未到WiFi6普及的时刻。

如果WiFi6普及程度不及预期,公司还有哪些增长点?公司对此表示:“AI 计算将会是我们之后新产品的一大发力点,除了Wi-Fi 6芯片,目前尚有 risc-V 核处理器、低功耗蓝牙、Wi-Fi 6 FEM 等在研项目正常进行中,去年年底推出的 ESP32-C3 芯片,已内含自研的 Risc-V处理器”,“该类产品射频性能良好,发射功率可达18.5dBm。”

今年1月,西南证券的高宇洋提到,目前WiFi+MCU技术集中度明显提升,乐鑫科技的市占率高达35%,伴随5G基础设施落地,公司的技术在物联网领域下的智能家居市场或能迎来爆发性增长,预计2020年至2022年,归母净利润复合增长率43%。

同时该券商也提示了风险,其中就包括“大幅降价风险”、“采购价格上涨风险”、“研发进度不及预期等”。乐鑫科技若要恢复疫情前的增长态势,稳定上下游产业链,继续研发投入,专注主业提升毛利率仍是必经之路。

扫二维码,3分钟极速开户>>