清明过后寒十天,这句谚语用在这几天的A股再合适不过了。

二级市场上,多只机构抱团股“萝卜蹲式”闪崩,三一重工、顺丰控股之后,美年健康一举六连跌成为其中最为被市场关注的一家。

4月2日至4月12日间美年健康股价六连跌,股价阶段跌幅近30%,市值蒸发超百亿。

美年健康股价缘何暴跌?据悉,在六连跌期间,由于行业无重大变动、公司没有重大事项,市场消息一度传出公司业绩提前泄露,导致基金机构大幅卖出。但4月7日晚,美年健康发布公告澄清,公司从未在任何场合给出2021年业绩指引。

值得一提的,美年健康的股价表现近段时间以来曾多次出现“极端情况”,在2020年10月底11月初,曾连续跌停。而2021年2月24日、3月8日也曾出现跌停,3月26日涨停。

商誉仍高企 业绩扭亏靠卖子公司

4月12日晚间,美年健康发布一季度业绩预告,预计业绩亏损减少。报告期内归属于上市公司股东的净利润亏损3.8亿元-4.3亿元,去年同期亏损5.99亿人民币,同比下降28.16%-36.51%。

对于一季度的业绩亏损,美年健康表示,第一季度由于受春节假期影响及客户消费习惯等原因,是健康体检行业的传统淡季,加之疫情的不稳定,公司体检业务也受到一定的影响。

另外,公司同时公布了去年业绩,2020年公司营业总收入78.1亿,同比下降8.3%;净利润5.5亿,上年同期为-8.7亿,同比实现扭亏为盈。

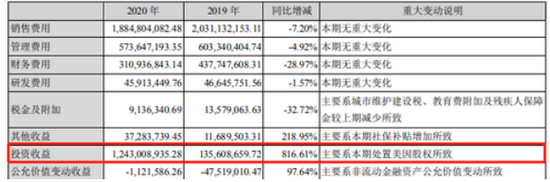

但仔细观察其财报可知,美年健康扭亏的主要原因并非主业体检业务的创收,而是系出售美因基因股权产生的投资收益。年报显示,公司投资收益共计12.43亿元,占利润总和的约158%。据悉,2020年12月,美年健康转让美因基因20.06%的股权,转让价格为5.42亿元。

这也引出另外一个问题,美年健康的商誉高企问题严重。

据悉,此前美年健康受让美因股权时,曾作出业绩承诺。美因基因2018年、2019年和2020年的净利润分别应不低于4262.73万、8866.08万、1.23亿人民币。而2020年美因基因的净利润仅为8897.77万人民币,而也就是由于业绩承诺未完成,美因基因成为了“美年健康”的拖油瓶,本应计提商誉减值准备,但公司选择股权转让,让本就本就商誉高企的美年健康逃过一劫。

但值得注意是美年健康的商誉问题仍旧吸睛。截至2020年12月31日,美年健康计提商誉减值准备前的合并财务报表商誉账面价值为43.32亿元。在计提商誉减值准备3.27亿减值后,商誉账面价值为40.05亿元,仍然处于较高水平。

埋了张坤、坑了董承非、负了谢治宇

作为“体检龙头”的美年健康曾被广泛看好,更是吸引多位明星基金大佬持仓。

数据显示,截至2020年12月31日,美年健康背后的持仓机构共计320家,十大流通股东甚至还有还有阿里巴巴、社保基金等身影出现。另外,共计24只基金持有美年健康超千万股,其中不乏易方达、兴全、汇添富等多家知名基金公司。

2020年三季度,易方达中小盘混合基金开始建仓美年健康,在三季度末成为美年健康的第七大股东,持股数量约1.18亿股。张坤在四季度不断加仓,截至2020年末易方达中小盘持股增至1.88亿股,占流通股比近4.8%。同时,张坤管理的另一只基金易方达蓝筹精选基金持股占流通股比也达到了2.6%,综上,张坤管理的产品共计持有2.89亿股,约占流通股的7.6%。

此外,兴全基金的仓位也不轻。兴全基金董承非管理的兴全趋势投资混合基金、兴全新视野灵活配置基金也现身美年健康背后持仓机构中,两只基金分别持有9136.47万股、6523.38万股,共计占流通股的约4%。另外,谢治宇管理的兴全合宜灵活配置混合型证券投资基金的持股比例也近1%。