热点栏目

热点栏目 来源:诗与星空

疫情期间,星空君因为出差和跑马拉松的原因,做了几次核酸检测。

核酸检测非常方便,提前预约好,到时候去指定地点捅鼻孔和咽喉就可以,当天下午拿到结果后,就可以放心的出差了。

在核酸检测的地方,星空君发现一个奇怪的现象,很多人在排队,却并不是做核酸检测。打听了一下,原来是外出务工体检。

当看到美年健康发布年报的时候,突然想到了体检排起的长队。

果不其然,2020年,受到疫情冲击严重的美年健康,选择了一条自救之路:搞外检和入职体检。

年报显示,疫情发展阶段,公司常规体检业务受到抑制,到检业务主要为客单价较低的外检和入职体检,客单价相对处于较低水平。

1

业绩超预期?其实是扣非净利润巨亏

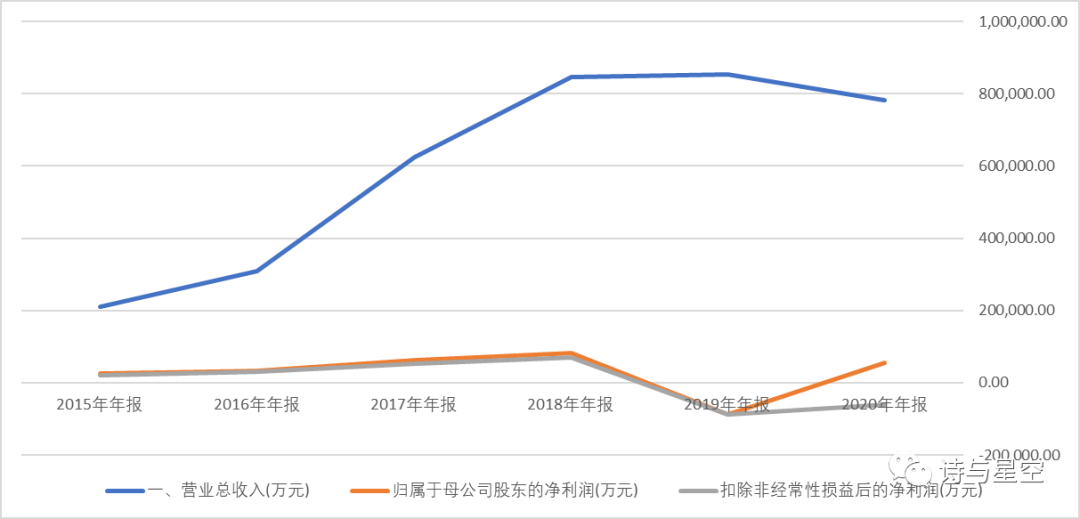

一个有趣的现象,公司2020年以前,净利润和扣非净利润差距不是非常大,但到了2020年,净利润一跃扭亏为盈,扣非净利润却是亏损6个亿。

天壤之别。

这么大的差额是什么?

原来,公司在2020年卖掉了一家子公司美因基因的部分股权,获益颇丰,拯救了公司的亏损。

2

商誉减值准备骚操作:又一个经典财技

不过,星空君记性好啊。

当年公司收购美因基因的时候可不是这么说的,又是开启第二曲线,又是寻找新的增长点之类的。

现在呢?

上海天亿资产管理有限公司承诺美因基因2018年度、2019年度和2020年度经审计的扣除非经常性损益后归属于母公司股东的净利润分别不低于人民币4,262.73万元、人民币8,866.08万元、人民币12,330.33万元。

2020年度,美因基因实现扣除非经常性损益后归属于母公司的净利润人民币8,897.77万元,未实现业绩承诺。

按照常规,未实现业绩承诺怎么办啊?

当然是计提商誉减值准备,继续扩大亏损。

美年健康怎么操作的?

只要我卖的快,你就计提不了商誉减值准备……

不仅不用提商誉减值准备,而且还有额外一块投资收益,顺利扭亏为盈。

对此,公司在年报煞有介事的做了解释:2020年业绩承诺未达标只是影响商誉减值的一个因素,公司在综合评估了业绩不达标原因、新冠疫情对于2021年业绩的潜在影响、以及未来业务发展预期后确定本次商誉减值范围及金额。

3

血亏分红,这是人干的事?

当你砸锅卖铁卖点血,把利润转正以后,应该做点什么?

普通企业:埋头苦干,把经营搞好,争取来年扣非净利润扭亏为盈;

文艺企业:年报里写一首诗,提一下客观原因,然后洗心革面追梦大发展;

二B企业:把账面上的资金请算一下,玩命分红,分行李……

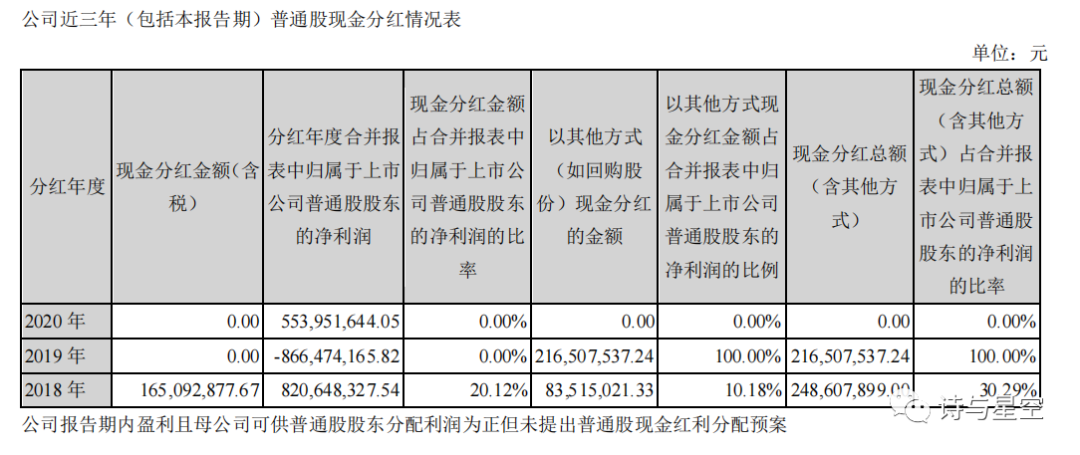

现金流量表显示,在2019年扣非净利润巨亏8.69亿的情况下,美年健康2020年支付的分红、利息款高达4.9个亿;不仅如此,2019年支付的分红、利息款也高达6.1亿。

年报显示,虽然2020年不准备分红,但2019年和2018年都进行了豪横的分红(打款在次年)。

星空君分析了数十份2020年的年报,发现一部分企业玩起了“失血式分红”的技巧。这背后的原因值得深思。

一方面,证监会的监管愈加严格,A股环境越来越健康,上市公司空手套白狼的手段越来越少;另一方面,2020年整体经济形势不太乐观,很多上市公司急于套线,开始在分红上大做文章。

尤其是大股东比较集中的企业,通过做大净利润然后高比例分红,实现“精准”的利益输送。而实际上,这些公司真正的盈利能力非常有限,甚至像美年健康连年扣非净利润亏损。

每年健康前十大股东持股比例43%以上,最大股东是阿里,持股8%左右。只不过2020年下半年起,阿里开始减持。众所周知,阿里不差这点分红,毕竟杯水车薪,补不上100多亿的缺口。

通过失血式分红,其余的大股东可以在上市公司实际上亏损的情况下,通过华丽的财技多赚一些分红款。

4

存贷双高,负债累累

资产负债表显示,公司账面现金高达35亿,看起来不算少,但是同时又有近55亿的长短期借款。

衡量一家公司是否存贷双高的最核心指标是什么?

利息。

2020年,公司的利息支出达到了3.7亿。

考虑到扣非净利润亏损6个亿,公司如此高额的利息支出,可以理解为入不敷出。

不过,和著名的存贷双高的康美药业等企业相比,美年健康的存贷双高,大概率不是造假,而是实属无奈。

美年旗下有300多家分子公司,假设每家公司账面留100万周转金,就是30亿……

公司缺乏有效的资金管理体系,没有类似大规模央企的财务公司,因此导致资金利用效率不高。一方面增加了资金使用成本,另一方面账面大额现金的情况下不得不借钱度日。

5

总结

连续两年扣非净利润巨亏,连续两年大手笔分红,连续两年利息支出过3.5亿……

其实企业经营不好不可怕,可怕的是用财技把业绩做好了,却假装自己很有钱。神坛上的大咖,也会有看走眼的时候。

扫二维码,3分钟极速开户>>