来源:老司基一枚

在农历牛年春节以来的近两个月A股持续调整行情中,绝大多数主动权益基金净值下跌,但也有一批偏重价值、均衡配置的“抗跌基金”逆势而起,成功翻盘。老司基发现,截至4月9日,共有22只主动偏股基金牛年以来获得5%以上正收益,成为弱市行情中的一抹亮色。

前两年风光无限的成长风格基金光环逐渐褪去,现在是拥抱价值类基金的好时机么?市场震荡加剧,2021年我们的基金投资思路又该如何迭代升级呢?今天老司基来聊聊这个话题。

价值类基金改写牛年格局

Choice数据显示,从春节长假后首个交易日的2月18日至4月9日,A股各大宽基指数全线下跌。其中,上证指数跌幅为5.59%,沪深300指数下跌13.3%,创业板指数跌幅高达18.47%。

从市场风格看,成长风格跌幅远超价值风格。我们以两类风格指数为例。在这区间,代表价值风格的沪深300价值指数、国证价值指数分别下跌3.14%和下跌1.65%,而代表成长风格的沪深300成长指数、国证成长指数同期跌幅则分别达到17.18和16.18%。

受市场风格转换影响,不少低估值价值风格基金进入牛年业绩榜单前列,前两年以成长风格基金占优的局面被逐渐改写。

Choice数据显示,从2月18日至4月9日,593只普通股票型基金(A/C份额单独计算,下同)平均跌幅达12.06%,仅30只上涨,占比仅5%,涨幅超5%的基金仅8只,跌幅最大基金超过25%。1821只偏股混合型基金平均跌幅达12.61%,仅56只上涨,占比仅3%。其中,涨幅超过5%的产品仅有14只。

牛年涨幅超5%的22只主动偏股型牛基

随着市场步入震荡整固期,越来越多的市场人士认为,经过两年多的上涨之后,当下较难找到高回报的板块性机会,价值理念和均衡配置有望成为贯穿2021年全年的投资关键词。

两大策略应对市场震荡

老司基觉得,站在当下思考我们的基金投资策略,有两大重点需要把握:

一是要降低预期收益率。过去两年基金的高收益率并非常态,2019年和2020年这两年公募基金的业绩回报率的中位数都在30%以上,2020年收益翻倍的基金超过80只,普通股票型基金收益中位数更是高达60%。这样一种高回报,从长期来看是不可持续的。对于2021年,市场或面临一种均值回归,就像当下大家所看到的持续调整。这时,就需要我们不断降低自己的收益预期。老司基个人觉得,今年能有5-10%的正收益就应该知足。

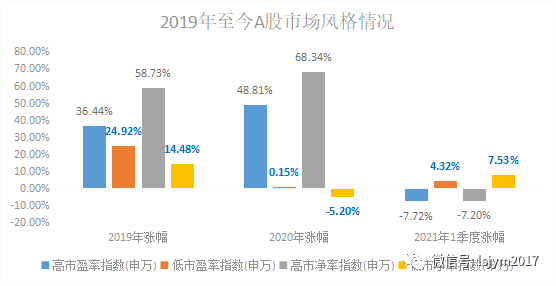

二是增加价值风格基金配置比例。过去两年来,成长风格相对于价值风格在A股市场,走到了历史极致位置。我们以申万低市盈率指数、低市净率指数代表低估值风格个股表现,以高市盈率指数、高市净率指数代表高估值风格个股表现。从下图可以清晰看出,过去两年(2019-2020年)低估值风格表现远远落后,高估值风格则明显占优,尤其2020年低估值表现尤其惨淡。同样我们也看到,2021年1季度低估值风格开始逐渐崭露头角。

数据来源Wind,统计区间2019/1/1-2021/3/31

如你所见,今年市场风向已有明显变化,机构持仓结构可能要做调整,我们买基金最好做到均衡配置,加配一些低估值的价值风格基金,可以让我们的基金组合波动率显著降低。

这个价值投资团队值得关注

在2021年的剧烈震荡行情中,不少深度价值风格的基金经理表现亮眼。提到深度价值,不得不提到这个派系的代表人物——中欧基金的曹名长。

老司基发现,被誉为“中欧价值一哥”曹名长管理的基金,以及曹名长领衔的中欧价值策略组管理的产品近期表现都不错。其中,袁维德的成绩表现最佳,管理的中欧价值智选今年以来业绩超过20%。

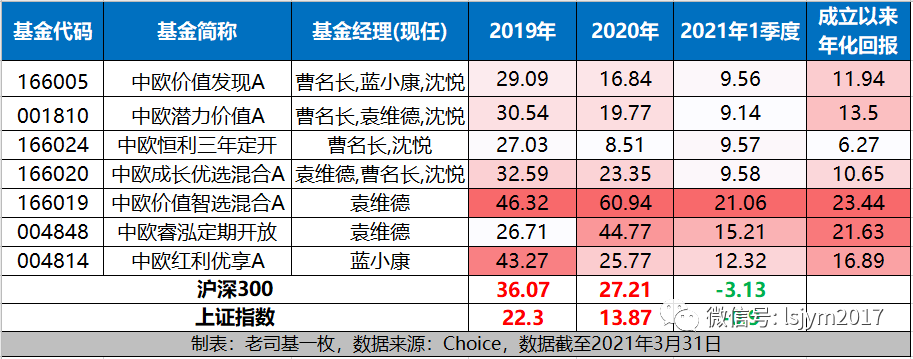

中欧价值策略组在管基金业绩情况

在2019、2020年成长风格的年份里,中欧价值策略组管理的产品也获得不错收益,基本都超越上证指数表现;在今年一季度市场大幅回调时,这些低估值价值基金逆势上涨。其中,袁维德管理的中欧价值智选表现尤为突出,一季度涨幅达21.06%。从成立以来的年化回报看,这些低估值价值基金业绩不俗,基本在10%收益以上。中欧价值智选混合A和中欧睿泓定期开放两只基金的年化回报更是超过了20%。

曹名长:深度价值投资的践行者

曹名长,中欧价值策略组的负责人。他是一位在证券行业打拼24年的老将了,基金管理经验也超14年以上,穿越多轮牛熊历经各类市场风格,即使是前几年较极端的市场环境下,也依然坚守着价值投资和低估值投资的方式,算得上是这类风格的代表人物,是一名价值投资的坚定践行者。

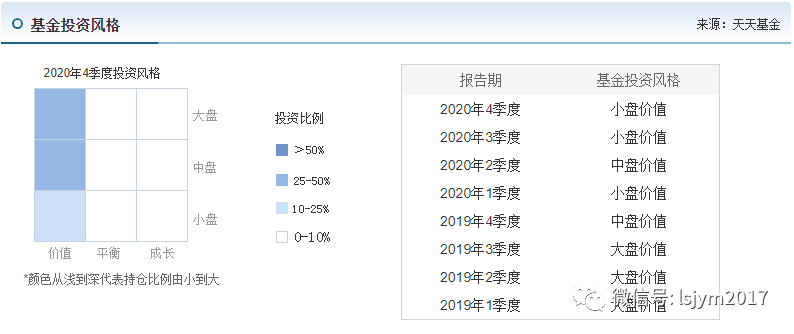

以下为曹名长代表作品中欧价值发现混合A在最近两年的风格表现。我们发现,在成长风格大涨的这两年,曹名长一直坚守在价值风格领域,这种坚守显得尤其可贵。

从个股配置来看,曹名长相对偏重“中大市值”的蓝筹股配置。他非常注重公司质地,会选择估值低、流动性好、业绩确定性强的公司,注重安全边际,持股分散。并且立足长期,基金换手频率较低。

曹名长的投资纪律是,做深度价值投资,除了注重安全边际,还要忠于自身的能力圈,有所为有所不为。

他表示,虽然时代在变化,可能在某个阶段,跟他的能力圈不完全匹配,但“如果为了不去错过,而盲目去做投资的话,反而会出问题”。

袁维德:偏中小盘价值,善于把握高成长性

袁维德从业近10年,同时有4年多的基金管理经验,他最早从事金融工程方面的研究,在2015年加入中欧基金价值策略组后不断拓展能力圈,目前的投研能力能覆盖科技、大消费、地产金融、制造业等多个行业。

除了价值投资派一贯的“重视估值”,袁维德非常善于在低估值的基础上挖掘高成长性:擅长中小盘价值投资,注重低估值选股;兼顾持股质量与成长,偏好细分行业龙头;行业配置均衡,个股相对集中。

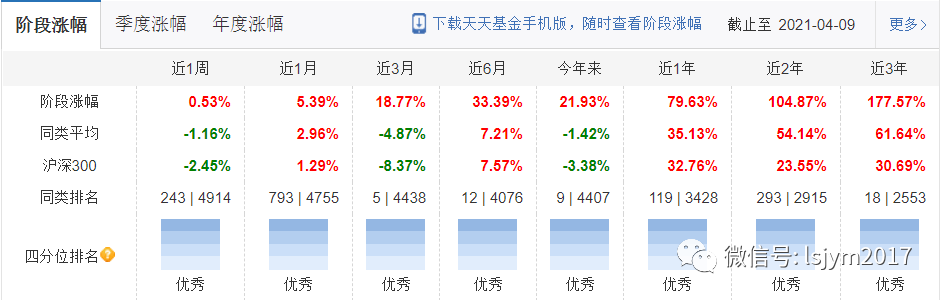

以袁维德管理的中欧价值智选混合A为例,该基金在所有区间段的四分位排名中堪称完美,全部位居同类排名前1/4优秀分位。截至4月9日,2021年的收益率高达21.93%。

蓝小康:偏成长价值的投资风格,注重性价比

蓝小康也是1位从业9年以上的老将了,在2017年加入中欧并担任基金经理,至今已积累了近4年的投资经验。

蓝小康的投资风格相对来说偏成长价值,非常看重对于商业模式的考量,注重投资性价比,持股周期相对较长。

Choice数据显示,截至2021年4月9日,蓝小康从2018年4月管理中欧红利优享灵活配置混合A至今,任职回报达到59.38%,任职年化回报为16.89%。

李帅:前瞻思维,擅长挖掘未来景气行业

12年证券从业经验的李帅在去年底刚刚加入中欧基金,目前还没有在管基金,但之前在嘉实基金已经有过超5年的投资经验了。

李帅的价值投资风格的与众不同之处体现在其较强的前瞻思维,曾领先市场地布局了电动车、军工、化工行业。

老司基认为,价值投资也好,成长投资也罢,单就两种策略本身而言,并没有绝对的优劣之分。在投资基金的实践中,我们需要根据市场的不同状况以及基金经理的不同偏好,两者均衡搭配比较好。在市场震荡加剧的2021年,不妨多关注一些价值风格的产品。另外,也希望各位小伙伴对于基金经理评价放长远点看,不要太局限短期业绩而急于否定某位基金经理。

正如巴菲特所言,“市场先生”是一个抑郁狂躁的家伙,今天可能欣喜若狂,明天就可能消沉沮丧。长期来看,市场是有效的,但在某个阶段,可能会失效。而基金是长期投资的理财工具,合理配置、长期持有才有机会获得更好的收益。