来源:EncounterAlpha

本文在撰写过程中,引用了上海证券刘亦千、谢忆的研究报告《基金投资靠拢长期化、价值化,公募普惠属性进一步确认:公募基金2020年年报点评》;平安证券贾志等分析师的研究报告《2020年公募基金年报分析:拥抱核心资产,权益基金表现优异》,本人在此向分析师的辛勤付出表示感谢!

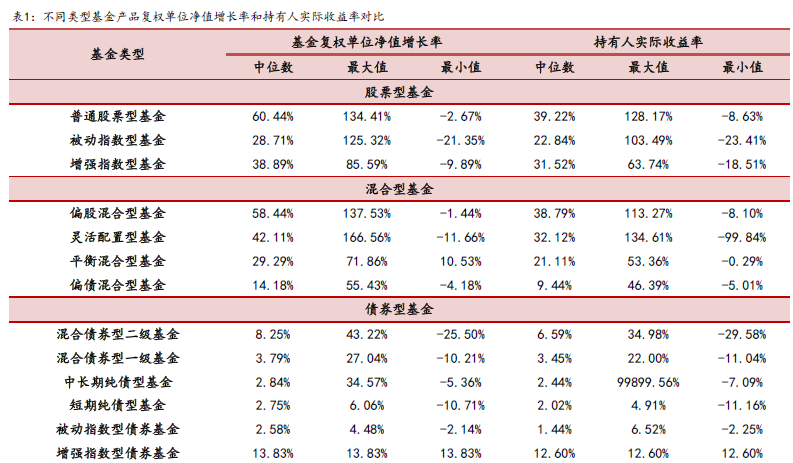

(一)投资者赚钱逊于基金净值增长

2020年是基金投资喜获丰收的一年,也是绩优主动管理型基金回报惊人的一年。然而从基金年报整体披露的数据看,大多数基金投资者买入某基金所最终收获的收益率低于基金的复权单位净值增长率。原因很简单,2020年12月31日是很多基金的年内净值最高点。年内断断续续买,最终收获的回报率大概率不如从头拿到尾。

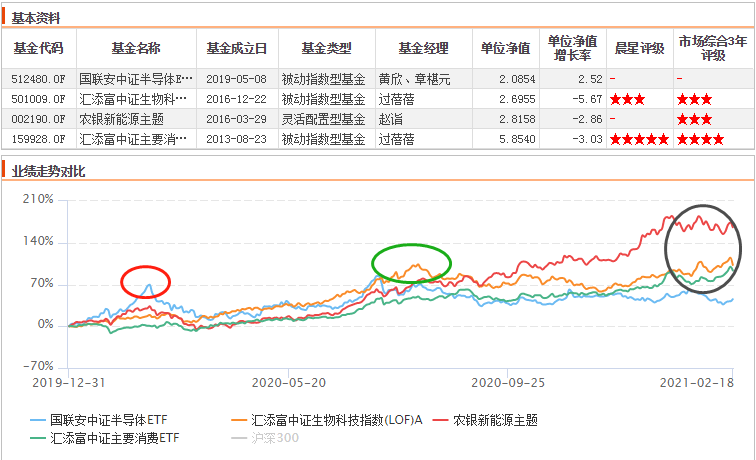

从2020年相关基金的行业回报率看,到2020年2月底,被寄予厚望的半导体、通信行业领涨,科技基金火爆一时,但此时追高科技基金,2020年整体的投资结果会很差。同理,到2020年8月初医药医疗主题基金走完了年内上涨的主升浪;到2020年12月底,新能车、光伏等行业接近走完了上涨的主升浪。

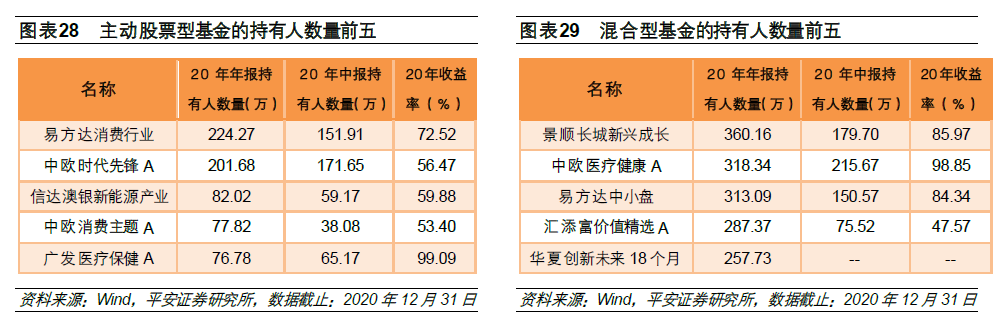

行业高点不尽相同,追涨者多失意

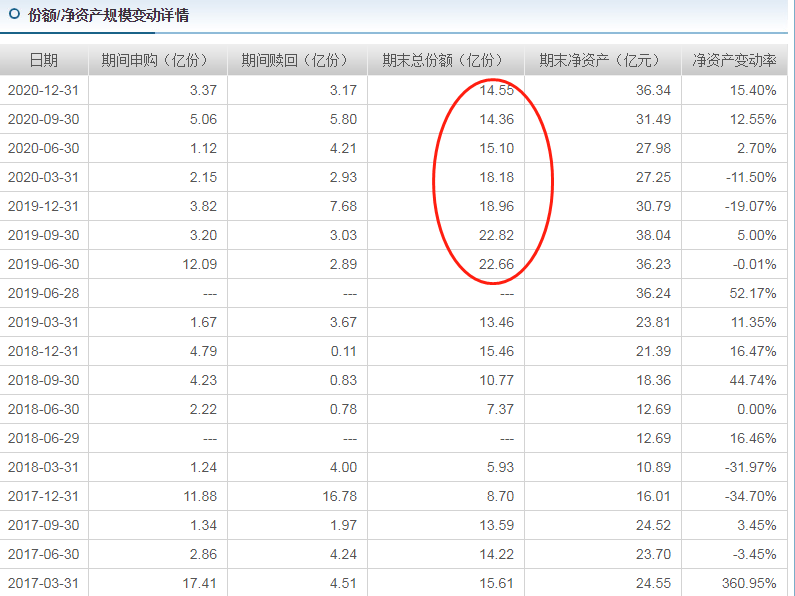

主升浪之后,就是行业主题的剧烈回调,不能理解高位不追涨,错过就是错过,贪恋眼前虚假繁华高位被套又割肉的投资者,2020年很可能竹篮打水一场空。根据平安证券的研究报告,从持有人结构上分析,散户偏爱行业主题基金与爆款基金。从相关行业主题基金的规模变动看,每逢相关行业主升浪的末期,基金季报披露的基金规模是行情起点时的数倍。这很有可能导致基金复权净值统计很赚钱,但不少投资者会亏钱的现象。

继半导体、生物科技类基金规模顶点到来后,白酒也在规模暴增后陷入回调

普通投资者适合投资行业分散、均衡配置的基金,不适合主动操作行业主题基金,此前已经多次重申了。普通投资者应该尽量考虑如何在减少交易和换基(不包含由守转攻或者由攻转守的这种)的前提下,依靠长期持有取得中上等的投资回报,故而我近期一直在聚焦配置均衡型的次优基金经理。这些基金经理长期投资大概是晨星四星评级的段位,有的能连续多年跑赢沪深300指数,但基金缺少特别亮眼的爆发力,不容易成为市场关注的焦点。

在今年抗跌能涨之前,赵晓东6年战胜沪深300但基金规模却在萎缩,投资者净赎回

牛市“涨得慢”,投资者在离去

承认自己注定赚不到一些钱,愿意抵御诱惑默默坚守,做一些短期傻傻但能保证长期正确的事情也很重要。再次重申普通投资者收益不如意不是没买过牛基,很多因为嫌“涨得慢”而被换掉的基金,回头看其实业绩还不错。

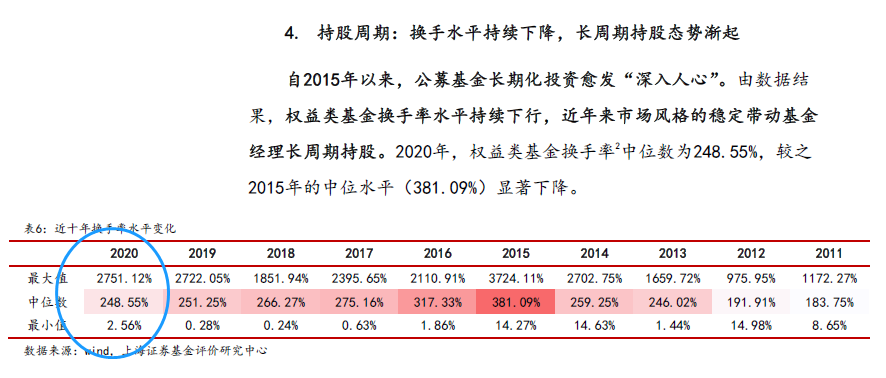

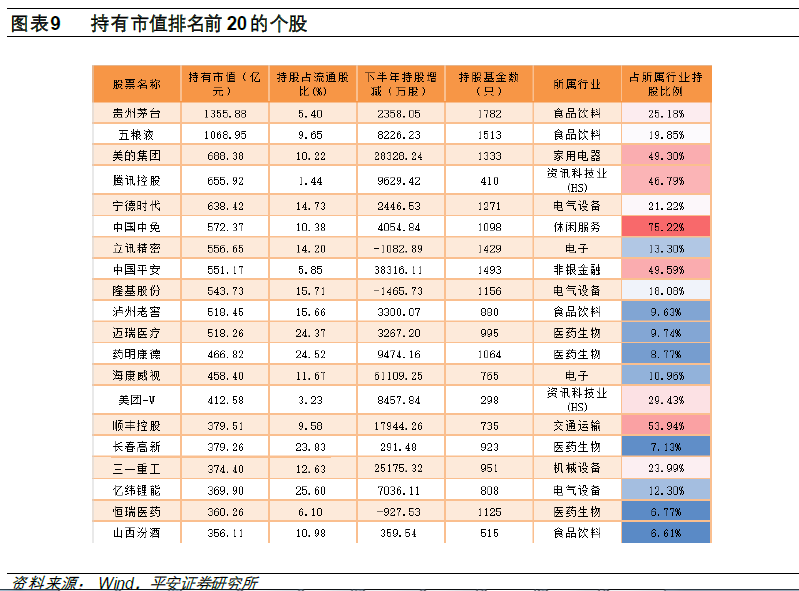

(二)抱团的回顾与展望

看完了普通投资者的权益型基金投资情况,我们再把目光聚焦到基金管理人的投资偏好上。令我意外的是,2020年主动型基金的投资换手率呈现出降低的态势,这与牛市里,基金偏好交易,换手率提高形成了鲜明的对照。主动型基金投资换手率的降低,未必代表长期投资优质资产的理念深入人心,这反映的还是高质量资产稀缺状态下的基金抱团。

抱团之下,基金经理头部化之后,基金的换手率降低

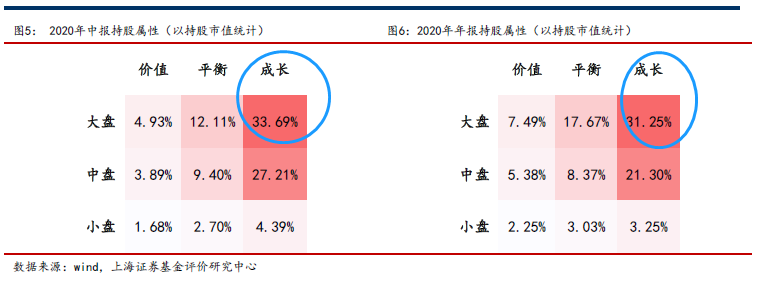

伴随着基金抱团的日趋强化,相关的基金投资风格也达到极致。2020年投向中小盘、价值风格的基金萎缩严重,大盘成长型基金独领风骚。大盘成长类资产具有代表性,符合抱团投资的方向。大市值,反映了基金对行业龙头确定性的高度偏爱,体量大还能成长,这又反映出了大市值公司强大的盈利能力和较高的ROE水平。

大盘成长风格独领风骚

不过,话说天下大势合久必分,分久必合。从2021年一季度的基金投资情况看,价值风格、中小盘风格纷纷抬头,部分风格切换较早的基金经理在2020年的四季度甚至三季度就逐渐开始布局新的投资方向。不过,受制于基金经理的头部化,管理百亿资产以上的基金经理调仓困难,可选择的资产有限。最终,基金经理有心发现价值但无力调仓,只好在基金年报里告诫投资者要降低预期,多多着眼未来了。

抱团公司年后多下跌显著

基金投资抱团股体现了机构投资者的价值发现和定价能力,但是抱团到极致之后,相关的资产价格就会变得脆弱,稍有风吹草动就可能大幅下跌。价格高处不胜寒,只有下跌20%、30%甚至更多,才可能找到充足的交易对手。

从上市公司披露的2020年年报和一季报看,此前估值偏高但年报符合预期,继续表现出很强确定性的公司在下跌之后,震荡盘整。像顺丰控股这样,年报符合预期但一季报让人大跌眼镜的失望的公司,又会陷入新一轮的创新低下跌中。景气度变化,机构投资者给出的估值也会随之下调。

景气度滑落,市盈率估值下调

有意思的是,华创证券的分析师在3月18日发布的顺丰控股的年报点评中,给顺丰的目标价是109元,但随着一季报业绩的大幅不如预期,顺丰的目标价被下调到了99元。业绩符合或超预期伴随上涨持续上调目标价,业绩不及预期则会伴随下跌而持续下调目标价。

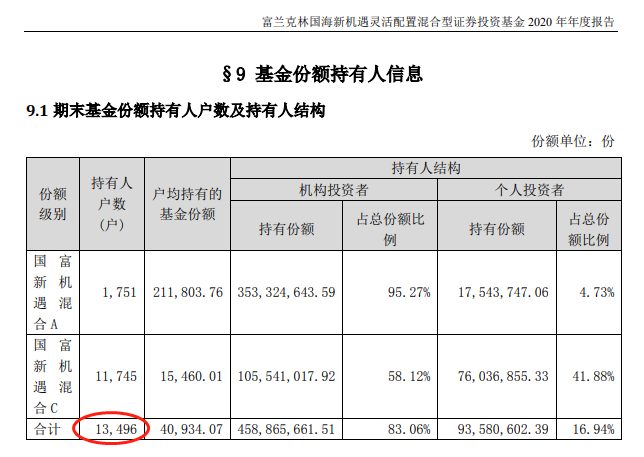

(三)散户难重视固收+资产

2020年下半年,散户投资者继续偏爱股票型基金,但机构投资者开始重点关注债券型基金。我翻看交银优择回报、国富新机遇等几个打新基金的2020年年报,发现基金份额持有人倍增还不止,但个人投资者的数量也仅有万余人冒尖。再看刘彦春、张坤、劳杰男等基金经理的明星产品,2020年下半年依然新增百万持有人。

国富新机遇相较20年半年报持有人增长300%,但总人数仍万人冒尖

明星主动型基金持有人增长规模惊人

不必过度高估基金类自媒体的能力,愿意主动学习,把学习当成习惯的投资者终究是少数。在不正确认知的影响下,哪怕固收+类基金季度正收益率高,投资容错度高,长期能在低回撤的情况下取得抗通胀的投资回报,但这些优势在不正确观念的解读下就会变成,股票型基金猛涨你上涨甚微;股票型基金下跌你也下跌。没有正确的认知和理念,偶尔买入了正确的基金也难以发挥太大的作用。

(四)价值发现扩散进行时

2021年仅过去了4个月不到,能岿然不动的投资者,年初至今不会有特别大的投资损失。尽管2021年一季报尚未披露,但我总感觉2021年的A股市场会投资扩散化。对于抱团资产而言,该抱的基金还在抱,值得抱的公司也会继续抱,但因为行业景气度对比之下的变化,公募基金有望从更多的行业里,从中小市值的公司里发掘宝藏。

保持稳定的股债资产配置,配置好固收+与偏股型基金,哪怕暂时回撤稍大也不应失去投资信心。大多数投资者注定有增量资金,即便原本的资产配置偏向进攻,增量资金的增加也能逐渐往股债均衡配置方向上拉拢。下跌之后不知要震荡调整多久,也不知道震荡之后会不会进一步下跌,甚至滑向局部熊市。但我知道,每一轮新的A股上涨周期,上浮100%甚至更多的优质资产不在少数。

未来新一轮的涨幅可以解千愁,新人投资者没有适应A股市场投资耐心和等待的时段占多数。回首看,2005年股权分置改革以来,每一个5年,A股市场都会日新月异。当我们放弃一个季度的得失,着眼于三五年的维度来考察投资,眼前的迷雾就会拨开,未来的美景就会更加清晰。

赚了一票你可以留也可以走,但未来攀登新高峰时,请您务必要在场!