清明假期后,备受关注的几只股票,除了“快递茅”顺丰控股一季度业绩暴雷,就属体检“一哥”的美年健康(002044. SZ)了。

随着4月6、7日的连续跌停后,近两个交易日其股价仍不见起色,持续下跌。

有的投资者“惊慌失措”,也有人觉得见怪不怪摸清“门道”,毕竟“大起大落、大起再大落、大起又大落”是美年健康的股价走势风格。

那除了一波三折的股价,美年健康还剩下什么可以谈一谈?

避重就轻 财技了得

在接连两日的暴跌后,美年健康发布股价交易异常波动公告,回应股价下跌及业绩情况。

公告称,有媒体发布关于美年健康“2021年一季度和2021年度业绩指引”相关报道,上市公司澄清从未给出过相关业绩指引。

不具体引述所谓媒体“业绩指引”的内容,一言概之便是称其2021年业绩将跌至2019年水平,利润大幅低于预期。

颇有趣味的是,在股价异常波动公告中,美年健康再次提及此前披露的《2020年度业绩预告修正公告》,却只将“好的一面”进行强调,“差的一面”则只字不提。

既然,美年健康已经出面否认,《全球财说》便带大家详细看看此前公布的2020年业绩预告及修正公告吧。

乍看之下,美年健康的业绩修正公告,确实是属于业绩大幅度上修,毕竟2020年全年盈利由1000万~3000万元,上升至盈利5.5亿~6.5亿元,看傻一大波跟风新韭。

但是,在归属净利润大幅上升的同时,营业收入并未发生变化,维持预计75.5亿~78.5亿元不变,这是问题之一。

美年健康对此进行说明,2020年四季度美年健康处置子公司美因健康科技(北京)有限公司的部分股权后丧失了对其的控制权,根据相关规定计算相关投资收益并考虑该事项对所得税费用的影响,预计增加净利润约10.4亿元,该事项属于非经常性损益。

上述解释只能说明归属净利润大幅上修,可扣非净利润由此前预告的-1482万~518万元,巨降至-6.09亿~-4.75亿元,又是什么原因?

原因在于,2020年第四季度的预计计提减值准备,比原预期增加约4.5亿元,其中计提商誉减值不超过3.5亿元,其他减值较预期增加1亿元。

美年健康玩得一手好“财技”,出售子公司加利润,再借机增加计提减值为未来业绩降压,一进一出,账面着实“好看”了不少。

若无处置子公司所带来的非经常性收益,美年健康实则早已深陷亏损。

2019年,美年健康实现营业收入85.25亿元,同比增长0.79%;实现归属净利润-8.66亿元,同比下降205.58%。

也就是说,即便按照最新的业绩预告,完成营业收入预计上线,美年健康营收依旧呈现下滑趋势,这点不能否认。

2020年前三季度,一定程度受疫情影响,美年健康业绩下降迅速,实现营业收入44.19亿元,同比下降29.61%;归属净利润为-5.17亿元,同比下降232.15%。

只是,依靠“财技”将归属净利润扶至正值,那更能反映公司经营状况的扣非净利润呢?

毕竟,处置子公司等形式的盈利手段缺乏持续性,盈利成色严重不足。同时扣非净利润亏损上线仍高达6亿元,如何增强自身造血能力,美年健康需好好思考。

值得注意的是,除了业绩亏损,还有一点颇为需要注意。

那就是经历了疯狂扩张之后,虽然前几年业绩增速迅猛,但“尾大不掉”的后遗症也正加速显现。

除了业绩下滑加速外,最大的头顶利剑便是“老生常谈”的商誉问题。截至2020年9月30日,商誉为43.27亿元,较年初时的41.03亿元再次有所增多。

其中,2017年溢价4倍收购的慈铭体检便是主角之一。以2020年上半年数据看,其仍处于亏损状况净利润为-2.12亿元。目前,慈铭体检仍存有28.63亿元商誉,面临减值风险。

若慈铭体检持续亏损,近30亿元商誉便是美年健康的最大问题所在。即便此次依靠财技,卸掉至多4.5亿元的商誉包袱,还仍有近40亿元的商誉存在。

此次计提商誉减值是否充分?是否存在后续减值风险?这是美年健康需要直面的两个问题。

股价如过山车

机构抱团“后果”严重

《全球财说》注意到,自美年健康发布业绩上修公告后,其股价开启新一轮上涨模式。

至2月23日盘中,最高触及52周最高价20.15元/股,创自2018年中以来新高,此时市值更是超过700亿元。

需要注意的是,2020年12月30日,美年健康股价刚刚创出52周最低价的10.57元/股,也就是说,除去春节不到两个月的交易中,美年健康股价几近翻番。

可惜的是,至高点之后,美年健康股价便开启下跌模式,截至4月9日已跌至11.98元/股,这便是大起大落。

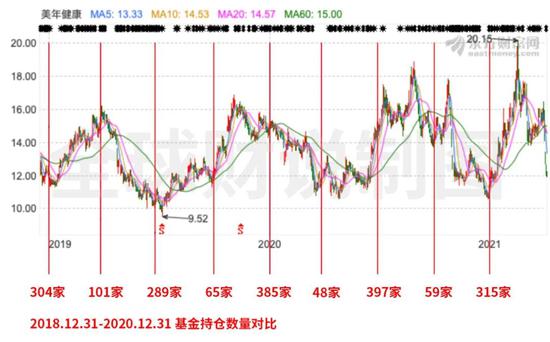

经过研究《全球财说》发现,美年健康的股价波动,最主要还是受机构炒作影响。

从股价走势图可以看出,2019年至今美年健康股价先后经历4波大起大落,而这一波三折的股价波动,基本都与机构抱团炒作有一定关系。

从上图可以看出,基本上每段股价波动,均是由基金及机构抱团高抛低吸所致,至2020年末共有315家基金持股,持股市值高达122.69亿元。

其中,持股最多的便是红透半边天的易方达明星基金经理张坤,同时兴全基金的董承非、谢治宇也是美年健康的忠实拥趸。

如果说美年健康业绩上修与股价飙涨相遇仅是巧合,那若是业绩不见起色、扣非净利持续亏损、商誉隐患无法根除,美年健康会不会被机构“抛弃”?看此股价走势,如若真被“抛弃”,结果可想而知。

美年健康公告称,计划分别于4月13日、30日披露2020年年报及2021年一季报。与此同时,4月份各基金也将披露一季报。

对于美年健康更深层问题及股价后续走势,《全球财说》将持续关注。

扫二维码,3分钟极速开户>>