上节课,我们教了大家三招来挑选优质债基,包括基金产品本身的业绩怎么看,对基金公司和固收团队如何去筛选等内容。当时讲的筛选方法,主要是针对纯债基金、二级债基和偏债混合基金等。

其实,基金大家族中,还有一类特殊的基金——可转债基金,兼具股性和债性,可攻可守。

根据同花顺iFind的数据,2018年之前成立的可转债基金,2018-2020,累计平均收益为26.07%,同时2018年平均年度亏损在7%以内。

不过,相比普通债基,可转债基金波动更大,并不好选择。今天,小欧为就大家讲讲,什么是可转债,普通人应该如何找到适合自己的可转债基金。

什么是可转债?

在讲解可转债基金之前,我们先来了解下可转债。

可转债全称是“可转换公司债券”,是指由上市公司发行,在一定条件下可以转换成该公司股票的债券,本质就是个借条,上市公司用它向你借钱,发行时的面值为100元,期限一般在5年左右。

它的特殊之处在于债券发行6个月后,投资者能够按照约定的价格,把借条(可转债)转换为该上市公司的股票,从债主变为股东。

可转债兼具股性和债性,具备能攻善守的特点。如果股市行情好,可转债跟随正股价格水涨船高,涨幅不逊于正股,体现较强的进攻性。而如果股市行情不佳,可转债有还本付息的债性,有一定的防御力。

可转债的收益来源主要有两个:

首先,作为一张债券,可转债拥有约定利率。

发债公司为了达到低成本借贷,可转债的约定利率比一般的债券低,通常在年利率1%-2%这个范围内。

可能就有人说了,那么低的收益,怎么会有人去投资?那就要说下可转债的第二个收益来源了。

为了让这样一张低息借据具有吸引力,可转债具有可转换成股权的特性,在约定利率的同时,也约定了转股价。

到了转股期,可以以约定的转股价转换成上市公司的股份。试想一下,要是公司股价涨到了12块,而约定的转股价是10块。那可转债持有人立马转股,相当于以10块买到了价值12块的股票。

实际操作中,更多的时候是因为正股价格上涨,相应的可转债价格也会跟着上涨,持有者可以在二级市场直接卖出可转债获利。

当然,如果正股表现不佳,可转债也会有亏损的可能性。

可转债的品种一般分为三类:

可交换债券:可以转换为除发行公司之外的其他公司的股票

可转换优先股:可以转换为普通股的优先股

强制转换证券:一种短期证券,通常收益率很高,在到期日根据当日的股票价格被强制转换为公司股票。

可转债基金

想购买可转债股票,通常有4种途径:

申购,也就是我们说的打新。可转债的申购为信用申购,也就是说不需要预缴申购资金,股票空仓也可以参与打新。

可转债配售,类似于股票增发配股。

在二级市场买入。

通过可转债基金购买。

但对于普通投资者来说,小欧建议还是通过可转债基金参与到可转债行情中。

一方面,我们自己打新,中签率并不高,而且不一定能把握好卖出时机;另一方面,理解可转债的转股价格、强制赎回这些概念比较困难,操作时也要耗费较多精力。

通过可转债基金,将选择标的、择时、分散配置和进行交易的难题交给专业的基金经理来负责。

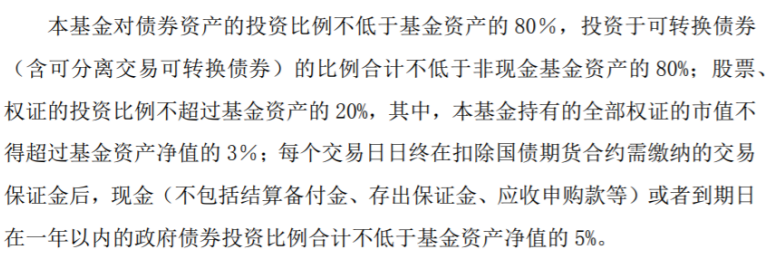

这里解释下,可转债基金是一类特殊基金产品,投资于可转换债券的比例较高,一般在80%以上,高于债券型基金通常持有的可转换债券比例。

而相较于普通的股票型基金,可转债基金有两个特征:

一是股票基金单只个股上限为10%,可转债基金单只转债不受此限制;二是转债基金可以上杠杆,因此,一些激进的转债基金的进攻性并不逊于偏股型基金。当然,风险也是相应提高了。

下面,我们来讲讲可转债基金该如何筛选。

帮你筛选可转债基金

从产品角度来说,主要有三大要点。

首先是风险偏好的匹配,我们要看下可转债基金的持仓风格。我们可以通过转债持仓的集中程度、杠杆比例、股票持仓(蓝筹白马还是成长小盘)来判断该转债的激进程度。

大家可以查看基金的《招募说明书》,从目录里找到“基金投资”——“投资范围”这一项(可以用ctrl+F更高效的搜索),先了解可转债的投资比例。

然后再查阅基金的季度报告,搜索“投资组合报告”,了解基金持仓以及各类资产的配置比例。

第二点还是看业绩表现,主要观察可转债基金在长短期、牛熊市中的业绩表现。

优秀的可转债基金需要具备较强的行情适应性,牛市中股性强,甚至可以和股票投资收益一较高下。在震荡下行的市场中债性强,回撤有限,更抗跌,比股票型基金波动要小。

最后是基金费率的比较,申购费、赎回费差别不大,申购费大多不超过0.8%,赎回费的话,7天以内一般都是1.5%。建议大家长期持有。

可转债基金的管理费率跨度较大,多数在0.7%-1%, 这个也要结合基金的杠杆率和股票持仓比例来综合比较。

除了产品本身,我们还要对基金经理和投研团队进行筛选。

尽量选择从业超3年、长期业绩优秀的基金经理,关注基金经理的操作风格,从持仓集中度、分布的行业、偏向成长还是价值、基金换手率等角度,选出和自己风险偏好相一致的,

因为可转债基金多数是主动管理型基金,投资范围涵盖股票和可转债等多类资产,想获取超额收益,对基金经理管理能力、基金公司投研实力要求很高。所以在买可转债时,最好选择投研实力强劲,股票和债券类产品都有出色业绩的基金公司。

可转债基金的风险

可转债基金虽然是一种债基,但并不代表风险就很低,正股股价的波动也会影响到可转债价格,进而影响可转债基金的净值。

我们可以通过三个因素来判断可转债基金的风险:

首先在基金持仓中,看股票持仓比例和可转债持仓比例。股票持仓比例一般是在20%以内;可转债持仓比例范围较大,80%到110%都有。

然后我们要关注杠杆率,计算方式如下:

(股票市值+可转债市值)/ 基金净资产。

可转债基金的杠杆率大多在80%-110%,杠杆率越低,相对风险也较低。风险偏好低的,可以选择杠杆率和股票持仓比例较低的基金。

除了市场行情因素以外,可转债基金选取的投资标的公司也存在退市、违规风险,所以它也不是一个保本性质的债基。

在2018熊市时,可转债基金业绩表现不佳,平均收益为-6.16%,而2019、2020业绩较好,年度平均收益依次为18.36%、13.91% 。

也就是说适合买可转债基金的时间为“股债双牛”或“股牛债熊”,所以当股票市场较好的时候,可转债基金获取收益的可能性更大,也更适合大家投资。

今天就和大家分享到这了,希望能帮助大家更好的了解可转债以及可转债基金,下节课,我们会为大家详细介绍债基的风险等级区别。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。