来源:上银基金管理有限公司

主讲人介绍:

陈博

上银基金基金经理

5年投研经验,其中4年研究经验,1年投资经验。毕业于美国乔治华盛顿大学统计学专业,擅长利用数据分析发掘企业核心竞争力,提炼商业模式核心逻辑,计算企业内在价值,从而精选个股。

陈博于2016年加入上银基金,历任上银基金研究员、基金经理助理等职务,2020年2月起担任基金经理。先后任上银鑫达灵活配置混合型证券投资基金、上银未来生活灵活配置混合型证券投资基金的基金经理。

一、上周市场回顾

经过上周交易,我们仍然坚持目前股票市场是有投资机会、可以有所作为的观点。

为什么这样说?我们以3月15日(上周一)为例,整个上证指数跌1%,沪深300跌2%,创业板甚至跌了4%,但据我统计,当天其实有1800只股票是上涨的,占目前A股4000多只股票的近一半。而这些上涨的个股充分体现了我们之前提到的2021年投资核心要义——尊重常识,回归常态。

二、消费板块值得期待

上周我们提到接下来市场会关注一季报表现,而在一季报中,部分可选消费品景气度会比较好,这个观点在上周统计局公布的社零数据中已得到印证。

2021年1-2月份,我们国内可选消费品的零售额同比2020年增长超过40%以上,而必选消费如粮食、食品类同比增长大约11%,从中我们可以看到:可选消费品整体需求复苏非常明显,其中有几个重点板块增长突出:

一是家具板块,今年1-2月份家具板块同比2020年增长58.7%,比2019年增长了5.5%,这说明家具板块近两个月的景气度已经恢复到比常态化年份更好水平。上周我有提到,今年的一季报不仅要看和去年的同比情况,更需要和2019年常态化年份对比。从近期市场表现看,家具板块内估值20倍左右的企业,表现是比较好的。

第二个比较超预期的是金银珠宝,今年1-2月份,金银珠宝社零数据同比2020年增长98.7%,同比2019年增长了17%,是非常好的表现,今年珠宝的需求甚至超过了正常年份。增长背后的原因也很容易想到,去年由于疫情,许多情侣推迟婚礼、走亲访友减少,随着疫情好转,就在今年呈现出井喷的现象,对应到资本市场,如果这类优质公司估值处于合理位置,就有结构性的机会。

除了这两个板块,还有几个比较重要的可选消费品也值得关注。比如化妆品和汽车,较2019年同比分别增长了20%及11%,景气度均超过正常年份,因此,我们可以从中发掘一些真正优质的企业。这些板块不似千亿市值白马股那般耳熟能详,我们需要在对财务、管理层深入了解的基础上才能选出优质企业,这类细分行业的公司研究难度相对较高,建议各位读者可以把投研这项专业工作交给基金公司来做。

三、大宗商品暴涨的影响?

上周大家很关注的一个问题是:大宗商品近期暴涨,会不会侵蚀许多企业今年的利润?比如,铜近期涨了54%,铝涨了36%,化工品MDI甚至涨了120%,这些都是制造业的主要原材料,那么制造企业今年利润情况会否不佳?

我认为,今年企业获取利润的核心是能否向下游提价、向下游传导原材料压力,从这一点出发,我会更看好2C端消费品企业的传导能力。比如,根据我的数据收集发现,近期提价的基本上都是2C端消费品。例如:空调的出厂价提了5-15%,洗衣机提了5-15%,冰箱提价10-15%,这些产品里铜和铝占比较高,而它们也顺利向下游经销商或终端消费者提价、传导了铜和铝的涨价压力。再比如沙发和床垫,它的原材料海绵近期涨了很多,但我看到一些床垫企业通过涨价5-10%,顺利将压力传导到下游。另外,我们装修用到的防水材料,近期也提价5-10%左右对冲沥青的涨价压力,这类2C消费品提价都比较顺利。但有一些行业的传导路径就不那么顺畅了,这些行业下游大多数是2B类,例如近期调研一些中等规模印刷电路板PCB厂商,铜占原材料比例较大,近期涨幅较大,但对应的下游是比较强势的通信、汽车企业,要想对企业客户提价是比较难的。可如果不提价,利润被原材料吞噬且这些大客户往往还有账期拖欠,最终有可能导致一些中小规模的PCB企业现金流断裂关停。这样一对比,他们的压力相对家电、建材家居企业大很多。

因此,原材料涨价的风险是客观存在的,对各行各业都会产生影响,我们的应对方案是找到拥有议价权,能够向下游传导压力的企业,建议大家更多关注2C端消费品类的企业。

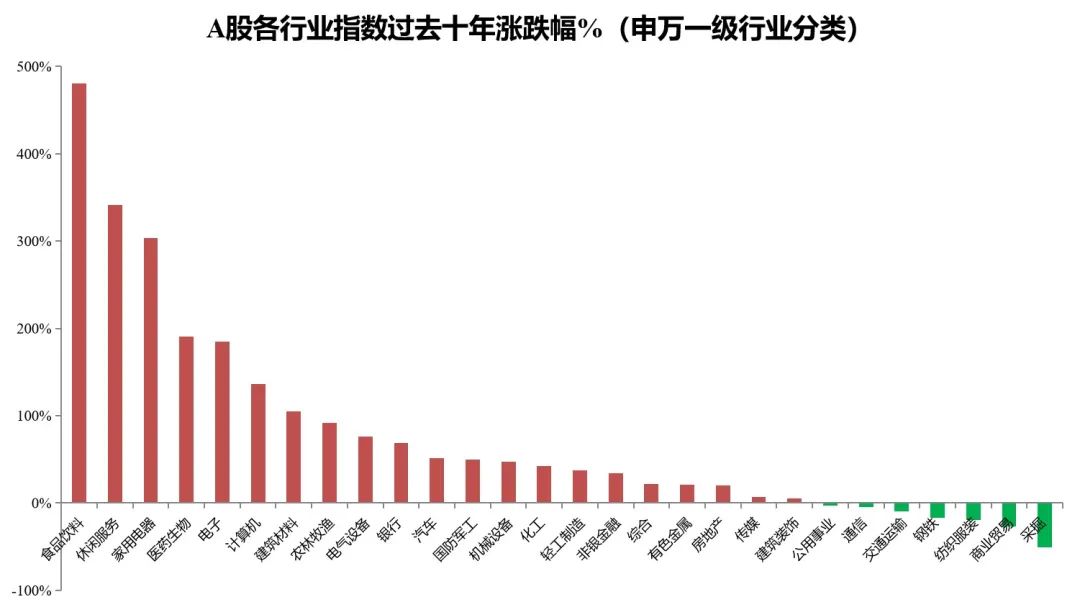

四、每周一图:A股10年各行业涨幅

过去十年间涨幅第一的是食品饮料指数,涨幅达到了480%,比其他板块高出很多。为什么它的涨幅大?原因是食品饮料都能享受溢价,人们对吃得健康、安全、品质好越来越关心。比如,我们外地出差口渴买一瓶水,全国知名品牌与当地生产的水放一起,都卖两块钱一瓶,我们潜意识里会买哪瓶水?我相信大概率还是会选择全国知名品牌,因为这个品牌已经深入人心,但实际上,两瓶水本身并不会有特别大的区别,这就是品牌效应对消费者潜意识的影响。特别是对吃进嘴里的东西,我们本能会挑剔,味觉是忠诚度很高的感官,一旦喜欢上某个品牌几乎很难改变。

我们国内的食品饮料指数比较特殊,约50%以上的权重是白酒企业。我们可以简单地把白酒生意模式理解为一种高频消费的奢侈品,这样的生意模式使得在过去几年间白酒行业指数涨幅很大,企业盈利一直以来比较好,高端酒的毛利率可以高达80%甚至90%。

特别提示各位读者,上图排名第二的休闲服务涨幅341%,其中免税板块占比超过50%,去年我们看到免税表现较好,如果剔除免税板块,并不会产生如此高的涨幅。

排名第三的家用电器过去十年间涨幅303%,排名第四的医药涨幅190%,排名第五的电子涨幅185%。我们可以发现过去十年涨幅前五的行业基本都是与2C相关的消费品,比如家电主要是空调、小家电或者抽油烟机等日常高频使用的电器,医药最终是卖给患者使用的,因此也可以理解为一种消费品,排名第五的电子过去十年中表现好的实际上是其中的消费电子,比如手机耳机相关的公司,也具有消费属性。通过上图,我们可以得出这样的结论,做投资时多关注一些消费赛道的企业,这些企业的品牌、用户粘性是很宽的护城河,也是一个比较好的长期投资方向。

风险提示:基金有风险,投资需谨慎。本材料中的信息或所表达的意见仅供参考,并不构成任何投资建议。投资人购买基金时应详细阅读基金的基金合同和招募说明书等法律文件,充分考虑自身状况选择与自身风险承受能力相匹配的产品。本公司作为基金管理人承诺恪尽职守、诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金产品存在收益波动风险。我国基金运作时间较短,不能反映股市发展的所有阶段。