来源:南方基金

最近股市震荡、风格变换,很多投资者的账户出现了浮亏,心态不免也有些急躁。其实,我们常说:风险和收益一体两面,在持有主动权益基金的同时,就需要做好忍受净值中途回撤的准备。

那到底需要忍受多大程度的回撤呢?

面对最大回撤,我们应该以怎样的心态来面对?

今天我们便来聊聊这个话题。

上证指数的最大回撤情况

最大回撤,是基金投资中的一个重要风险指标,主要指的是某一周期内基金产品收益率下降幅度的最大值。通俗点说,就是某基金历史某段时间内产生的最大亏损值。

那持有权益类基金,到底需要忍受多大的回撤呢?关于这点我们不妨通过历史数据来研究下历史规律。

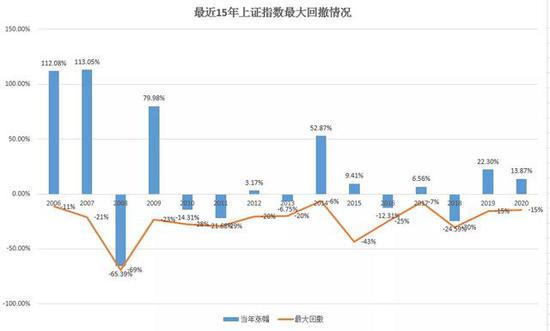

我们统计了2006年到2020年的15年间,上证指数每年度的收盘价最大回撤幅度。

数据来源:wind 统计区间为2006年-2020年

从图表我们可以发现只有2014和2017年上证指数的自然年最大回撤在10%以内,其它13年指数的最大回撤均超过10%,更有11年指数的最大回撤均超过15%。

即便是2006与2007年、2015年的牛市行情中,也都出现过上涨途中上证指数突然回调10%左右的情况。比如众所周知的2007年大牛市,上证指数在获得113.05%的单年度涨幅同时,当年最大回撤也达到了-21.16%。

还有2019年、2020年连续两年的结构性牛市途中,上证指数的最大回撤也分别达到了-15.35%、-14.62%。

权益类基金的最大回撤

了解完上证综指的最大回撤数据,我们再来看看权益类基金的最大回撤情况。

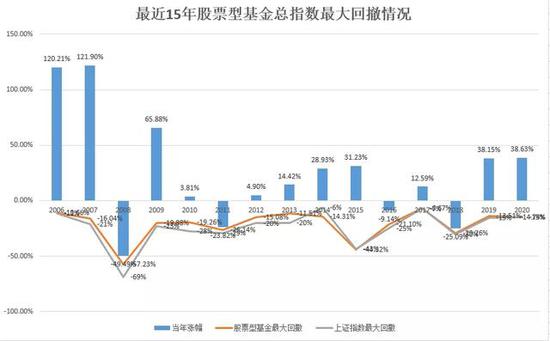

这里我们以股票型基金总指数(885012.WI)最近15年的最大回撤数据来举例分析下。横向来看,相对于上证综指,股票型基金总指数绝大部分时间内的最大回撤小于上证指数,这也可以看出基金的回撤控制整体上比指数要好。

但是从纵向角度来看,股票型基金总指数的最大回撤并不小。

数据显示,2006年至2020年间,只有2017年的年度最大回撤控制在10%以内,其他14年的最大回撤均超过10%。即便在2007年大牛市中,股票型基金总指数在获得121.90%的单年度涨幅同时,当年最大回撤也达到了-16.04%。

同样,在2019年、2020年连续两年的结构性牛市中,股票型基金总指数虽然年度涨幅均超过38%,但最大回撤也都超过了-13%。

数据来源:wind 统计区间为2006年-2020年

最大回撤

给投资带来怎样的启示?

总结来说,回撤是投资中的常态,尤其是权益类基金在持有过程中一般需要忍受至少-10%的最大回撤。

同时我们也可以看出,相对于上证指数来说权益类基金的最大回撤值仍是比较低的,这也显示了基金经理在一定程度上可以抵御市场的系统性风险。

这也给我们基金投资带来了启示:那就是相信基金经理精选个股的投研能力和风险把控的管理能力,相信他们可以通过深度研究带领我们在长期投资中取得胜利。

近期很多出色的权益基金,虽然看起来回撤幅度并不小,但是拉长基金净值曲线来看其实并没有我们想象中的那么糟糕。

正如一句话所说:

‘最美不是生如夏花,而是在时间长河中波澜不惊。’

其次,正确认识风险和收益间的关系,高收益意味着高风险。我们都知道,股票型基金的风险等级较高,这也导致它的最大回撤率不会低。因此,在基金投资过程中我们需要根据自己的风险承受能力做好忍受净值波动的心理预设,同时立志于长期投资,选择适配产品。

最后,培养逆市思维,那些长期看好的优质资产在面临回调时或许是加仓定投的好机会。

巴菲特有句经典名言,叫做“别人贪婪时我恐惧,别人恐惧时我贪婪”,其实这句话很好地阐述了什么是逆向投资思维。在基金投资过程中,不可能是一马平川式的坦途,而是会荆棘满地、路途崎岖。很多人在股市震荡、基金回调时很容易放弃甚至失去长期持有的勇气,其实这时我们不妨多一点等待与平常心。

风险提示:

文中观点仅供参考,不构成投资建议

基金有风险,投资需谨慎

请根据风险承受能力选择适配产品。