竞争力不强,议价能力弱,盈利稳定但利润依赖政府补贴:深科达,普通制造业的沧桑背影 | 独立评级

来源:市值风云

“

整体来说,深科达是一家还处在成长期,日子还过得比较苦的制造业企业。

”

深科达主要从事平板显示器件生产设备的研发、生产和销售,公司成立于2004年,2014-2018年在股转系统挂牌(831314.OC),2021年1月27日通过了证监会科创板IPO注册申请。

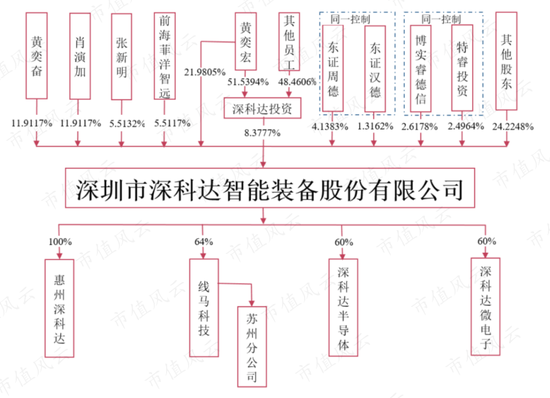

黄奕宏为深科达的第一大股东及实控人,黄奕宏的哥哥黄奕奋和黄奕宏的姐夫肖演加为实控人的一致行动人,三人合计控制公司54.18%的股份。

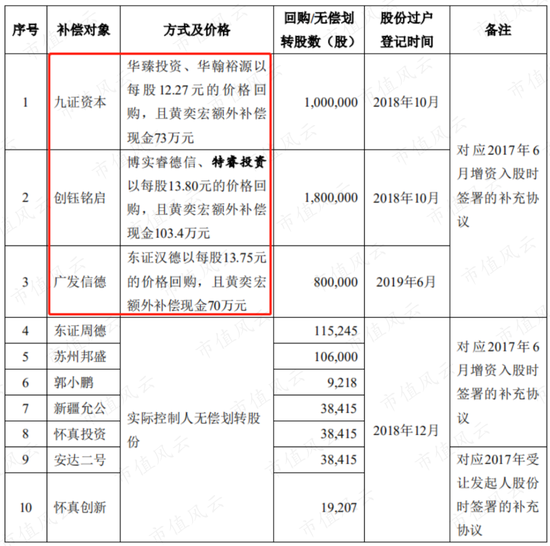

值得一提的是,公司在股转系统挂牌期间,实控人黄奕宏在协议转让股份和非公开发行股票的同时,曾签署业绩对赌协议。后由于2017年公司业绩未达标,实控人以指定第三人回购或无偿划转股份的方式履行了对赌义务。

其中九证资本、创钰铭启和广发信德三家机构退出,华臻投资和华翰裕源、博实睿德信和特睿投资、以及东证汉德五家机构接盘了对应的股份,同时又与实控人签署了业绩对赌协议。

那么到底是当时的投资方太刁钻,还是深科达的公司质地一般般,才导致公司的股票转让都要签署对赌协议呢?

要知道我们市值风云的股份可是都不够投资人分的,更别提什么对赌协议了。

下面我们就来看看深科达的质地到底如何。

一、产品竞争力不强

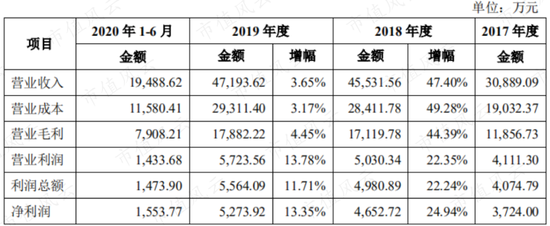

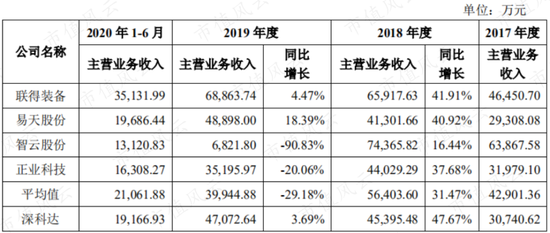

2017年、2018年、2019年和2020年上半年(下称报告期),深科达分别实现营收3.09亿、4.55亿、4.72亿和1.95亿,分别实现净利润0.37亿、0.47亿、0.53亿和0.16亿,近三年CAGR分别为24%和20%,增速还不错。

但2019年公司营收和净利润增速分别为3.65%和13.35%,较2018年的47.40%和24.94%有明显下滑。

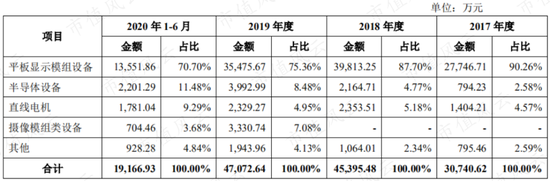

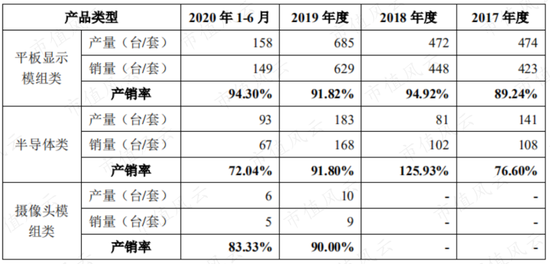

报告期内,公司产品结构不断丰富,主要产品平板显示模组设备营收占比不断下降,由90.26%下滑至70.70%,半导体设备、直线电机、摄像模组类设备的收入占比均不断增长。

2019年公司营收增速放缓主要是由于平板显示模组设备营收下滑造成的,而半导体设备营收增长较快,直线电机营收基本与2018年持平,摄像模组类设备首次实现了销售。

由于公司的半导体设备、直线电机和摄像模组类设备营收规模均较小,因此我们主要分析公司的平板显示模组设备。

报告期内,公司的平板显示模组设备分别实现营收2.77亿、3.98亿、3.55亿和1.36亿,2018年和2019年分别同比增长44%和下滑11%。

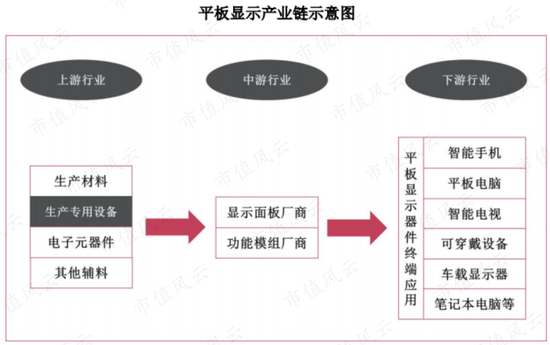

平板显示器件是智能手机、平板电脑、可穿戴电子设备等终端产品的关键组件,公司的主要产品平板显示模组设备的需求主要受下游平板显示厂商设备投资增长的影响。

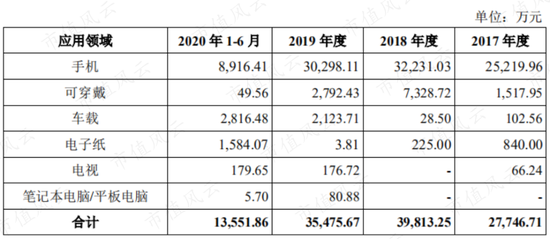

2017-19 年,公司平板显示模组类设备在手机领域的相关收入占比分别为 90.89%、80.96%、85.41%,保持在较高水平;车载显示领域的收入增长较快。其他业务领域收入波动主要系受各期大额订单承接量的变动影响。

2019年智能手机市场进入了较为饱和的状态,手机出货量较2018年有所下降,终端市场的消费状态传导到上游设备行业,使上游设备投资放缓,深科达也未能幸免,增速有所放缓。

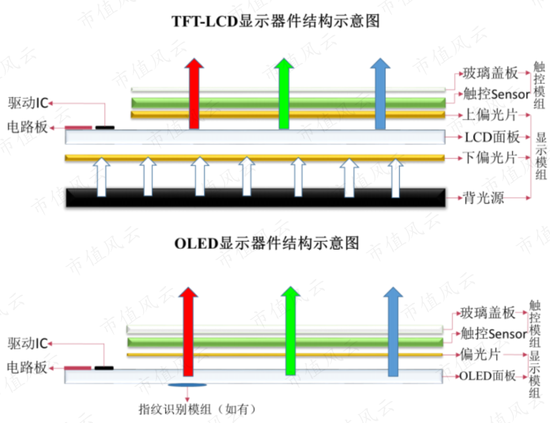

另外,平板显示行业近两年处于由TFT-LCD(薄膜晶体管液晶显示器)向OLED(有机发光二极体)的技术演进过程中。

鉴于国内OLED后段生产设备处于技术完善阶段,尚未大规模量产,客户更多在TFT-LCD的基础上进行创新,因此,客户对TFT-LCD生产设备新增采购有所减少,也导致公司营收增速有所放缓。

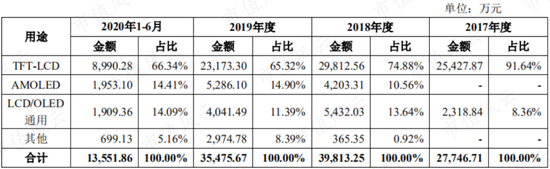

TFT-LCD和AMOLED是目前主流的平板显示技术,二者均为半导体显示技术。

其中TFT-LCD技术成熟、成本低廉,可以应用于手机至电视几乎所有应用场景,而AMOLED技术良率较低、成本较高,目前仅限于在中小尺寸高端智能移动显示终端应用,因此目前平板显示行业处于两种技术并存的局面,二者仅在不同的终端应用领域出现分化。

深科达用于AMOLED的生产设备于2018年实现销售收入,2018年、2019年和2020年上半年分别实现销售收入0.42亿、0.53亿和0.20亿,占公司平板显示模组类设备的比例分别为10.56%、14.90%和14.41%,收入和占比均有所提升,但仍较低。

2018年公司AMOLED设备销售额占中国市场投资额的比例约0.1%,占比也较低。

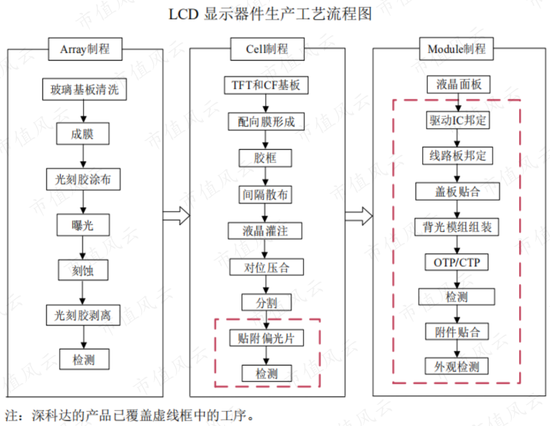

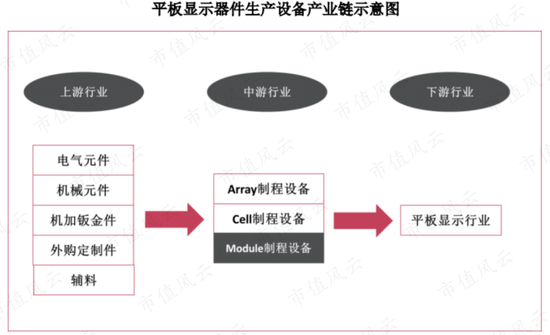

平板显示器件的生产过程主要分为三大制程:阵列(Array)、成盒(Cell)以及模组组装(Module Assembly)。

此外,其生产过程也可分为前段制程和后段制程:前段制程一般包含Array制程和Cell制程中的面板分割之前的制程,后段制程一般包含Cell制程中面板分割之后的制程和Module制程。

以TFT-LCD显示器件的生产为例,前段制程用于生产液晶面板,后段制程主要用于将液晶面板分割以及将分割后的液晶面板、偏光片、驱动芯片、柔性电路板、背光源、触控感应层、玻璃盖板、指纹识别模组等部件组装为平板显示器件。

我国平板显示器件生产设备行业起步较晚,初期基本全部依赖进口。

但我国平板显示行业投资规模较大、投资速度较快,我国面板产能持续快速增长,已经完成超越并实现了全球第一的目标,带动我国平板显示设备的国产化率也稳步提升,但和国际一流大厂相比依然存在一定的差距。

平板显示器件新增产线投资具有前段制程设备单次投资额占比大而后段制程设备单次投资额占比小的特点,其中后段制程设备投资占比15%-30%,市场规模相对较小。

根据CINNO Research数据,整个平板显示产业设备可以分为17大类,其中设备投资占比前三的分别为蒸镀类设备、曝光机和沉积设备,这几类设备长期被国外巨头垄断。

目前国产设备突破依然局限在后段制程自动化组装设备、检测设备等领域,近三年(2017-2019年),模组组装设备和模组检测设备国产化提升较为迅速,分别达到20%和50%。

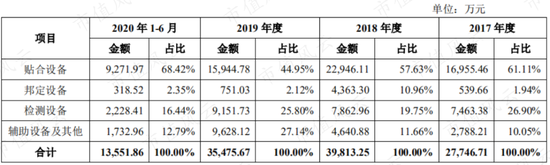

深科达主要产品为贴合设备、邦定设备和检测设备等后段制程设备,目前并无生产前段制程设备的相关计划及技术储备,2020年上半年公司后段制程设备销售收入占公司营业收入的比例为69.54%。

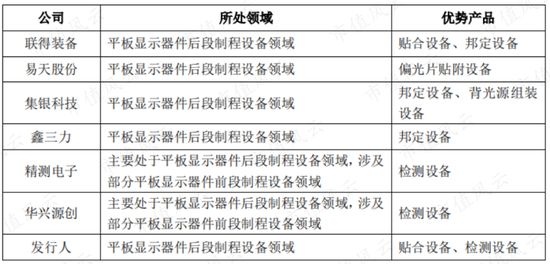

目前,国内平板显示器件后段制程设备领域,市场的竞争企业较多,市场集中度不高,主要企业大多在不同的细分领域具备各自的优势产品,体现出错位竞争的特点。

深科达的营收规模及增速与其他可比公司不存在明显差异。

综上,我们可以得出,深科达的平板显示模组类设备主要为后端制程设备,在平板显示器件新增产线投资额中占比较低,在15%-30%,而且公司的营收规模与可比公司相比没有明显优势。

目前深科达拥有主流的TFT-LCD和AMOLED平板显示技术,但较为先进的AMOLED技术营收占比较低,因此公司的整体竞争力并不突出。

二、盈利能力稳定,但利润依赖政府补助

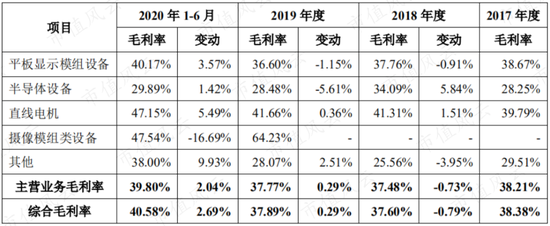

报告期内,公司的毛利率分别为38.38%、37.60%、37.89%和40.58%,同期主要产品平板显示模组设备毛利率分别为38.67%、37.76%、36.60%和40.17%,均比较稳定。

公司的主要产品为大型专用设备,定制化程度高,主要采用直销模式,且产品销售单价存在一定波动。

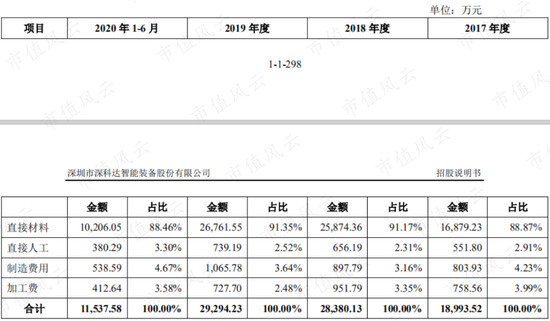

公司的核心环节在于研发和设计,生产环节主要涉及设备装配和调试。

因此公司的主营业务成本中直接材料的占比较高,在90%左右,直接人工、制造费用和加工费的占比相对较低,其中加工费由外协加工和生产环节的劳务外包构成。

公司采购的原材料主要分为PLC、伺服、工控机、相机等标准通用件和同步轮、输送线、治具等非标定制件两大原材料类。

2017-19年公司的直接材料占比由88.87%提升至91.35%,主要是由于公司在产能紧张时将部分机加工结构件由自产转为外购,以及通过OEM方式采购定制件功能模块造成的。

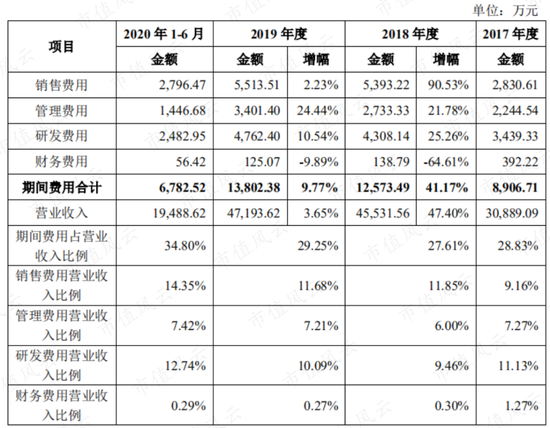

报告期内,公司的期间费用率分别为28.83%、27.61%、29.25%和34.80%,较为稳定,其中2020年上半年有所升高,主要是由于公司的营收季节性特征明显,四季度营收占比较高所致。

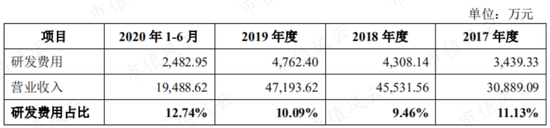

公司的期间费用中,研发费用率维持在较高水平,报告期内分别为11.13%、9.46%、10.09%和12.74%。

截至招股书签署日,公司拥有已授权专利217项(其中发明专利7项,实用新型专利207项,外观专利3项),软件著作权35项。

但公司7项发明专利均存在被宣告无效的风险。2020年9月8日及12月16日,公司7项发明专利先后收到国家专利复审部出具的《无效宣告请求受理通知书》,7项发明专利均被提出无效宣告请求。

2020年12月23日,公司的上述7项发明专利被提出的无效宣告请求均已申请撤回,启动的审查程序也将终止,但公司的专利权仍存在被宣告无效的可能。

报告期内,公司的财务费用金额较小,财务费用率较低,分别为1.27%、0.30%、0.27%和0.29%。

同期,公司的资产负债率分别为39%、44%、44%和42%,截至2020年6月末,公司的有息负债仅有短期借款0.48亿,利息保障倍数为21,公司的偿债压力较小。

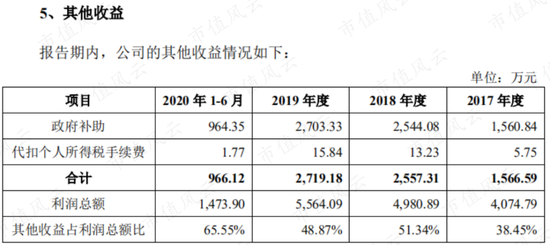

报告期内,公司的主营业务利润率分别为8.72%、9.26%、8.17%和5.44%,净利率分别为12.06%、10.22%、11.18%和7.97%,净利率高于主营业务利润率主要是由其他收益中的政府补助造成的。

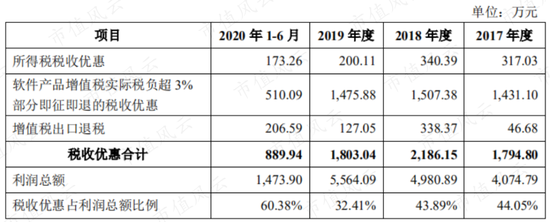

政府补助中占比较大的为公司软件产品增值税即征即退的税收优惠,报告期内,公司享受的税收优惠总额占当期利润总额的比例分别为44.05%、43.89%、32.41%和60.38%,占比较高,有一定的税收政策风险。

三、回款能力较差

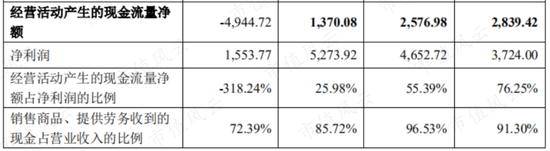

报告期内,公司经营活动产生的现金流量净额分别为0.28亿、0.26亿、0.14亿和-0.49亿,净现比分别为0.76、0.55、0.26和-3.18,均呈逐年降低的趋势,2020年上半年为负数。

报告期内,公司对已贴现且尚未到期的银行承兑票据不终止确认,公司贴现取得的款项作为票据质押借款核算,并体现在筹资活动现金流中。

2017-19年,此类贴现收到款项分别为0万元、389万和1685万,将该金额还原至销售商品、提供劳务收到的现金,则经营活动产生的现金流量净额分别为0.28亿、0.30亿和0.31亿,呈逐年上升趋势。

同理,2017-19年经调整的净现比分别为0.76、0.64、0.58,仍呈下降趋势;而且,报告期内公司的收现比分别为0.91、0.97、0.86和0.72,均小于1,可以得出,公司的现金流状况较为一般。

报告期内,公司未进行现金分红。

公司的获现能力一般,主要与公司的赊销模式有关。

公司客户主要为大型知名平板显示器件厂商或上市公司,报告期内公司的主要客户包括天马微电子、华为、京东方、维信诺、蓝思科技、欧菲光等境内外知名企业,公司的议价能力相对较弱。

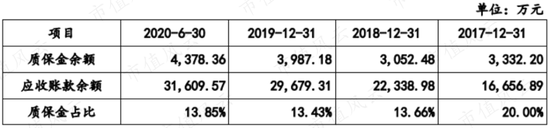

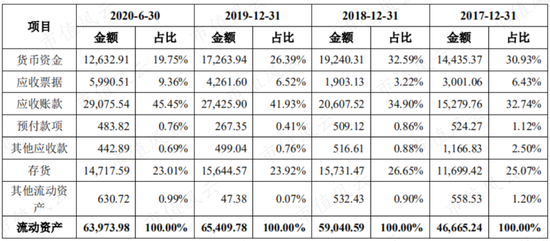

报告期各期末,公司的应收账款余额分别为1.67亿、2.23亿、2.97亿和3.16亿,占各期营业收入的比重分别为54%、49%、63%和162%,占比较大,主要是由于公司第四季度收入占比较大,而第四季度较多货款尚在信用期内导致。

除此之外,公司主要客户通常要求10%的设备尾款在质保期届满后支付,报告期内公司应收账款中质保金占比分别为20%、14%、13%和14%。

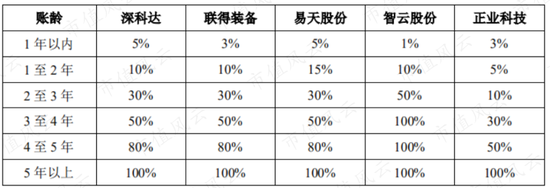

报告期内,公司的坏账计提政策较为谨慎,与可比公司差异较小。

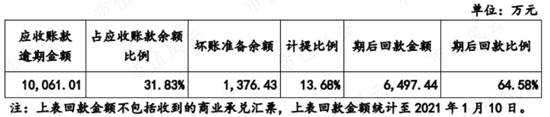

截至2020年6月末,公司应收账款逾期金额为1.06亿,占应收账款余额的比例为31.83%,坏账计提比例为13.68%,期后回款比例为64.58%,回款较慢。

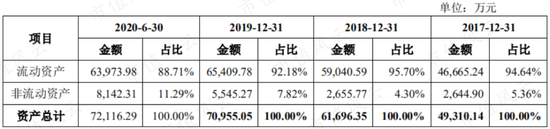

资产结构方面,报告期内公司的流动资产占总资产的比例较高,达90%左右。

由于公司生产环节主要涉及设备装配和调试,不需要大量的机器设备,加上公司目前经营场所主要为租赁取得,导致公司非流动资产金额较小。

流动资产中,除应收账款占比较高外,存货规模也较大,占比较高。

由于公司产品主要是非标准化定制设备,日常生产中有一定的标准通用件和非标定制件储备,设备完成生产并交机后需要经过客户现场安装调试等环节,设备经客户验收合格后才最终确认收入,因此公司存货规模相对较大。

四、募投项目扩产能

此次IPO,公司将募集资金3.49亿,其中2.58亿将用于平板显示器件自动化专业设备生产建设项目,0.41亿用于研发中心建设项目,0.50亿用于补充流动资金。

其中平板显示器件自动化专业设备生产建设项目,主要用于扩建产能,研发项目主要用于柔性OLED显示贴合设备的研发以及大尺寸显示贴合设备的研发。

报告期内,公司的主要产品平板显示模组类设备产量分别为423、448、629和149台/套,逐年上升,产销量分别为89%、95%、92%和94%,产销量较高。

而且,报告期内,公司的产能较为紧张,部分机加工结构件由自产转为外购,定制件功能模块主要采用OEM方式采购,导致公司主营业务成本中加工费金额较大。

因此扩建产能项目将通过建设生产车间,新增CNC数控机床、铣床、磨床等加工设备,增强公司钣金件、机加工件等自主生产能力,降低生产成本,提升规模效应,同时提高公司的产品交付能力。

但公司募投项目建成后,将新增固定资产原值2.78亿,较2020年6月末固定资产原值0.25亿将大幅增加,折旧金额较大将存在侵蚀公司利润的风险。

结语

深科达的主要产品为平板显示模组设备,报告期内受智能手机、平板电脑、可穿戴电子设备等终端产品需求下滑的影响,公司营收增速有所放缓。

平板显示器件生产线分为前端制程设备和后端制程设备,前端制程设备投资占比较高,主要被国外巨头占据,深科达的平板显示模组类设备主要为后端制程设备,市场规模相对较小,而且公司的营收规模与可比公司相比没有明显优势。

目前深科达拥有主流的TFT-LCD 和 AMOLED平板显示技术,但较为先进的AMOLED技术营收占比较低,因此公司的整体竞争力并不突出。

而且由于下游客户主要为大型知名平板显示器件厂商或上市公司,议价能力较强,因此公司销售模式主要为赊销,导致回款能力较差,现金流情况一般。

公司报告期内未进行分红,募投资金主要用于研发和扩产能,以提升公司的技术水平和规模效应。

整体来说,深科达是一家还处在成长期,日子还过得比较苦的制造业企业。

这样的公司在国内不在少数,他们都在向高端制造和国产替代的方向努力着。

祝他们好运。

扫二维码,3分钟极速开户>>