卧榻之侧二股东正在鼾睡!全球第三大偏光片加工商富丽集团,被LG拿捏死死的 | 独立评级

来源:市值风云

“

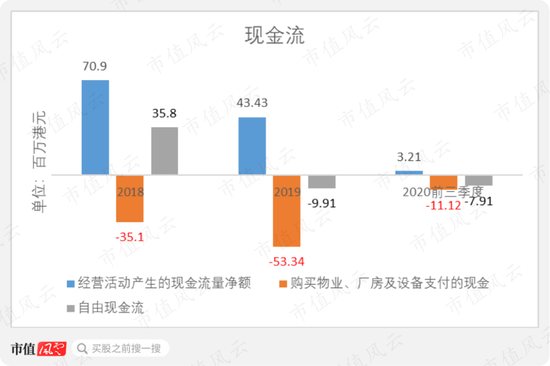

公司的现金流状况自2019年起明显恶化:2019年及2020年前三季度,公司的自由现金流分别为-991万港元及-791万港元。

”

手机产业链冗长且复杂。

从手机物料拆解来看,可分为:屏幕、盖板、芯片、内存、PCB、摄像头、电池、结构件等。

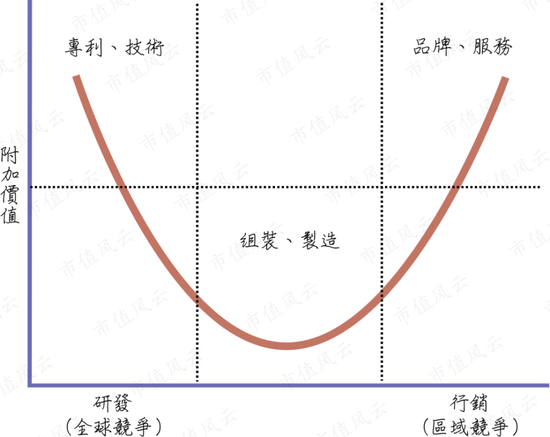

手机产业链价值分布遵循诸多行业都逃不开的“微笑曲线”:研发设计和渠道终端占据了微笑曲线的两端,而中游冗长的的手机零部件制造和装配环节,只能获得低廉的利润。

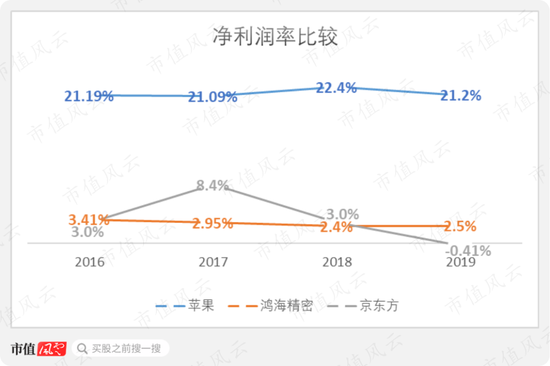

比如,苹果(AAPL.O)长期的净利润率在20%以上,而苹果主要的手机组装商鸿海精密(2317.TW)近三年的净利润率不足3%。

中国手机面板龙头京东方A(000725.SZ)2018年的净利润率为3%。

(来源:Choice金融终端)

风云君今天要说的是手机产业链上必不可少的零部件之一——偏光片。

偏光片用于智能手机、平板电脑、笔记本电脑、电视机等电子设备的液晶显示屏,它是一种化学材料制成的薄膜,紧贴在电子设备显示屏的表面。

偏光片的作用是让特定偏振的光波通过,并把其他偏振的光波阻挡在外。没有偏光片,图像就无法显示在显示屏上。

(手机经加工偏光片,来源:富丽集团招股书)

一、全球第三大偏光片加工服务商

最近,富丽集团有限公司(“富丽集团”、“公司”)向香港联交所递交了招股书。

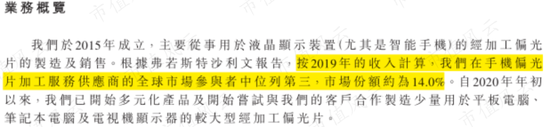

招股书显示,富丽集团成立于2015年,主要业务是制造及销售用于电子设备液晶显示屏的经加工偏光片。

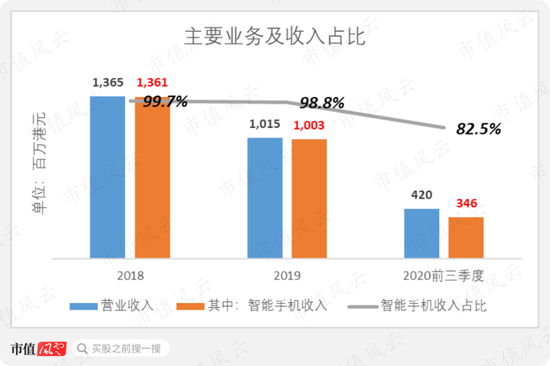

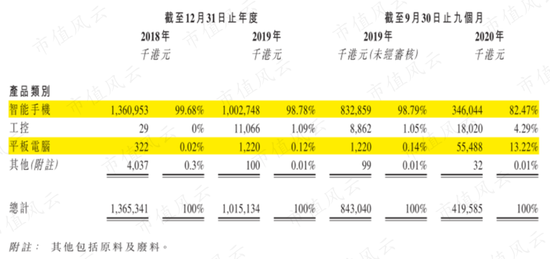

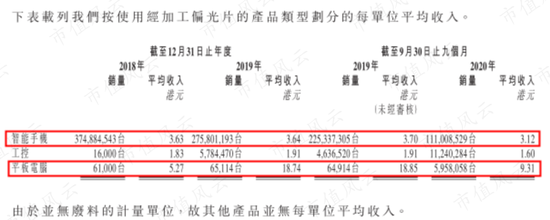

长期以来,公司绝大部分的收入来自制造及销售用于智能手机的经加工偏光片。

2019年,公司营业收入为10.2亿港元,其中智能手机业务收入为10.0亿港元,占比高达98.8%。

公司在招股书中称其为全球第三大手机偏光片加工服务供货商,按2019年收入计算的市场份额约为14%。

(来源:富丽集团招股书)

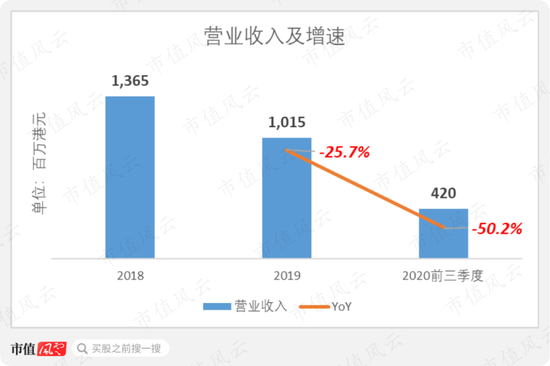

然而,公司披露的营业收入在2019年及2020年前三季度分别下滑25.7%和50.2%。

这与整个手机行业的兴衰更替密切相关:全球手机偏光片市场的需求受到手机出货量的直接推动。

招股书提供的第三方数据显示,全球智能手机出货量从2014年的11.98亿台增长至2019年的13.77亿台,期间年均复合增长率(CAGR)为2.8%。

2020年,由于全球爆发的新冠疫情打断了供应链,初步预计2020年全球智能手机出货量同比下跌10%以上。

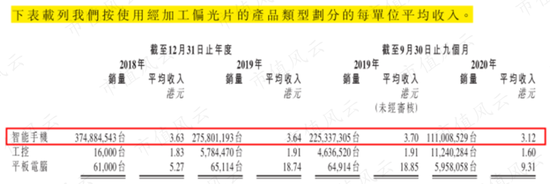

再来对比公司的偏光片销量。

2019年,公司销售的智能手机偏光片为2.76亿台,较2018年的3.75亿台下跌26.4%。

2020年前三季度,公司智能手机偏光片的销售量为1.11亿台,较去年同期的2.25亿台下跌50.7%。

足以看出,这位全球第三大龙头自2019年来的业绩表现相当拉胯。

不过,公司的困境,究竟是整个手机偏光片行业所共同面临的问题?

还是公司自身经营不善所致呢?

二、富丽集团的困境

(一)两家新供应商同时是前两大竞争对手

偏光片行业可划分为上游、中游及下游。

上游企业主要负责供应偏光片原材料及制造设备。

富丽集团的业务属于偏光片行业的中游。偏光片上游企业生产的是大尺寸的偏光片,包括偏光卷料及偏光胶片。这些大尺寸偏光片需要根据液晶显示屏的规格,裁切成不同形状及大小的较小尺寸偏光片,才能适用于液晶显示屏。

富丽集团的业务,即是向上游企业购买大尺寸偏光片,然后裁切成较小尺寸偏光片。后者称为“经加工偏光片”,然后销售给下游的智能手机制造商或智能手机组件制造商。

业务虽然看起来很简单,其实有着相当高的准入壁垒。

首先是资金和技术。目前,偏光片加工企业普遍需要斥重金从日韩购买加工设备,且加工过程需在无尘环境中进行,对车间的温度及湿度均有较高要求,否则将会影响经加工偏光片的质量。

其次,经加工偏光片的成品并非标准化,而是根据下游客户的需求定制的,比如裁切的尺寸和形状、是否打孔等,以适用于不同的液晶显示屏。因此,偏光片加工商需要与下游客户维持长期且密切的业务关系。

富丽集团所处的偏光片行业中游,即全球偏光片加工服务市场,目前高度集中。

2019年,全球前三大偏光片加工商的合计市场份额超过65%,且前两名均为日本上市企业,分别是日东电工(6988.T)和住友化学(4005.T)。

日东电工、住友化学和富丽集团占偏光片加工服务市场的份额分别为29.9%、23.7%和14.3%。

(来源:富丽集团招股书)

日东电工和住友化学均为全球知名的化工产品生产商,偏光片只是细分产品之一。

然而,这两家企业不仅涉及偏光片的中游加工环节,同时也是主要的上游供应商,生产未经裁切的大尺寸偏光片。

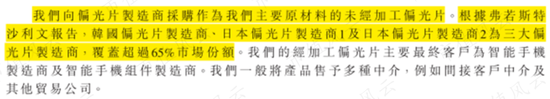

目前,日韩垄断了全球偏光片制造市场。2019年,日东电工、住友化学和韩国LG集团(003550.KS)全球三大偏光片制造商,覆盖超过65%市场份额。

(来源:富丽集团招股书)

偏光片制造是一项高精尖化学,除了这三大日韩偏光片制造商外,剩余的市场份额主要属于用于低端移动设备的偏光片。

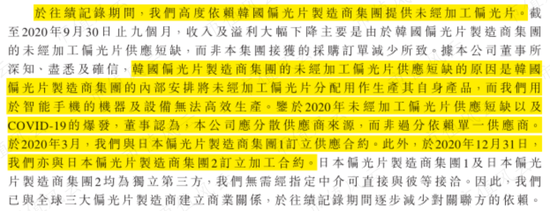

因此,公司可选择的供应来源主要局限于上述三家日韩偏光片制造商。事实上,公司在2020年以前依赖于单一供应来源韩国LG集团。

直到2020年3月和2020年12月,公司才开始与另外两家日本偏光片制造商签订供应协议。

(来源:富丽集团招股书)

也就是说,日东电工和住友化学,不仅是市场份额领先于公司的竞争对手,最近也开始成为了公司的重要供应来源。

(二)供应短缺导致产能利用率低下

由于供应来源十分局限,造成了像富丽集团这类的中游加工商,在生产方面显得“受制于人”。

比如,公司过去长期依赖于韩国供应来源LG集团。而LG集团本身也有自己的智能手机业务,其可在生产大尺寸偏光片后继续进行内部加工,并用于自己的产品。

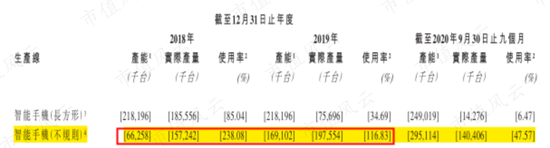

2018-2019年,公司的主要生产线“智能手机(长方形)”在产能不变的情况下,产能利用率(实际产量/产能)从85.0%大幅下降至35.7%,原因正是LG集团减少了对公司的供应。

即使公司自2020年起增加了2名日本供应商,但由于突发的新冠疫情对供应链的冲击,2020年前三季度主要产品线的产能利用率骤降至6.5%。

总的来说,供应来源局限、上游供给不足,是导致公司近两年产能利用率日益低下、收入严重下滑的原因。

同时,像富丽集团这类不具备大尺寸偏光片制造能力,只从事加工环节的中游企业,能获得的利润率相当微薄,其利润主要来自经加工偏光片的售价与采购大尺寸偏光片的成本之间的差价。

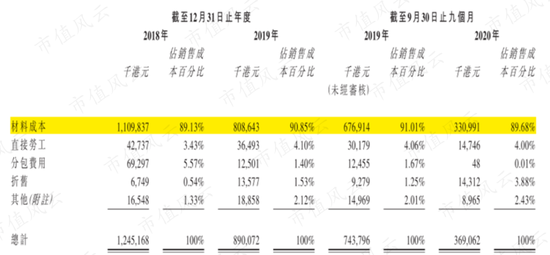

采购大尺寸偏光片的成本占公司生产成本的绝大部分,长期在90%左右。

(来源:富丽集团招股书)

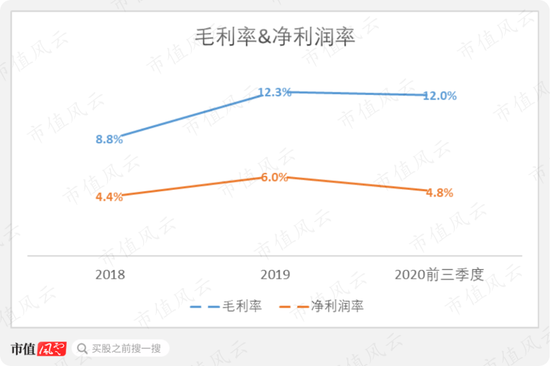

2019年及2020年三季度,公司的毛利率分别为12.3%和12.0%,净利润率则分别为6.0%和4.8%。

日东电工的整体净利润率近年来下滑严重,2018年和2019年分别为8.3%和6.4%,仍较公司同期分别高出3.9个和0.4个百分点。

(三)产品多元化或对收入增长帮助不大

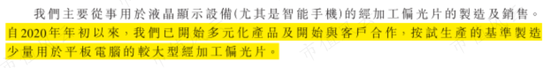

公司在招股书中披露,自2020年起,开始尝试产品多元化。

即公司开始生产适用于平板电脑、笔记本电脑及电视机显示器的较大尺寸的经加工偏光片。

公司具体披露了平板电脑业务的收入。2020年前三季度,平板电脑收入为5548.8万元,收入占比迅速达到13.22%。

(来源:富丽集团招股书)

由于尺寸更大,适用于平板电脑的经加工偏光片的销售单价也较智能手机更高。2020年前三季度,公司适用于智能手机和平板电脑的经加工偏光片的销售单价分别为3.12元和9.31元。

(来源:富丽集团招股书)

不过,第三方数据显示,平板电脑的全球出货量过去几年呈下降趋势,从2014年2.30亿台下降至2019年的1.44亿台,期间CAGR为–8.9%。

而2019年智能手机的全球出货量为13.77亿台,几乎是平板电脑出货量的10倍。

另外,预计智能手机在未来5年内的需求增速仍明显高于平板电脑。预计2020-2024年,智能手机全球出货量以5.5%的CAGR增长,同期平板电脑的CAGR则为1.8%。

虽然平板电脑业务丰富了公司的产品线,但无论是适用于智能手机还是平板电脑的经加工偏光片,公司所需的原材料仍是来自三家日韩偏光片制造商的大尺寸偏光片。

风云君认为,公司目前的主要问题是原材料供应短缺导致的产能利用率严重低下,仅是增加经加工偏光片的种类,对公司收入成长性的帮助有限。

三、上、下游均依赖于关联方交易

(一)上游采购:主要通过高照向LG集团采购

尤其值得注意的是,公司对上游供应来源的采购、以及对下游客户的销售,都极度依赖于关联方交易。

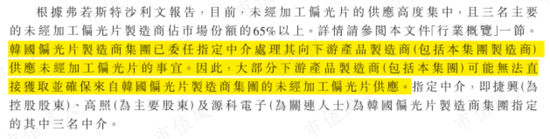

韩国LG集团通常不直接向中游的偏光片加工商销售大尺寸偏光片。

因此,包括公司在内的目前市场上绝大部分偏光片加工商,均需要从LG集团指定的中介处购买大尺寸偏光片。

(来源:富丽集团招股书)

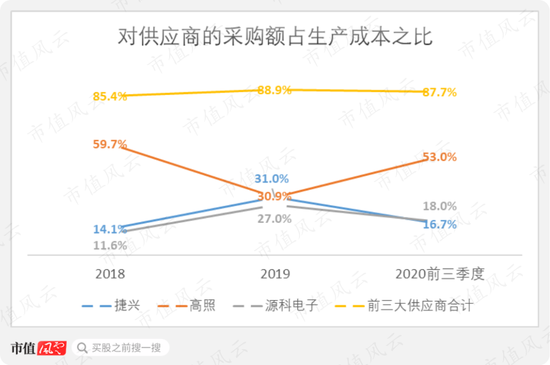

捷兴、高照和源科电子均为LG集团指定的中介之一,也是公司的直接供应商。长期以来,公司对前三大供应商的采购额合计占同期生产成本的85%以上。

其中,从历年采购额来看,高照是公司最重要的供应商,2018年和2020年前三季度的采购额均占同期生产成本的50%以上。

同时,捷兴、高照和源科电子均为公司的关联方,它们分别为公司控股股东、第二大股东、及控股股东的关联方。

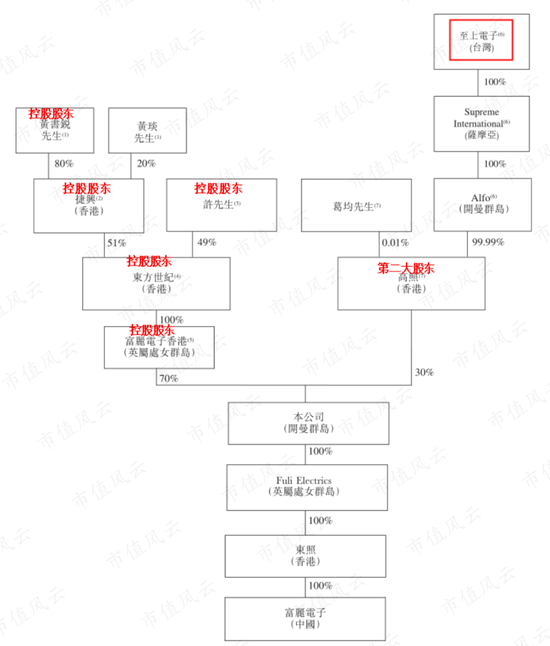

在此需要介绍一下公司的股权结构。

公司的控股股东东方世纪(通过富丽电子香港持股),及第二大股东高照,分别对公司持股70%和30%。

其中,东方世纪为捷兴(实控人为黄书锐)与许泽林的合营企业,分别对东方世纪持股51%和49%。

因此,富丽电子香港、东方世纪、捷兴、黄书锐和许泽林,一同被视为公司的控股股东。

第二大股东高照的控股股东为台湾上市公司至上电子(8112.TW),后者是台湾第三大半导体经销商,长期以来因三星电子(005930.KS)代理商的身份而知名。

源科电子,则是许泽林配偶李春霞成立的一家外部公司。但由于许泽林为公司控股股东,源科电子因此被视为公司关联方。

(来源:富丽集团招股书)

另外,公司2020年起增加的2名日本供应商日东电工和住友化学,均为独立供应商,即公司可直接向它们采购大尺寸偏光片,而无需再通过指定中介。

公司表示,预期由于独立供应商的增加,上游采购对关联方的依赖程度未来会降低。

(二)下游销售:日益依赖至上电子

公司的产品经加工偏光片是根据智能手机制造商或智能手机组件制造商的需求定制化的,但后者通常不会直接向公司下订单,而是通过采购中介。

据公司披露,通过采购中介向公司下订单的智能手机制造商包括三星、华为、VIVO和OPPO等。

但对于公司而言,采购中介才是公司的直接客户,公司与之进行结算。但公司会将产品发往智能手机制造商或智能手机组件制造商。

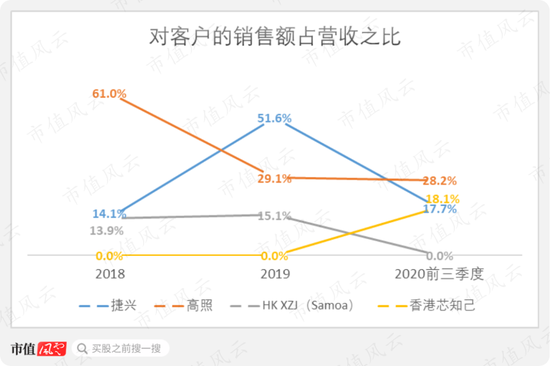

长期以来,公司的前三大客户均为采购中介,同时是公司关联方。

2018年和2019年,前三大客户包括控股股东捷兴、第二大股东高照、HK XZJ(Samoa)。HK XZJ(Samoa)为高照持有51%股权的一家外部公司,因此最终由至上电子控制。

2020年前三季度,香港芯知己取代HK XZJ(Samoa),成为公司前三大客户之一。香港芯知己与高照为同系子公司,即最终控制方同为至上电子。

从最新变化来看,至上电子已经成为公司目前最重要的销售渠道,通过高照和香港芯知己两家子公司,合计贡献了公司同期销售额的46.3%。

(三)第二大股东起到关键作用

我们来对公司复杂的关联方关系做个总结。

可以看出,第二大股东高照及最终控制方至上电子,对公司的业务发展十分关键,其作用甚至超过了公司的控股股东。

就上游采购来说,公司虽然从2020年起增加了2名日本独立供应商,但目前仍有80%的原材料来自韩国LG集团,而公司主要通过高照向LG集团采购这些原材料。

就下游采购来说,至上电子的子公司,包括高照、HK XZJ(Samoa)和香港芯知己是公司的主要客户。从最新数据来看,至上电子子公司对销售额的贡献,已经超过了控股股东捷兴。

总的来说,公司的业务极其依赖于至上电子,但后者对公司的持股比例仅为30%(通过高照持股)。一旦公司与其第二大股东的关系发生不利变化,似乎难以保证公司未来业务的稳定性。

四、财务分析

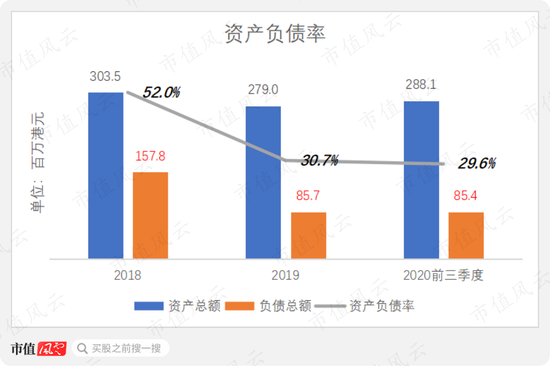

公司的资产负债率从2018年的52.0%下降至2019年的30.7%,于2020年前三季度为29.6%,下降趋势明显。

资产负债率的下降并非好迹象,原因是因上游大尺寸偏光片供应不足,公司的应付账款自2019年起大幅减少,从而减少了流动负债。

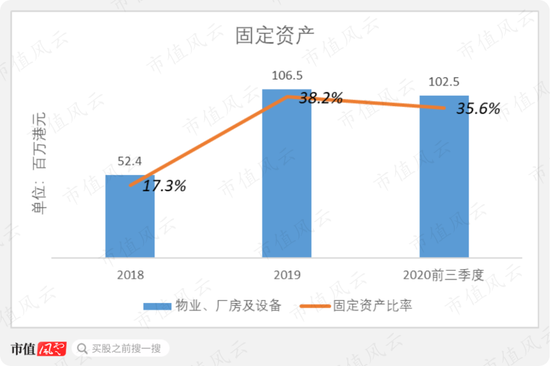

公司的生产基地位于广东省惠州市,其物业全部为租赁,因此公司的固定资产主要是修建的厂房及所购置的生产设备。

2019年,公司新添置了一批固定资产,因此固定资产账面价值较去年同期翻倍,固定资产比率(固定资产/总资产)也从2018年的17.3%上升至38.2%。

从披露来看,2019年添置固定资产主要是扩大了公司“智能手机(不规则)”生产线的产能,虽然这并非公司的主要生产线,但过去该生产线一直存在产能不足的问题。

(来源:富丽集团招股书)

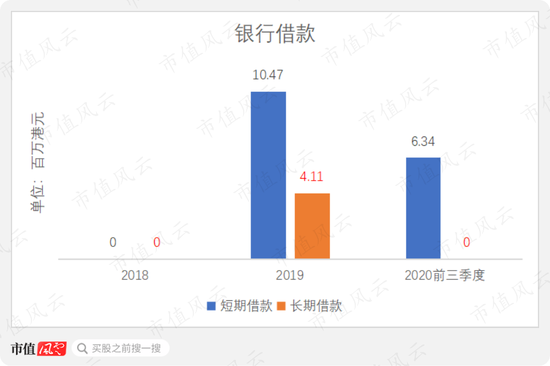

公司在2019年增加了411万港元的长期借款和1470万港元的短期借款,而此前公司并不存在外部借款。

截至2020年前三季度,公司的长期借款已经全部偿还,短期借款则还剩634万港元。

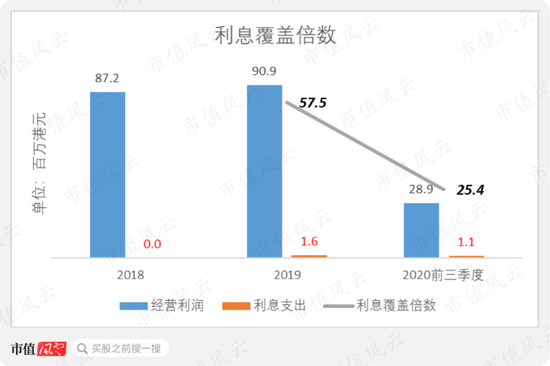

总的来说,公司的资产负债表仍维持健康,虽然经营利润在2020年前三季度明显下滑,但同期的利息覆盖倍数仍高达25倍。

但公司的现金流状况自2019年起恶化明显。2019年及2020年前三季度,公司的自由现金流分别为-991万港元及-791万港元。

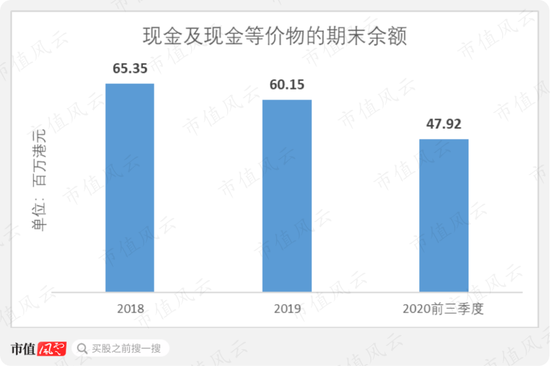

现金流的持续流出,导致公司账面上的现金及现金等价物也在减少。截至2020年前三季度末,公司现金及现金等价物为4792万港元。

结语

富丽集团或许是手机产业链上一部分零部件制造商的典型代表,在技术和重要原材料长期被国外少数企业垄断的情况下,国产制造商想要突围十分困难。

虽然公司在2020年前三季度收入较去年同期腰斩,一部分原因确实是由于新冠疫情的全球性爆发斩断了供应链,但公司的窘境事实上自2019年开始就显现端倪。

其原材料来源局限于少数日韩企业,公司过去长期依赖股东关系向韩国LG集团采购。

随着LG集团自2019年起减少供应,公司的生产日益艰难。

公司选择转向日本供应商进行独立采购,试图减少对韩企的依赖,但两家日企同时也是公司强有力的竞争对手,长期垄断了上游原材料供应和中游加工,或对公司的长期发展形成掣肘。

另外,公司的上下游业务均极其依赖于其第二大股东母公司至上电子,后者对公司业务发展起到的作用甚至超过控股股东,但持股比例却远低于控股股东。

一旦公司与其第二大股东的关系走向不利,难以保证其业务的稳定性。

扫二维码,3分钟极速开户>>