来源:宏赫臻财

成文:2021年3月5日,版本:1.4

回顾:

第56封巴菲特致股东信于北京时间2021年2月27日晚公布,生于1930年8月30日的巴菲特今年91岁了,大家继续对其信件潜心耕读,珍惜文字,毕竟以后一封比一封更加珍贵了。

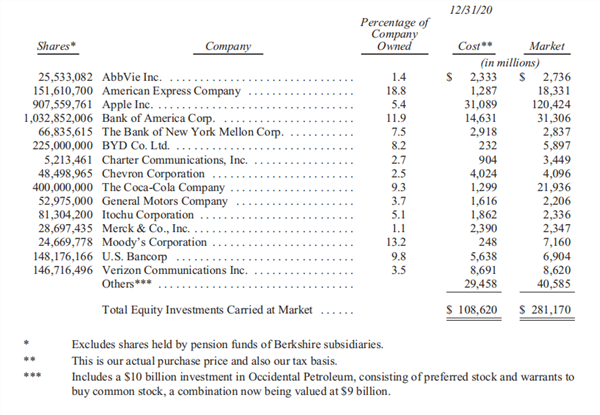

先来看看致股东信中所披露的前15大重仓股。

伯克希尔·哈撒韦2019年末持股Top15

按照惯例,投海航灯继续为大家用投资语言翻译上面持股明细,如下图所示:

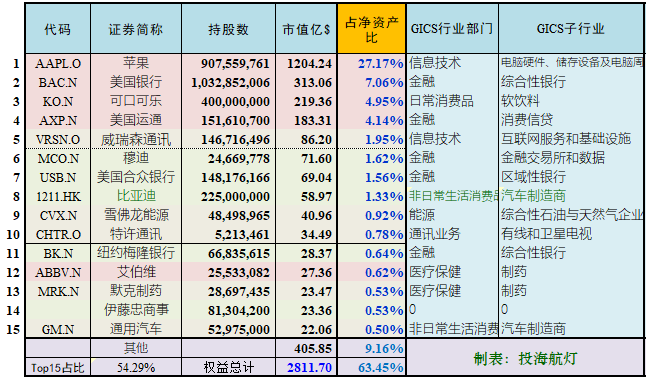

伯克希尔权益证券持仓市值TOP15

(2020年末)

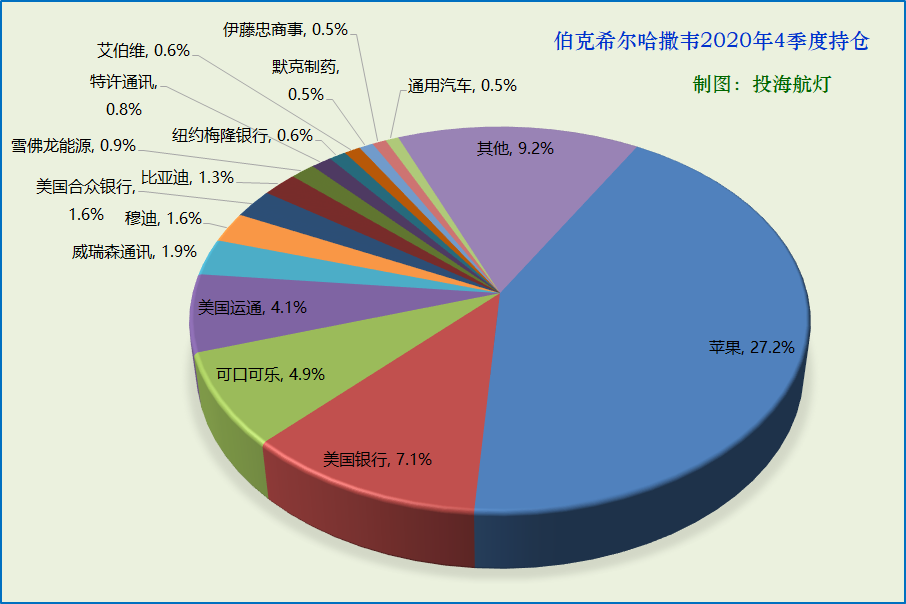

伯克希尔权益证券持仓占净值比例图

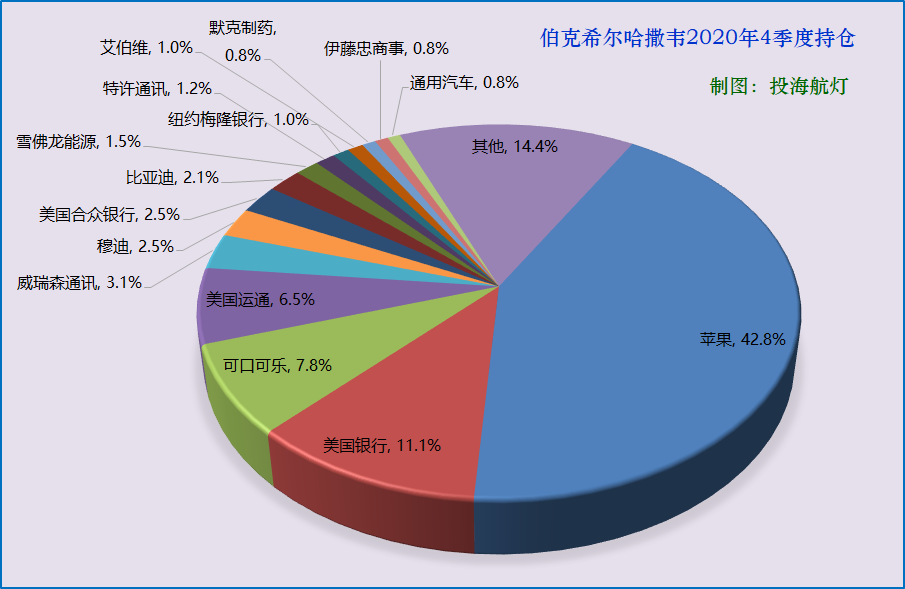

伯克希尔权益证券持仓占投资组合比例图

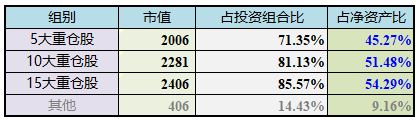

伯克希尔持仓分析伯克希尔2020年资产净值从4248亿增至4432亿,增幅4.33%;年报公布公司每股市值增长2.4%,同期标准普尔500指数增长18.4%,本年度伯郡输给指数16个百分点。而从年1965年至2020年末的56年的光阴里, 伯克希尔·哈撒韦公司市场价值年均复利回报率为20.0%,同期标准普尔500指数年均复利增长率为10.2%,巴菲特战胜指数9.8个百分点。2020年末,伯克希尔净资产为4432亿美元,其中二级市场股票投资市值为2812亿,占比63.45%(上年度58.36%),二级市场占比继续提高,苹果大涨继续贡献。占净资产比例(即我们俗称的仓位):前五大重仓股市值2006亿美元,占净资产比45%(+),前十大重仓股市值2281亿,占净资产比51%(+),前十五大持股市值2406亿,占净资产比54%(+)。

伯克希尔持仓分析伯克希尔2020年资产净值从4248亿增至4432亿,增幅4.33%;年报公布公司每股市值增长2.4%,同期标准普尔500指数增长18.4%,本年度伯郡输给指数16个百分点。而从年1965年至2020年末的56年的光阴里, 伯克希尔·哈撒韦公司市场价值年均复利回报率为20.0%,同期标准普尔500指数年均复利增长率为10.2%,巴菲特战胜指数9.8个百分点。2020年末,伯克希尔净资产为4432亿美元,其中二级市场股票投资市值为2812亿,占比63.45%(上年度58.36%),二级市场占比继续提高,苹果大涨继续贡献。占净资产比例(即我们俗称的仓位):前五大重仓股市值2006亿美元,占净资产比45%(+),前十大重仓股市值2281亿,占净资产比51%(+),前十五大持股市值2406亿,占净资产比54%(+)。

占投资组合比例:前5大重仓股占股票投资组合比为71%(+),前10大重仓股占投资比81%(+),前15大重仓股占比86%(+)。高于去年比例,继续略低于之前巴菲特主导投资的年份,比如(2011-2012年间)巴菲特前十五仓基本占比都在98%以上。2013年后两个投资经理,托德·库姆斯(Todd Combs)和特德·韦施勒(Ted Weschler)逐步掌管了伯克希尔的部分仓位。苹果公司的最早买入也是其中的一位经理所为,被巴菲特关注后开始大举建仓到第一大重仓股,然后,苹果公司在2019年上涨89%,2020年继续上涨82%。

注:涨幅为前复权统计,下同。

老巴继续在为我们上实践课,标的仓位都是明牌,2018年末第一大重仓股苹果占净值比11.6%在2019年涨了89%,比例升至17.3%(巴菲特小幅减持了1.7%),2020年苹果公司继续上涨82%,比例升至27.17%。

也就是说,当前巴郡旗舰的净资产中有四成多是前5大二级市场股票投资。而前15大股票持仓比例为55%,保持五成+水平。其中主力前五大股票持仓为苹果27.2%,美国银行7.1%,可口可乐5.0%,美国运通4.1%,威瑞森通讯2.0%。前五仓的大操作:继续大幅减持富国银行(或许已经清仓),苹果高估减持,增持美国银行。苹果公司持仓比例超过了20%+,这在投海航灯2011年以来跟踪其持仓以来的首次,以往巴菲特的重仓股都不超过10%,一般在7-9%左右,这也印证着巴菲特曾说过的:“对你所做的每一笔投资,你都应当有勇气和信心将你净资产的10%以上投入此股。”当然这是近十年来规模太大的缘故,历史上巴菲特曾经投资美国运通占合伙公司净值的40%,投资可口可乐占净值的三分之一。日志:2020年末,伯郡净资产近三成是苹果公司股份。如果我们简单的把前十大持仓看做是巴菲特关注并掌控的投资的话,那么两位投资经理目前掌控投资市值约530亿,占总投资比的19%,去年20%(模糊对比,仅供参考)。

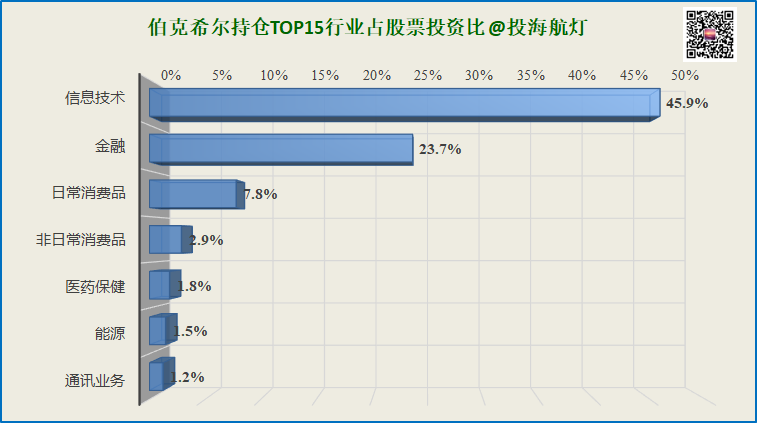

前十五大权益证券行业配置:行业配置上继续重仓金融,占比40.8%,其中银行占投资比29.6%;也就是说四成的投资资金投到了金融行业,三成的投资资金给了银行。第二位信息技术30.5%(苹果和Visa),这是近两年巴菲特配置行业的最大质变;第三为日常消费品8.9%。此三大行业占投资比80%;占净值比47%。聚焦行业投资,是投资者学习巴菲特资产配置的思考点。

有些行业天生就比其他行业赚钱,有些行业天生就比其他行业更适合长期持有,巴菲特如是做,你又如何做?一向不懂科技股的巴菲特近年押注了信息科技行业。

前十大权益证券持股变动(相比2019年末持有股份)

增持:

美国银行:9.0%

减持:

苹果:-9.5%

美国合众银行:-0.9%

特许通讯:-3.9%

达美航空:-100%

富国银行:大幅卖出,或已清仓

不变:可口可乐、美国运通、穆迪

前十仓新入榜:威瑞森通讯、比亚迪、雪佛龙能源、特许通讯

前十下榜:富国银行、摩根大通、达美航空、纽约梅隆

操作说明巴菲特自2011年建仓IBM以来,开启了对其能力圈的突破。建仓三年后IBM股价一直未有明显起色,期间还略有亏损,2015年致股东信中巴菲特言云:“买入IBM或许是一个错误”。说明彼时巴菲特仍在观察这家公司,如果走出困境,依旧可以成为未来较长期的重仓股,如果竞争优势减弱,老巴或会对其减持或告别。2017年末终于见了结果,他跟IBM说拜拜。

然而,标的选择失误不能影响战略决策。其实,巴老在买IBM之前的2011年5月的股东大会上已经向投资人透露了其操作动向“如果我还能活50年,我可能会买入科技股”。其实巴老的隐藏含义是,如果展望未来50年,我会买入科技股。既然IBM是个错误,那未来50年没有科技股怎么办?好办,巴菲特找到了更好的标的--苹果。

2016年当他看到其接班人之一买入了苹果……我想老巴当时一定是内心豁然敞亮,任督二脉打通。他随后迅速加仓,2016年末买入6124万股,投入约67.5亿资金,2017年初持股量增至1.33亿股,2017年末苹果持股量增至1.67亿股,位列第二大重仓股。累积投入资金210亿美元。到了2018年末,伯克希尔持有苹果公司2.55亿股,累积投入360亿,但年末市值402.71亿美元,占伯克希尔净资产11.55%,不仅牢牢占据巴菲特的第一重仓股,而且突破了近年来重仓股仓位不超过10%的情况。这让我们想到了一句投资箴言:“不要问任何人意见预测或建议,只要问他们投资组合中有什么或没什么”。

接着,苹果公司在众机构投人犹豫不觉之时在2019年大涨89%,巴菲特小幅减持1.7%的股份,截止2019年末,巴菲特持有苹果2.51亿股,占伯克希尔净资产17.34%。2020年苹果公司股价继续大涨82%,经过8月份的一拆四,分拆后巴菲特减持9600万股,持股数量从10.03亿股降至现在的略低于9.08股),2020年末巴菲特持有苹果公司股份为9.08亿股(907559761股),占净资产的27.17%。一个事实:巴菲特不仅投资组合里有苹果,而且仓位接近30%。目前:前五大里有2个信息技术行业股票,2个金融行业,1个日常消费品行业股票。研究仓位配比的投资者不防细细想想老巴的行业配置。

日销品、金融、医疗保健、信息技术其实就是长期牛股的源泉,好多投资人其实知道,但没有做到,巴菲特是坚决做到。值得关注的是2017-2019的3年里,前十五大没有医疗保健行业公司,今年上榜了2家。

占投资组合24%的金融行业里,包含综合性银行、区域性银行、消费信贷、金融交易所和数据等子行业。都具有较大的客户黏性和转换成本。也都是巴菲特长期关注的能力圈公司。但经过富国银行的事件后,巴菲特对于金融行业的投资有所分散。

近两年巴菲特的第一大行业变为信息科技,目前持有苹果和威瑞森通讯。

日常消费品公司继续保留唯一的可口可乐且仓位不变,也是巴菲特一直期望持股数为整零的唯一一只(400,000,000),或预示者巴菲特对其长期持有的心愿。过去年份里,美国银行和富国银行都曾经为整零持股,前者继续增持,后者或已经清仓。或许日后投资者会看到美国银行持股数凑整。

在2017年末,巴菲特前15仓里持有三只航空公司股票,合计持股占净值比2.1%,2016年,巴菲特首次重新买入航空公司股票,当时媒体便大肆渲染:“巴菲特大举进入航空股”,投资者需要理性看待媒体信息,近三年该行业仓位都在2%上下,2019年末,Top15里有达美航空和联合大陆航空2只航空股,占比1.44%。故在战略上,航空行业不是老巴的主力军。投资者要控制情绪,避免受到标题党的影响。2020年,新冠疫情袭来,巴菲特认错清仓了所有的航空股。通讯业务行业部门持有一只特许通讯,子行业是有线电视和卫星。巴菲特通过子公司一直只有股数不变的比亚迪(225,000,000股),在2020年乘风破浪上涨424%,晋升巴菲特第八大重仓股。前15仓新晋了一家日本公司:伊藤忠商事。占净值比:0.53%(或许是旗下一位经理人所为)注:伊藤忠商事迄今有163年历史。1858年,15岁的创始人伊藤忠兵卫首次经大阪,到泉州,纪州销售麻布(伊藤忠商事创业),逐步发展成一家综合性公司……2020年,公司推出新的企业理念“三方有利”, 定位企业行动指针方向“一人为商,使命无限”。

关于持有

在2016致股东信中,巴菲特亲自用话语告诫了那些对于巴菲特长期持有的误传者,信中老巴这样说,“有时,来自股东或媒体的言论暗示,伯克希尔·哈撒韦公司将永远持有一些股票资产。事实上,我们持有一些股票,只要我还保持健康就不准备卖掉这些股票。但是,我们并没有做出任何形式的承诺,承诺伯克希尔·哈撒韦公司将永远持有这些可以在市场中自由交易的证券资产。”经营企业错综复杂,变量无处不在,投资者安敢不问缘由的长期持有。

当然,老巴早前的年信中也提到过,“我们希望的持股期是永远……”。那么究竟哪只股是老巴打算长期持有呢?哪只又是灵活机动的呢?2016年我们对其的仓位分析中这样提到:“可以看看去年末富国和可口可乐持股分别正好为500,000,000股和400,000,000股。毫无零头,你说他老巴内心如何想呢?或许下一次你会看到苹果的持股数也凑整了……”

2020年,可口可乐持股仍是4亿股,富国银行在2017年经营上有负面新闻,巴菲特迅速转换为减持操作,2018年巴菲特继续减持富国银行6.9%,但同时继续加仓美国银行3.1%至918,919,000股,属于同行业调仓。2019年继续大幅减持富国银行-23.1%,增持美国银行3.1%到947,760,000股,后续老巴会不会继续增持到1,000,000,000股呢?2020年富国或已被清仓,而美国银行增持到1032852006股,占净值比7.06%。巴菲特的核心仓位始终是要留给一家银行的。

看看日后苹果和美国银行谁的持股数先凑整。

最后再来复习下近五年巴菲特持仓前五:

2020年:苹果、美国银行、可口可乐、美国运通、威瑞森通讯。2019年:苹果、美国银行、可口可乐、美国运通、富国银行。2018年:苹果、美国银行、富国银行、可口可乐、美国运通。2017年:富国银行、苹果、美国银行、可口可乐、美国运通。2016年:富国银行、可口可乐、IBM、美国运通、苹果。关于持仓结构

在2019年致股东信中(2018年年报),巴菲特详细给投资者讲了伯克希尔的持仓结构,并用树木与森林作比喻,教导投资者要关注森林,而不要只看树木。巴菲特说:“投资者在评估伯克希尔时,有时候会过度关注我们众多不同业务的细节,也就是我们所谓的“树木”。由于我们有大量不同的样本——从细嫩枝条到参天巨木,分析这些样本会让人头脑发麻。我们的有些树木可能罹患疾病,可能撑不过10年了。而其他一些树木,必将成长得高大健美。幸运的是,想要粗略估计伯克希尔的内在商业价值,没有必要单独去评估每一棵树。那是因为我们的森林包含五个重要的“果林”。”详见