来源:视觉财经

宁德时代在2020年作为全世界最大的动力新能源电池生产厂商,借助特斯拉在全球大肆扩张之势,在A股市场给投资者交上了一份满意的答卷。正如同20年前,根本没有人能够想到手机的功能如此强大,20年后,当大街小巷全是无人驾驶的新能源车时,我们将如何看待今天的投资决定?今天,研报君就从公司研究的角度,为您分析为什么宁德时代将是下一个十年十倍的股票。

源于ALT 动力电池部门,十年成就动力电池全球龙头

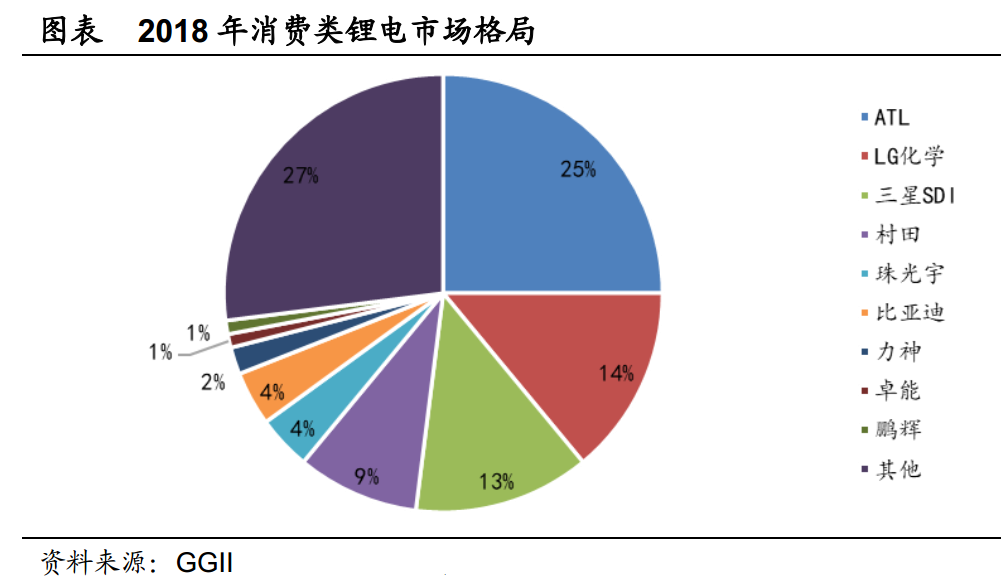

宁德时代起源于聚合物锂离子电池龙头企业ATL动力电池部门。ATL成立于1999年,系曾毓群先生与时任新科实业董事长梁少康先生、TDK 常务执行理事陈棠华先生共同组建。ATL 在成立之初便斥巨资取得美国贝尔实验室持有的聚合物锂电池专利,并成为国内率先解决锂电池充放电鼓气问题的团队。在2000年国内移动电话普及的高峰期,ATL 成功占领手机行业电池市场,并于2004年成功拿下苹果iPod订单,与苹果成功合作至今。此后ATL扶摇直上,与三星、华为、VIVO、大疆等行业巨头均有合作,在2012-2018年连续7年成为聚合物电池出货量全球龙头。

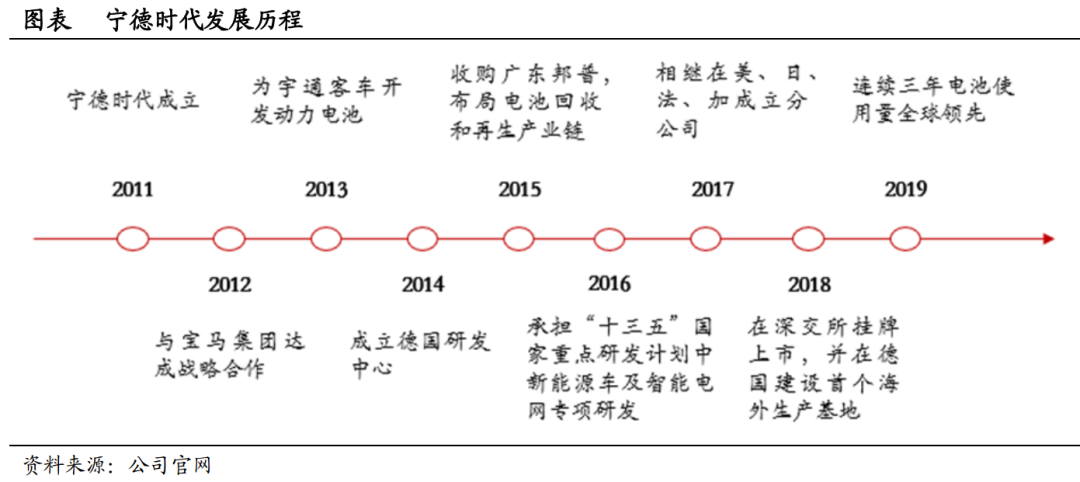

2011年,曾毓群先生二度创业,与 ATL 研发副总黄世霖共同成立宁德时代。2012年,宁德时代技术团队成功攻克800多页的宝马生产标准文件,满足宝马所有技术要求,成为其核心供应商,为宝马首款纯电动车“之诺1E”生产动力电池。此后,作为国内首先打入海外龙头车企供应链体系的动力电池厂商,宁德时代先后与奔驰、大众等全球名企建立合作,并成为北汽新能源、长城、上汽、长安等国内车企巨头的动力电池供应商。2017年,公司动力电池销量超过松下,首次成为动力电池行业龙头,并将龙头地位一直保持。

面向动力电池与储能两大万亿市场

新能源车国内迎市场化增长拐点,海外高景气持续。新能源车是一条确定性极强的高成长赛道,2021年国内迎来市场化增长拐点,海外政策发力下高景气度将持续。新能源汽车在全生命周期能源转换效率和环保减排方面优于任何燃油车;未来随着智能化及自动驾驶的推进,新能源车的能够提供稳定高效的电气性能及燃油车不可比及的响应速度安全冗余。国内新能源车发展正由补贴驱动转换为市场化驱动,在优质供给的驱动下,2021年将迎来市场化增长拐点。欧洲新能源车补贴政策下,正处高增长模式;美国拜登上台新能源政策更加积极,有望迎来新发展。

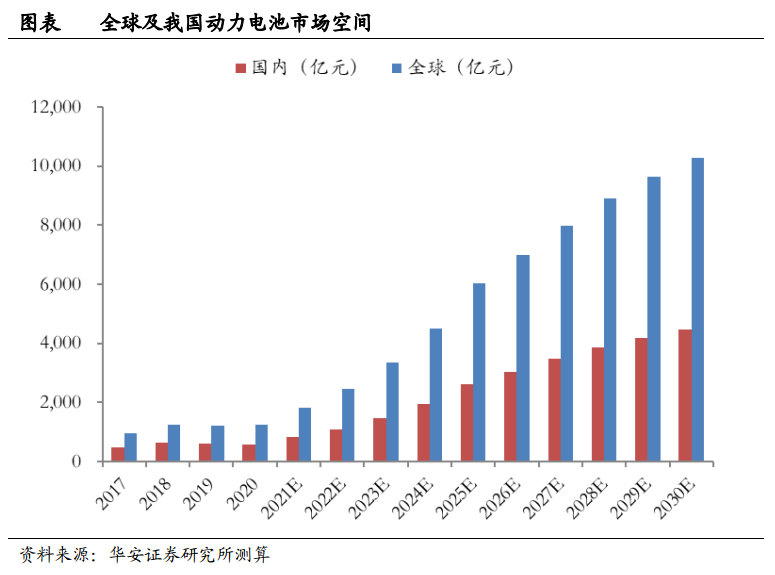

从整个行业发展周期看,全球新能源车渗透率约3%,尚处发展初期,即将迎来黄金增长期,十年万亿成长空间。我们预计到 2025 年我国新能源汽车产销量将超600万辆,全球超1500万辆,对应约16%渗透率,相当于现在5倍多空间;2030年全球产销量或达3000万辆,对应约30%渗透率,相当于现在10倍空间。2020年我国动力电池市场约600亿元,全球约200亿元;随着电池技术迭代、规模迅速扩大、成本下降,预计2025年,全球动力电池市场空间将超过6000 亿元,2030年将超万亿市场空间。

公司车企客户资源丰富,积极扩大产能

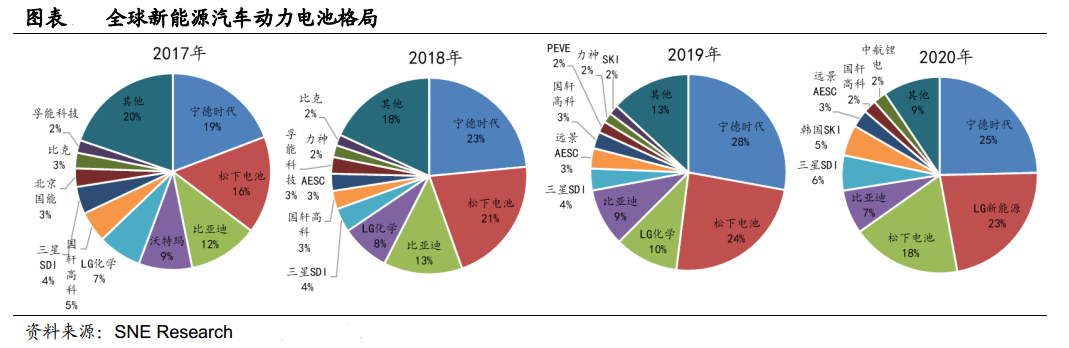

公司为全球动力电池龙头企业,2017 年起市占率保持全球第一。从2018年开始全球动力电池出货量前四基本稳定,为宁德时代、LG化学、松下和比亚迪;宁德时代在2017-2019年均为全球第一。2020H1由于国内装机量受疫情影响下滑导致暂时落后于 LG 化学,随着国内装机恢复和公司海外客户开始放量,2020年全年宁德时代的电池装机量达到 34GWh,对应25%的市占率,仍居全球第一。

拥有庞大的高质量研发团队,持续高投入

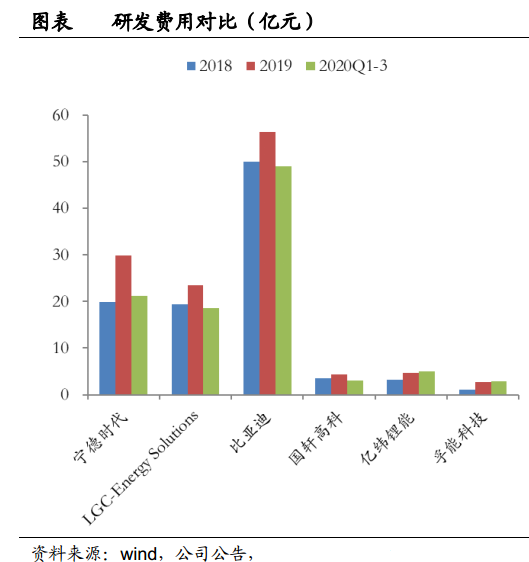

公司研发费用位于行业前列,持续高研发投入保障研发实力。公司2019年研发费用为 29.9 亿,高于 LGC电池部门的23.5 亿,仅次于比亚迪的56.3亿。但比亚迪为整车制造商,其研发团队包括除了电池外的诸多部门。从研发费用率上来看,公司2018-2020年研发费用率保持在6.5-7%之间,显著高于比亚迪和LGC电池部门。综合来看,公司研发投入位于行业前列,高研发投入能够保障公司的研发实力。

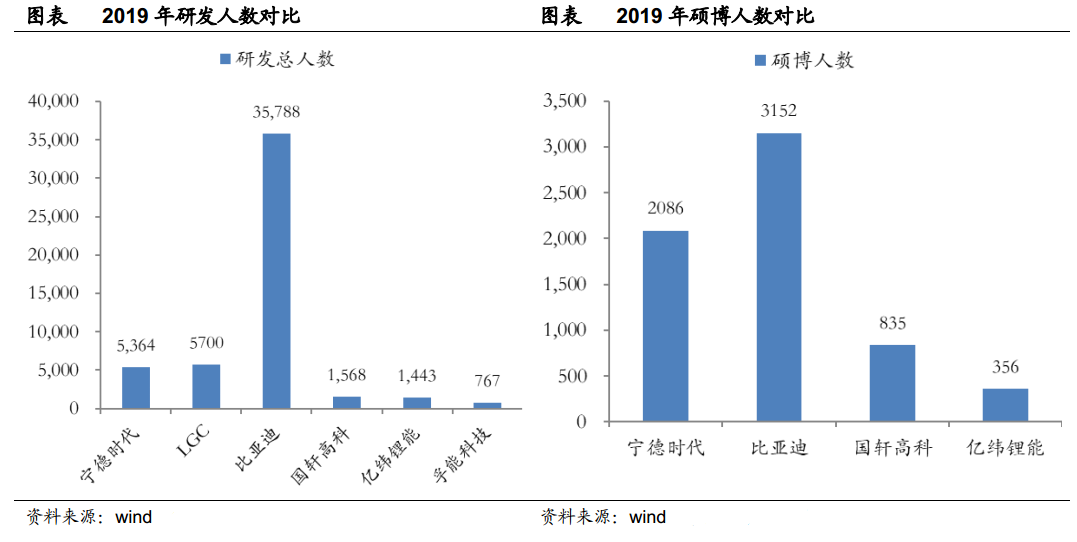

公司拥有超五千人的动力电池研发团队,硕博人数逾 2000。公司2019年年报中披露的研发人员总数为5364 人,远高于国轩高科、亿纬锂能、孚能科技等国内厂家。LGC的研发人员数为 5700 人,但考虑到 LGC 中电池业务的营收和资产比重均 小于 40%,预计动力电池部门的研发人数将显著少于宁德时代。比亚迪 2019 年年 报中披露的总研发人数为 35788,其中电池部门的研发人员大概在四千多。综合来 看,公司拥有最庞大的动力电池研发团队。从硕博人数上看,公司硕博人数超 2000人,略少于比亚迪的三千多人,远高于其他公司。

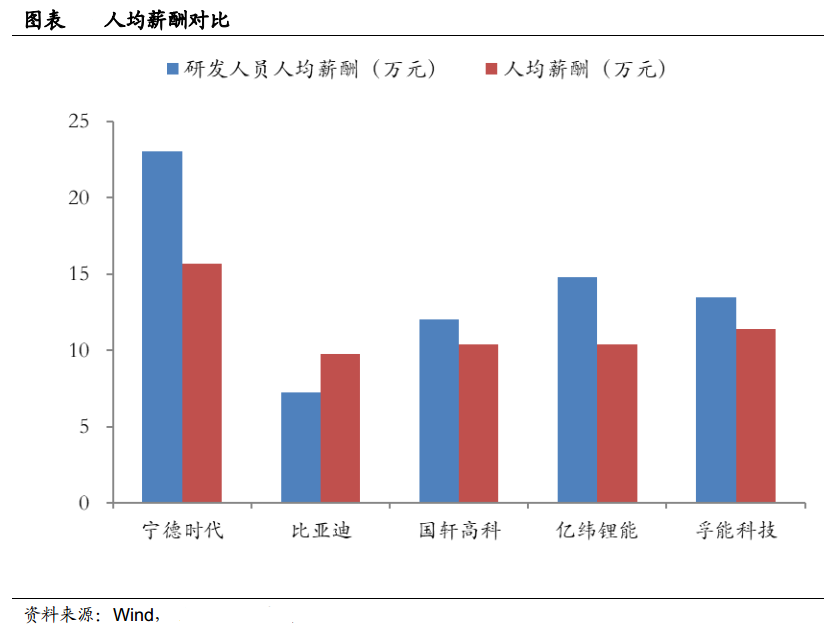

公司人均薪酬高于同行,吸引优质研发人才。2019 年公司研发人员人均薪酬为 23 万元,显著高于同行;人均薪酬 15.7 万元,比同行的研发人均薪酬更高。人均薪 酬高一方面说明了公司的人才质量,另一方面也显示了公司对优质人才的吸引力。

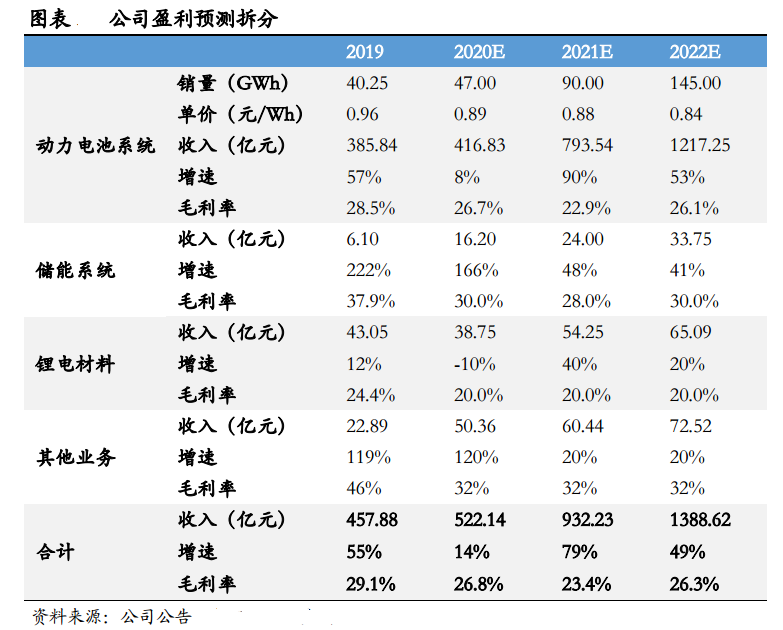

盈利预测

我们预计公司 2020/2021/2022 年动力电池系统销量分别为 47/90/145GWh,对应单价分别0.89/0.88/0.84元/Wh,毛利率为26.7%/22.9%/26.1%。

储能系统收入分别为 16.20/24.00/33.75 亿元,毛利率分别为30%/28%/30%。锂电材料收入分别为 38.75/54.25/65.09 亿元,毛利率为 20% 。

其他业务收入分别为50.36/60.44/72.52亿元,毛利率为32%。预计 2020/2021/2022 年公司总营收分别为 522.14/932.23/1388.62 亿元,综合 毛利率分别为 26.8%/23.4%/26.3%,对应的归母净利为 54.37/75.81/143.24 亿元,同比增速为 19.2%/39.4%/88.9%。

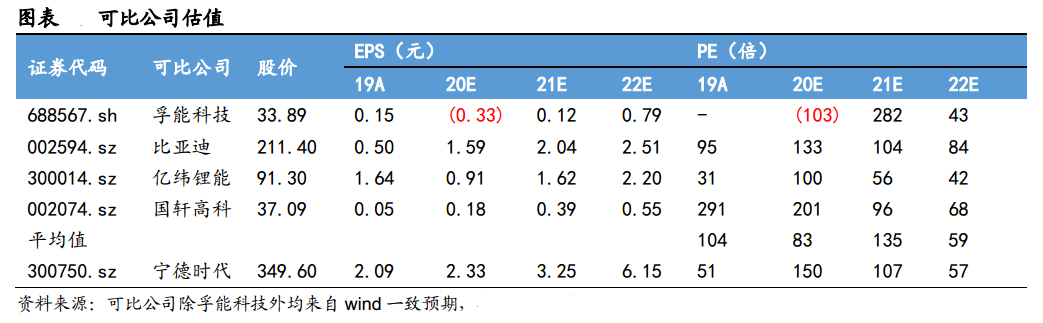

相对估值

我们选取了锂电行业的几家主流公司和公司作为对比,20/21/22 年平均PE为 83/135/59 倍。公司作为全球动力电池龙头企业,技术和成本优势显著,盈利能力领先,预计20/21/22年EPS为2.33/3.25/6.15元,20/21/22年对应P/E 为150/107/57。考虑到新能源车及储能行业的发展前景和公司作为全球龙头的领先优势,建议投资者持续关注。

关注视觉财经

获取一手研报