来源:明晰笔谈

核心观点

全球经济复苏预期的提升以及大宗商品的上涨引发了市场对于朱格拉周期的关注和讨论。我们认为,未来在一些领域确实可能存在全球设备更新投资的趋势上行,但经济周期或许很难呈现典型的“朱格拉”特征,应该更加关注制造业相对确定的短景气周期以及长周期产业政策引领的结构性机会。

过去二十年的中国经济,并没有典型的朱格拉周期出现。中观的设备投资层面,不论是从绝对水平还是同比增速的角度看,很难辨别以十年为维度的周期:大部分工业设备的绝对产量和同比增速大致是从21世纪初至今走出了接近20年的周期,峰值出现在08年金融危机前后。从固定资产投资的维度看,投资周期的“朱格拉”特征亦不显著。

人口红利、贸易红利、金融周期等更强的因素掩盖了设备更替的周期。(1)人口红利见顶。尽管国内人口出生率早已进入下行轨道,但劳动人口占比的峰值出现在了2010年左右,随后转头向下。(2)贸易红利消退。2002年中国加入WTO成为贸易红利开启的标志性事件,直到2014年中国以美元计价的出口额都处在快速上行的通道。(3)房地产和金融周期。在政策的松紧变换当中,以地产基建为代表的投资性内需成为延缓经济增速回落的重要支撑,使中国经济进入了L型的一横当中。近20年来,在人口、贸易和金融周期的高度耦合中,中国经济走出了一个大的周期,朱格拉周期被更强的周期所掩盖。

新“朱格拉周期”的开启面临制约。抑制长期投资需求和经济增长的因素依然存在:(1)人口老龄化;(2)新兴产业对物质资本的需求下降;(3)居民财富的分化和国际收入不平衡,加剧了过度储蓄的倾向;(4)高债务压力制约投资需求的继续扩张。财政货币政策致力于熨平短周期,而不是人为制造长周期,其作用是有边界的,使用也是有约束的,没有免费的午餐。中国经济在未来一段时间或许还会处在一个消费增速下滑、地产基建投资回落,经济增速L型寻底的周期当中,部分传统行业依旧存在产能过剩的问题,期待大的、系统性的设备投资周期或许不太现实。

确定性更强的周期是什么?相比于长周期,复苏和盈利带来的制造业短周期是相对确定的。看好今年制造业投资的一个重要逻辑在于盈利的提升。尽管很难期待全球出现系统性的“朱格拉周期”,但是新兴产业的扩张和结构性的“朱格拉周期”一直都在发生。高技术产业的长期逻辑以及碳中和引领的能源革命,或将带来更长的资本开支周期。

结论:典型的朱格拉周期或许难以出现,关注确定性更强的短周期以及长周期的结构性机会。从历史上看,中国在过去20年并没有出现典型的朱格拉周期,人口红利、贸易红利、金融周期等更强的因素掩盖了设备更替的周期。由于长周期的压制因素,如老龄化、逆全球化趋势、高债务压力、贫富分化等依然存在,未来的经济周期或许很难呈现出显著的“朱格拉”特征,应该适当关注确定性更强的制造业短景气周期以及长周期产业政策引领的结构性机会。

正文

全球经济复苏预期的提升以及大宗商品的上涨引发了市场对于朱格拉周期的关注和讨论。我们认为,未来在一些领域确实可能存在全球设备更新投资的趋势上行,但经济周期或许很难呈现典型的“朱格拉”特征,应该更加关注制造业相对确定的短景气周期以及长周期产业政策引领的结构性机会。

新朱格拉周期开启了吗?

法国经济学家朱格拉在1862年出版了《法国、英国及美国的商业危机及其周期》一书中,提出资本主义经济存在着9~10年的周期波动,大家习惯把它称作“朱格拉周期”。朱格拉周期从实体经济的波动出发,其内在逻辑是设备更替和对应的资本开支需求的变化使经济产生周期性的波动,与实周期理论所刻画的经济模型在理念上是相对一致的。然而时移世易,即便设备更替在现实中存在,但中国乃至全球未来的经济周期是否能够走出典型、完整的“朱格拉周期”,可能需要画上一个大大的问号。

中国过去20年没有典型的朱格拉周期

过去二十年的中国经济,并没有典型的朱格拉周期出现。从中观的设备投资看,下图梳理了1990年以来与设备投资相关的主要的工业品,不论是从绝对水平还是同比增速的角度来看,很难看到比较明显的以十年为维度的周期:大部分工业设备的绝对产量在2000年以后几乎是直线向上的,在2014-2018年左右见顶;其同比增速如下图所示,大致是从21世纪初至今走出了接近20年的周期,峰值出现在08年金融危机前后。

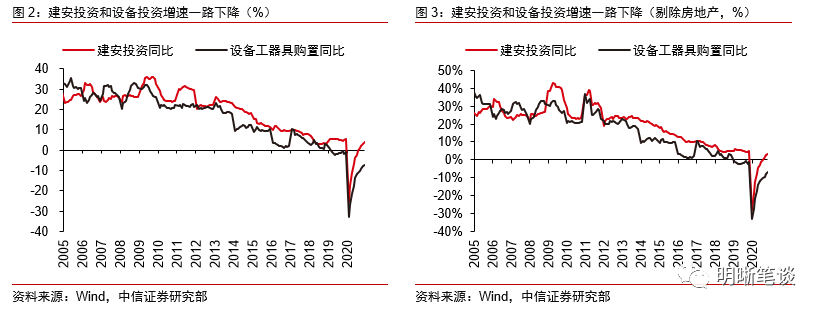

从宏观固定资产投资的维度看,投资周期的“朱格拉”特征亦不显著。根据2005年以来公布的固定资产投资数据,从更加广义的资本开支角度出发,把厂房的建筑投资、设备的安装支出以及设备的购买费用作为观察指标(前两项资本开支对应建安工程投资,后一项对应设备工器具购置),也没有出现显著的“朱格拉”特征。即便我们从中剔除掉房地产,或者观察设备工器具购置/名义GDP指标,依然能够得到类似的结论。

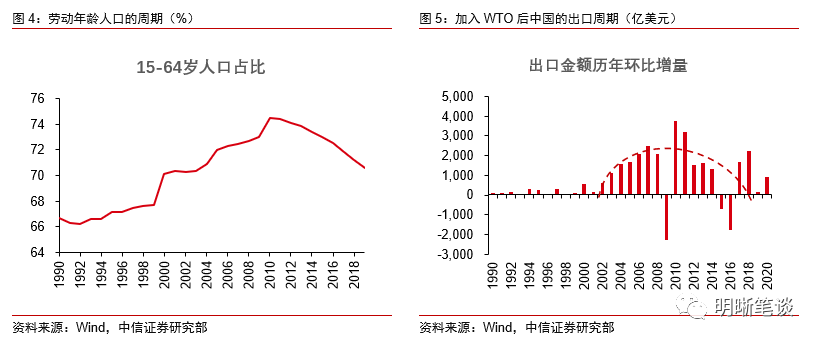

人口红利、贸易红利、金融周期等更强的因素掩盖了设备更替的周期。不可否认在这20年当中必然会经历技术的迭代和设备的更替,但是它没有成为国内经济周期的主导,更强的长周期因素的共振掩盖了设备更替的周期,使中国最近20年的经济增长速度先上后下。(1)人口红利见顶。尽管国内人口出生率早已进入下行轨道,但劳动人口占比的峰值出现在了2010年左右,随后转头向下。(2)贸易红利。2002年中国加入WTO成为贸易红利开启的标志性事件,直到2014年中国以美元计价的出口额都处在快速上行的通道(唯一的负增长出现在2009年经济危机时期,外生冲击的成份较强,并不意味着贸易红利的消退)。(3)房地产和金融周期。从08年金融危机至今,房地产和金融经历了十多年的繁荣时期。尽管外贸红利不再,人口红利弱化,在政策的松松紧紧当中,以地产基建为代表的投资性内需成为延缓经济增速回落的重要支撑,使中国经济进入了L型的一横当中。近20年来,在人口、贸易和金融周期的高度耦合中,中国经济走出了一个大的周期,朱格拉周期被更强的周期所掩盖。

新“朱格拉周期”面临哪些制约?

抑制长期投资需求和经济增长的因素依然存在。(1)人口老龄化是中国社会的长期趋势,复杂的国际局势和贸易红利的消退也是未来中国无法绕开的问题。既然这些因素在过去能够成为主导经济周期的核心变量,未来也将对经济持续产生负面影响。(2)随着生产效率的提高和产业结构的变化,物质资本供给能力上升,而新兴产业对物质资本的需求在不断下降,这无疑会弱化朱格拉周期的强度。(3)收入差距扩大,不论是各国居民财富的分化,还是国与国之间收入的不平衡,加剧了过度储蓄的倾向,降低了总体的购买力。包括中国在内,不少国家的传统经济面临过度刺激导致的产能过剩、需求不足的隐患。(4)高债务压力制约投资需求的继续扩张。部分城市房价的泡沫化推升居民和房地产企业的债务风险,政府的隐性债务和显性债务压力都不容忽视,举债能力的下降限制了传统经济的空间。

宏观政策的作用是有边界的,使用也是有约束的,没有免费的午餐。从逻辑上做一个简单的推断,08年以后全球经济一直缺乏较强的增长动力,是受到很多根深蒂固的因素影响导致的,很难因为全球疫情爆发和随之而来的财政货币刺激就重回良性增长,因为宏观政策的作用是有边界的,使用也是有约束的。中国经济在未来一段时间或许还会处在一个消费增速下滑、地产基建投资回落、经济增速L型寻底的周期当中,部分传统行业依旧存在产能过剩的问题,期待大的、系统性的设备投资周期不太现实。

财政货币政策致力于熨平经济周期,而不是人为制造长周期。一些观点认为,政府的财政货币政策可能会成为开启朱格拉周期的要素之一,事实上这并不是财政货币政策调控的本意。宏观调控政策旨在平滑周期波动,使经济运行在潜在经济增长的轨道,尽管有时会因为力度把握的问题出现过度的刺激或收紧,不过一旦经济紧缩或过热的信号出现,宏观政策也会及时调整和反馈。以美国为例,上一次比较大的财政刺激是2017年底的特朗普税改,不断创下新低的失业率和冲上2%的核心PCE促使美联储加息次数超出市场预期。国内宏观政策的调控亦是如此,不急转弯不代表不转弯。相比之下,长期稳定的产业政策更有可能会在某些领域发挥作用。

确定性更强的周期是什么?

短景气周期更加确定

相比于长周期,复苏和盈利带来的制造业短周期是相对确定的。尽管长周期来看抑制资本开支的因素较多,但短周期的确定性要强的多,因为我们可以抛开一些慢变量,周期的驱动力也更容易集中于个别变量。

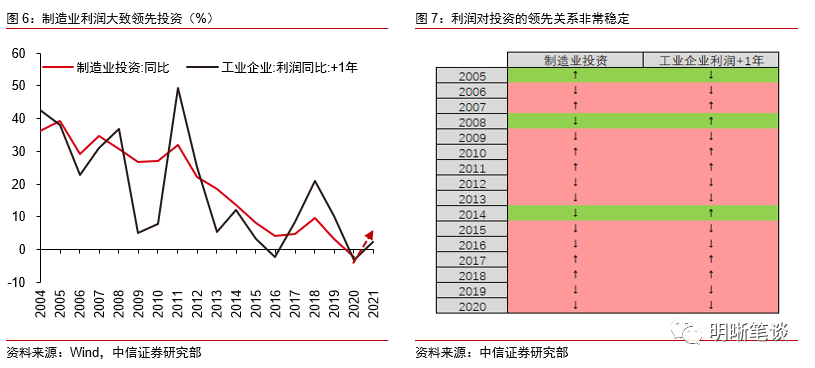

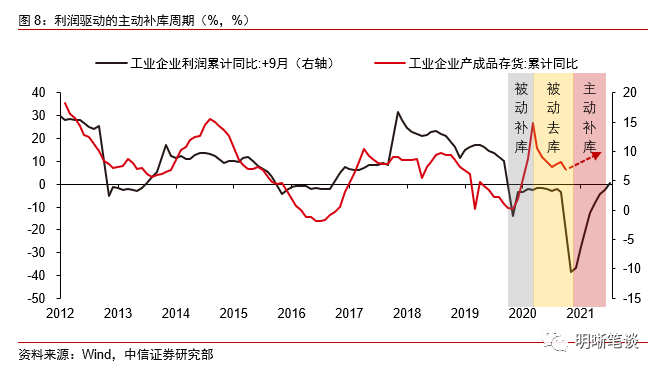

看好今年制造业投资的一个重要逻辑在于盈利的提升。海外供需错配和国内财政货币政策的利好,刺激需求的同时还降低了企业融资成本,使得国内制造业盈利自下半年以来大幅改善,甚至显著超过了疫情前的水平。历史上,工业企业的利润对制造业投资具有比较明显的领先特征,工业企业投资和领先1年的利润增速在多数时间同向变化。叠加海外疫苗加速接种后的这一轮全球经济复苏,国内宏观政策“不急转弯”,出口和制造业企业利润的强势表现大概率延续到今年年中。考虑到企业盈利对资本开支的领先关系,制造业投资的景气可能会延续到今年年底。

长周期产业政策引领的结构性机遇

尽管很难期待全球出现系统性的“朱格拉周期”,但是新兴产业的扩张和结构性的“朱格拉周期”一直都在发生。

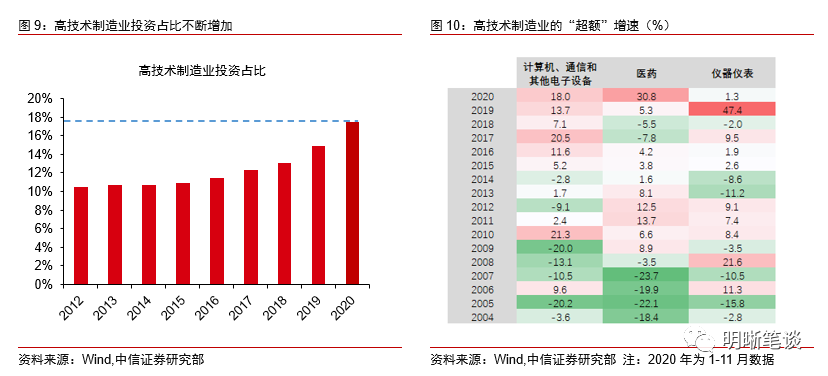

国内制造业投资的结构正在发生积极变化,高技术制造业将成为中坚力量。尽管传统制造业矛盾重重,其投资的下滑拖累了制造业投资的总体增速,但近年来高技术制造业的增长却非常快,其增加值和投资增速均显著超过了行业平均水平。高技术制造业投资在制造业投资中的占比逐年提升,近年来有加速的迹象。目前各国在高新技术领域积极激烈,在逆全球化和“疫后”带来的对产业链自主可控的担忧下,大力增加相关产业的投资,可能会出现产业链的重复建设,利好全球高技术制造业投资的扩张。长期来看,高技术产业将成为拉动制造业投资增长的中坚力量。

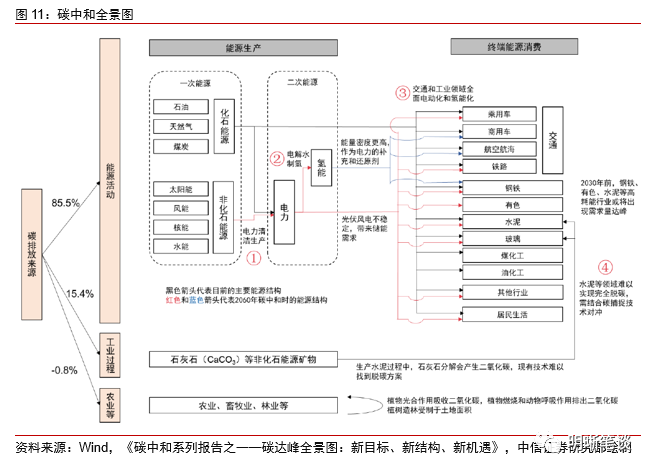

碳达峰和碳中和引领能源革命,将涉及一系列的资本开支和设备更新。实现碳中和的途径主要包括电力生产清洁化,发展氢能源,交通和工业的电动化、氢能化以及碳捕捉等几个方面。具体包括以光伏为代表的清洁能源装机量提升,逐步替代火电;电动车逐渐替代燃油车;工业生产设备和工艺的更新与迭代,降低碳排放强度等。不过,能源革命是一个更长的周期,可能会持续几十年,我们提出力争在2030年实现碳达峰,2060年实现碳中和,从时间维度上看,可能已经不属于传统朱格拉周期的范畴。

结论

典型的朱格拉周期或许难以出现,关注确定性更强的短周期以及长周期的结构性机会。从历史上看,中国在过去20年并没有出现典型的朱格拉周期,人口红利、贸易红利、金融周期等更强的因素掩盖了设备更替的周期。由于长周期的压制因素,如老龄化、逆全球化趋势、高债务压力、贫富分化等依然存在,未来或许很难呈现出显著的“朱格拉”特征,应该适当关注确定性更强的短景气周期以及长周期产业政策引领的结构性机会。