来源:小5论基

有人话,醉过方知酒浓,爱过方知情重,跌过方知股坑~

我就话,未尝酒醉已清醒,未曾深爱已无情,未曾深套已恐惧~

牛年伊始的一顿下跌犹如一阵春雷,除了炸出一群段子手,也炸醒了一批这两年入市的基金新手:原来白酒也会跌,原来iKun也有没电的时候啊。

在这一波下跌中,招商中证白酒从年前2月10日的最高点1.6198元跌至年后2月27日的1.2999元,跌幅达到-19.75%;iKun的易方达蓝筹精选则从年前2月10日的最高点3.5287元跌至年后2月27日的2.9872元,跌幅也达到了-15.35%。

本来么,常在股市走,哪有不挨刀,投资的风险躲得过初一也躲不过十五,只是这两年,特别是近一年来这波无续航版的上涨颇让人有些上头,以至于原来不买基金的人纷纷来问我基金怎么买以及买什么,原来就买基金的时不时会凡尔赛一下晒个收益率,也就差出现有人来给我推荐基金了。

所以能这么跌下其实是好事情,除了能给没经历过下跌的新基民上一堂活生生的投资风险课之外,也让我最近讲的一些偏防守思维的文章更能为人所接受。

今天要写的这篇文章则是借着这波下跌的寒风,来全面地审视一下全市场的基金,重点寻找那些之前涨得不错,同时最近又跌得不多的所谓“能涨又扛跌”的基金,我想这样的基金应该是大多数人所愿意长期持有的吧。

本文按照不同的投资风险偏好分成两部分,分别是权益类为主的偏股主动型基金和部分权益类的“固收+”基金。

先来第一部分:偏股主动型基金

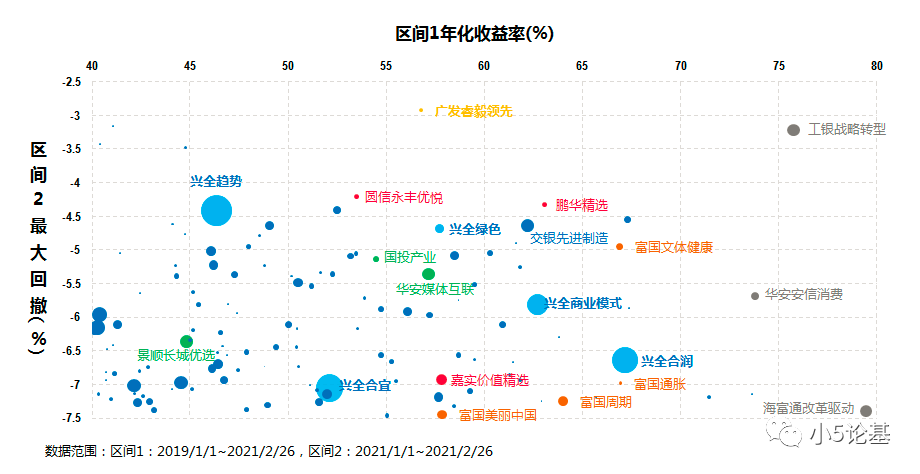

正式放图之前,我先简单做些数据定义和解释:

1. 鉴于这部分基金主要是用于构建主动型基金组合,所以我这里讨论的范畴限定在股票占比超过60%的偏股主动型基金,包含常规的股票型基金,偏股混合型基金,以及股票占比较高的平衡混合型基金和灵活配置型基金。

2. 这次的目的主要是找到长期收益好同时还扛跌的基金,这里的扛跌扛的自然是新年以来的这波跌,因此最大回撤时段取的是2021年至今(主要就是2月18日至2月26日的这段下跌);而为了凸显收益,年化收益率时段取的则是2019年至今这段主动基大牛的时段。

3. 我大致测算了一下,2019年至今的两年多时间内,全市场偏股主动型基金的平均年化收益率高达51.08%,属于名副其实的主动基大牛市;而2021年至今,全市场偏股主动型基金的平均最大回撤则为-11.27%,这个回撤本身不算大,侮辱性不强,但似乎伤害性极大。

4. 基于2和3,我最终设定的区间年化收益率下限为40%(近两年多的年化收益率大于40%),区间最大回撤下限为-7.5%(这波跌幅不超过7.5%)。

下面我们来看图:

上图中满足条件的偏股主动型基金总共也就100多只,我们来大致看下:

1. 图中最显眼的莫过于那四个又大又圆的浅色蓝点,它们全都来自兴全基金,分别是董承非管理的兴全趋势投资,谢治宇管理的兴全合润和兴全合宜,以及乔迁管理的兴全商业模式。

我之前讲过的一篇均衡思维的文章里面有提到过,全市场唯一一家公司级别具有均衡思维的基金就是兴全基金,所以事实上除了这四只基金,我没标出来的还有邹欣管理的兴全绿色投资,董理管理的兴全轻资产,以及季侃乐管理的兴全有机增长。

这么多基金都能涨扛跌,兴全基金不愧是名不虚传的精品基金公司。

2. 同样多达六位基金经理出现在图中的还有富国基金,我在图中用橙色标了其中的四只,分别是林庆的富国文体健康,曹晋的富国通胀通缩主题,刘博的富国周期优势,以及张啸伟的富国美丽中国。

这其中的刘博我专门讲过,其“均衡价值为主,成长趋势为辅”的投资策略让我印象深刻,他的基金最大的一个特点就是极高的夏普率。

3. 交银基金则有五位基金经理出现在图中,除了我在图中标出来的刘鹏管理的交银先进制造,还有沈楠管理的交银主题优选,以及何帅管理的交银持续成长和交银阿尔法等。

4. 广发基金虽然只有三位基金经理出现在图中,其中的林英睿管理的广发睿毅领先可以说是全图基金中回撤最小的(回撤不到3%),最关键的是他的年化收益还不差。

林英睿的投资风格非常特别,其从中观行业层面出发,逆向寻找低估值和未来2-3年有较高周期反转可能的行业的核心投资逻辑可以说非常契合当下的市场环境。

5. 中欧基金也有三位基金经理上榜,不过并没有“苦尽甘来”的老曹,因为他的年化收益率没到40%,反而有前一阵被骂得较惨的管理中欧消费主题的郭睿,以及还有一位中欧基金的隐形女大佬王健,有空我可以给大家介绍一下。

6. 既然讲到了女将,我不妨给大家再多介绍三位攻强守不弱的女将:

其中最右上的鹏华精选成长表现不俗,基金经理谢书英大家可能听过不多,事实上她是鹏华基金权益投资一部副总经理,均衡略偏成长风格,曾于2015年6月牛市顶点附近勇挑重担接手鹏华基金的一只历史悠久的旗舰产品——鹏华价值优势,这只基金连同另一只她管理的鹏华增瑞都出现在图中。

另一位有三只基金上榜的是圆信永丰基金的副总范妍,策略出身的她擅长自上而下做投资,虽然市场知名度也没有那么高,但是她管理的圆信永丰优加生活长期业绩优秀,图中标出来的圆信永丰优悦生活攻守做得甚至比谢治宇的兴全合宜还好。

还有一位嘉实基金的谭丽知名度相对比较高,作为嘉实基金的价值风格投资总监,谭丽长期坚持价值投资,偏好低估值标的和逆向投资,同时因为嘉实基金的GARP基因,她的价值投资和市场常规的深度价值风格还不一样。我想这也是她管理的嘉实价值精选以及另一只嘉实丰和既能取得比深度价值风格基金更好的收益率,又能有较好的回撤控制能力的原因。

7. 我在之前三篇思维系列文章中曾经提到过一些名字,当时有收到不少留言表示对这些人的质疑,这个我很理解,只要是不抱团的基金,之前多半是要被质疑的,不过这类基金在抱团有所瓦解的时候就显示出其威力了。

比如图中用绿色表示的几位基金经理就是:华安胡宜斌(华安媒体互联),国投瑞银孙文龙(国投瑞银新兴产业),景顺长城杨锐文(景顺长城优选)。

8. 大家一定注意到了最右侧的三个灰色点,从上到下分别是工银杜洋的工银战略转型,华安王斌的华安安信消费,海富通周雪军的海富通改革驱动。

这几个基金经理可能大家不算很熟悉,限于篇幅我这里也不打算展开讲,相对而言,大家可以关注一下现任工银基金研究部能源设施研究团队负责人的杜洋和现任海富通公募权益投资部总监的周雪军,以后有机会我来仔细剖析一下他们的投资能力和投资风格等。

限于篇幅,基金经理的讨论部分我就先讲到这里。

再来谈几点我的总体感受吧:

第一点,从投资风格上来看,这波下跌相对扛跌的基金经理主要是价值风格和均衡风格(包括中观配置的均衡风格),零星有几个成长风格的。

而图中出现的最多的还是偏均衡风格的基金经理,这是因为坚守价值风格特别是坚守深度价值风格虽然最近比较扛跌,但是之前两年的收益都不好,年化收益率不能满足要求;而坚守成长风格(包括价值成长风格),特别是坚守偏大盘的成长风格的虽然之前两年收益大好,但同时也是最近下跌的主力军,最大回撤不能满足要求。

所以我不知道大家有没有体会到均衡的妙处,就是可以既要又要。

另外建议大家有空重温一下我之前写的那篇关于均衡思维的文章:《投资中我最喜欢有这几种思维的基金经理(三)》,必有新的收获。

第二点,从投资规模的角度,这波下跌相对扛跌的基金经理主要是偏中小盘投资的,或者就是大中小盘相对均衡的,其中不乏一些具备逆向投资能力的,这些事实上都最终会指向同一个点,就是不抱团,也就不会受到最近抱团瓦解所带来的冲击。

另一个可以思考的点是,如果这些基金经理不抱团长期业绩还能做得比较好的话,那不管是从长期配置的角度,还是适应当下投资环境的目的,都是非常值得我们去关注的。

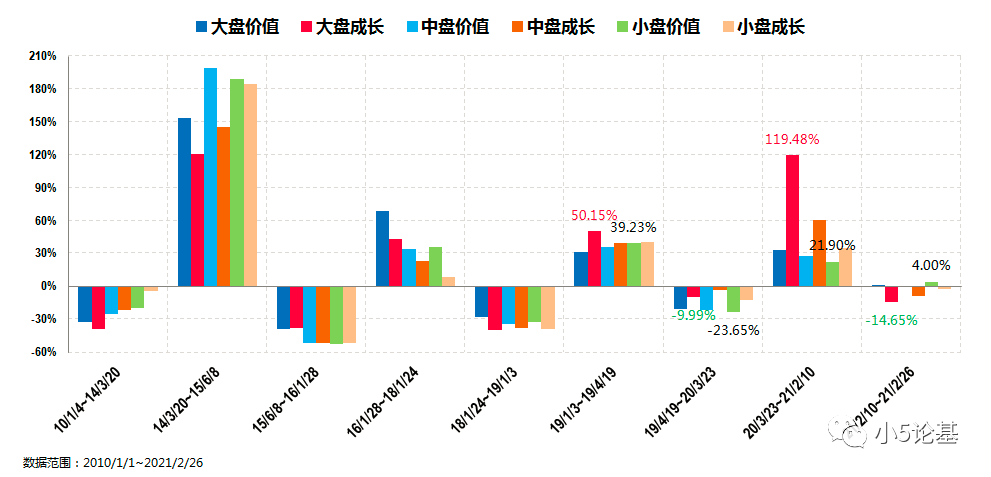

第三点,我最近正好在分析市场风格的问题,有些结论和今天讲到的话题正好契合,所以我提前分享一个图给大家看看:

上图分析的是2010年至今的十年多时间内,各种风格指数在每轮牛熊市场的表现(牛熊市场我以我常规使用的沪深300指数作为简单划分)。

我这里同样不打算长篇大论,就来简单看下2019年至今的那几段牛熊时期几个关键风格指数的表现。

比如其中的大盘成长风格指数无疑在这几年走得最强,特别是去年初到今年新年之前那段,不到一年走出119.48%的收益率;

如果再叠加2019年开始的那波涨幅,哪怕中间曾经有过-9.99%的跌幅,整体依然在两年多一点的时间内取得接近2倍的收益率(确切收益率为196.63%),

而这正是我们这两年看到的这波抱团股的狂飙行情。

如果曾经身处其中并享受到了,那恭喜,你这两年的收益率应该不会差,但理性人都应该知道这种折合年化收益率高达67.54%的收益率肯定是不可持续的,要知道大盘成长风格在2019年以前也只能说是表现平平。你看那红柱,在2019年之前甚至还表现地有点跌多涨少。

何以平衡?唯有下跌。所以最近下跌最厉害的就是这些大盘成长风格的基金。

以上当然是一个事后诸葛亮式的分析,但是对于我们的投资依然有一定的指导作用:

虽然最近这波跌幅有-14.65%,但这两年来大盘成长风格指数的年化收益率依然还有54.02%,即便很多人可能不舍得把它们全部清仓,我觉得战略性的减仓依然还是有必要的。

与大盘成长大眼瞪小眼表现截然相反的指数则是小盘价值,这或许也是小盘价值在最近这波下跌中不仅没怎么跌反而还取得了正收益的最大原因。

当然,我这里并不是说小盘价值就一定能在接下去的市场中大展身手逆势而上,相反我认为如果大盘成长出现较大跌幅的话,其他风格指数可能更多是被拖累入坑,最多就是坑浅一点。

所以我的真正意思是,偏价值的风格在接下去的一段时期内表现可能会优于偏成长的风格,哪怕是跌,跌幅也会小于偏成长风格的。这对于我们主动基组合的风格配置来说是有一定的战略指导意义的。

讲到这里关于偏股主动型基金的部分就差不多可以告一段落了。

本来我想把“固收+”基金的那部分也一并说了,没想到写完这部分就叒篇幅较大了,无奈只能下周再来一篇了,敬请期待,甚至我认为那篇可能会更值得期待。