中金 | 港股:调整后更具吸引力

来源:中金策略

港股调整后更具吸引力

港股市场上周的表现不可谓不惨烈,不仅主要股指出现疫情爆发以来的最大单周下跌,南向资金单日净流出也创开通以来新高。不过,我们认为导致市场剧烈动荡主要是外部因素或一次性事件所致,而非来自市场自身的基本面状况。例如,香港政府上周三意外宣布计划可能计划上调股票交易印花税,引发恐慌性抛售和大量资金的流出。但是,我们测算上调印花税的实际影响较为有限。另一方面,美国长期国债收益率飙升,引发全球股市出现共振,港股市场在这一背景下也难以独善其身。

不得不承认,香港作为全球金融中心,对国际市场情绪及流动性更为敏感,因此外部扰动势必将影响其短期表现。但是,我们认为决定其长期趋势的基本因素未受到影响,例如增长前景的持续改善和积极的流动性环境(海外资金和南向资金共振流入)。

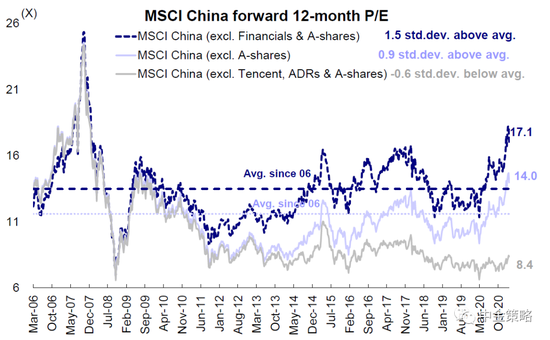

因此,我们认为,中期维度看,股市近期遭遇抛售与剧烈动荡,反而提供更好的中期买点,尤其是之前估值较高的优质标的。展望未来,除了美债收益率的变化等外围动态外,即将到来的两会和2020年业绩期也值得关注。

操作上,在近期剧烈波动环境下,我们之前提出的新老经济或价值与成长板块间的均衡配置目前看依然适用,具体关注布局受益于强劲出口、消费和服务复苏的行业标的,以及存在旺盛需求的部分周期性板块。此前,建议投资者关注近期回撤中优质标的的投资机会。

市场回顾:过去一周,海外中资股市场经历了自2020年初疫情爆发以来最大规模的抛售,主要受中国香港政府计划提高股票印花税的影响,同时美国债券收益率飙升也引发全球股市震荡共振。高估值的科技股和成长股领跌,导致恒生科技指数大幅回撤15.2%。整体来看,MSCI中国指数下挫9.6%,恒指和恒生国企指数跌幅分别达7.1%和5.4%。行业层面,除地产(+5.6%)和能源(+0.1%)外,所有行业均下跌。其中,IT,必需消费及可选消费分别下跌13.4%,13.0%和12.3%,几乎回吐了年初以来所有涨幅。

MSCI中国指数重挫9.6%,主要受信息技术和消费板块拖累

市场展望:港股市场上周的表现不可谓不惨烈,不仅主要股指出现疫情爆发以来的最大单周下跌,南向资金单日净流出也创开通以来新高。不过,我们认为导致市场剧烈动荡主要是外部因素或一次性事件所致,而非来自市场自身的基本面状况。例如,香港政府上周三意外宣布计划可能计划上调股票交易印花税,引发恐慌性抛售和大量资金的流出。但是,我们测算上调印花税的实际影响较为有限。另一方面,美国长期国债收益率飙升,引发全球股市出现共振,港股市场在这一背景下也难以独善其身。

不得不承认,香港作为全球金融中心,对国际市场情绪及流动性更为敏感,因此外部扰动势必将影响其短期表现。但是,我们认为决定其长期趋势的基本因素未受到影响,例如增长前景的持续改善和积极的流动性环境(海外资金和南向资金共振流入)。

因此,我们认为,中期维度看,股市近期遭遇抛售与剧烈动荡,反而提供更好的中期买点,尤其是之前估值较高的优质标的。展望未来,除了美债收益率的变化等外围动态外,即将到来的两会和2020年业绩期也值得关注。

操作上,在近期剧烈波动环境下,我们之前提出的新老经济或价值与成长板块间的均衡配置目前看依然适用,具体关注布局受益于强劲出口、消费和服务复苏的行业标的,以及存在旺盛需求的部分周期性板块。此前,建议投资者关注近期回撤中优质标的的投资机会。

美国债券收益率近期显著攀升

市场一致预期上周有所上修,目前预计2021年恒生指数盈利增长为17.4%

具体来看,支撑我们观点的主要逻辑和本周需要关注的因素主要包括:

1)印花税上调或抑制市场情绪;实际影响或有限且短期。上周三,中国香港财政司司长陈茂波公布了新一财年的预算方案,其中包括将股票买卖双方的印花税从0.1%上调至0.13%,引发市场震动。这是香港自1993年以来首次调高印花税,我们认为可能反映港府自疫情爆发以来财政逐步吃紧,压力增加(2020年财政赤字扩大到5.8%,较1998年和2008年更差)。陈茂波预计这一举措将在2021/22财年为政府贡献129亿到920亿港元的收入,初步测算约占港府总收入的2%。

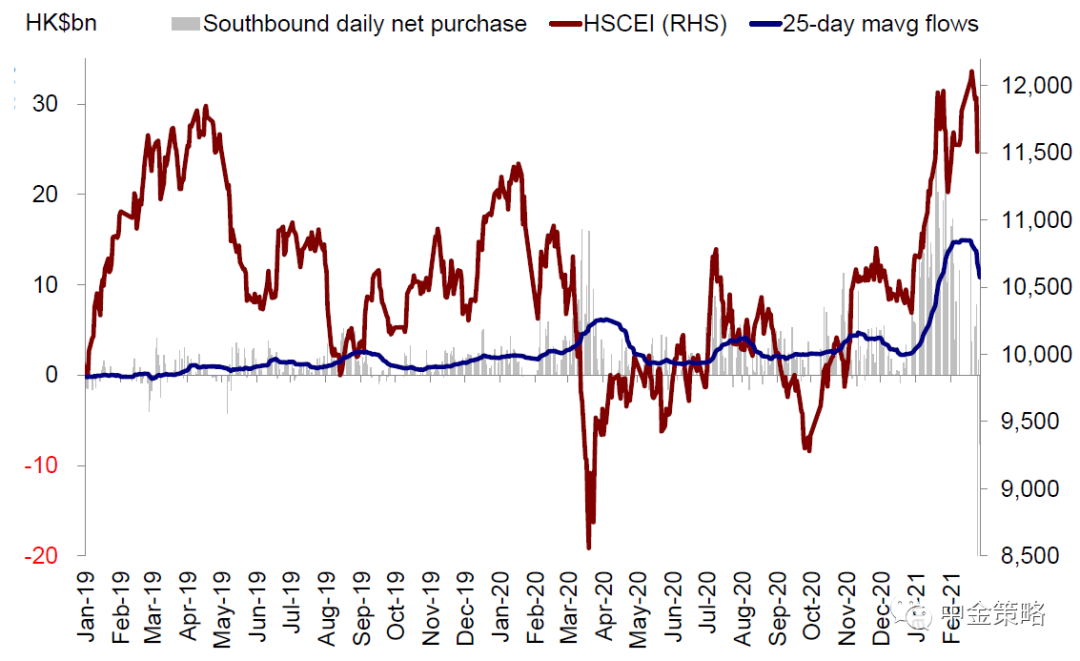

就股市而言,按2020年1300亿港元的日均成交额计算,我们预计上调0.03%印花税约导致日交易成本增加约3900万港元(南向港股通交易增加729万港元),影响有限(详见报告《香港上调股票印花税影响几何?》)。总体来看,我们认为上调印花税主要抑制市场情绪,实际影响较小。虽然消息公布后南向单日流出创新高(约200亿港元),我们认为不会改变整体流入趋势。

2)美债收益率骤升导致市场承压,对高估值成长股边际影响更大。2月25日10年期美债收益率升至1.54%,盘中一度突破1.6%,创下自疫情爆发以来新高,主要因为经济复苏预期强化,通胀预期提升。债券抛售导致股市震荡,高估值成长股领跌,主要是由于低利率环境是高估值的主要支撑之一。以科技股为主的纳斯达克指数下挫3.5%,其他市场也跟随下跌,有着“香港纳斯达克”之称的恒生科技指数下跌15.2%。

从历史经验来看,美债收益率上行阶段不一定必然对股市构成威胁,还要看美债收益率上行速度的快慢。更重要的是,从长期维度看,只要基本面维持向好,利率水平也决定市场长期趋势的唯一变量。

债市抛售导致H股大盘下跌

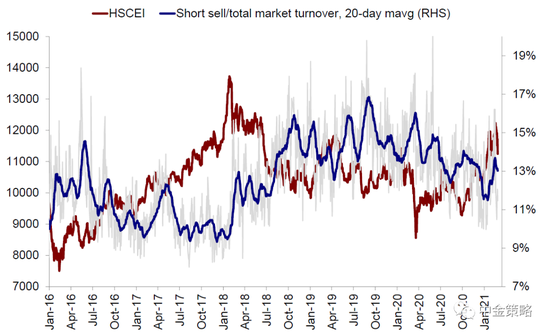

香港市场卖空成交比例降至11%左右

受近期回调影响,MSCI中国指数接近超卖区间

估值较高位小幅回落

3)印花税上调消息导致南向单日资金流出创新高,但海外资金连续第26周流入。中国香港政府意外宣布上调股票交易印花税导致上周三南向资金净流出199亿港元,不仅是今年以来第一次出现净流出,而且创下有史以来单日净流出新高,也导致南向资金出现2019年9月以来首次出现单周流出。美团、港交所、小米集团、腾讯等科技股和高估值个股压力较大,分别出现净流出79亿港元、69亿港元、27.9亿港元以及29亿港元。但是,上周海外资金依然流入,共计29.8亿美元流入海外中资股,为连续第26周流入。

往前看,我们预计H股市场整体的流动性状况不会因短期波动逆转。得益于中国家庭资产配置多样化以及香港市场新经济公司不断壮大提升长期吸引力,我们预计长期的结构性南向资金和全球资金流入将保持强劲势头,每年流入规模或达到5,000-6,000亿人民币(有关我们的具体分析,请参考我们此前发布的报告《千亿资金南下,港股如何选股?》),其中内地公募基金或将贡献2500-3000亿人民币(《剖析公募基金港股投资》)。

海外资金已上周三南向资金流向创新高

经连续26周流入

4)恒生指数调整:成分股数量由52只增加至55只;关注周一咨询结果的公布。上周五,恒生指数公司宣布将阿里健康、龙湖集团、海底捞纳入恒生指数,变动将于3月15日生效,对应指数成分股数量由52只扩充至55只。新纳入三家公司的总权重为2.09%,其中阿里健康0.89%,龙湖集团0.62%,海底捞0.58%。此外,恒生指数公司将于周一(3月1日)公布12月咨询结果,或将成分股数量增加至65-80只,以合理地代表各行业。市场普遍将上周五的指数扩容视作此次咨询结果的前奏。

与此同时,恒生科技指数成分股数量将由目前的32只缩减至30只,其中纳入海尔智家和万国数据,移除丘钛科技、猫眼娱乐、心动公司、易鑫集团。恒生国企指数将纳入碧桂园服务和农夫山泉,新经济行业权重进一步提升。港股通标的也将随着恒生综合指数的变动而相应调整。

往前看,我们预计大盘指数新经济行业权重增加不仅将吸引更多的新经济龙头赴港上市,而且将吸引更多资金流入H股市场,进而形成良性循环,强化中国香港作为国际金融中心和投资中国桥头堡的地位。

5) 两会临近,关注政策信号。两会将分别于2021年3月4和5号相继召开。我们预计2021年的两会传递的政策导向,可能会与去年年底的中央经济工作会议精神基本一致,除了宏观的逆周期调节外,估计几大关键领域包括“科技创新”、“产业自主”、“提振消费内需,改善收入增长及收入分配”、“绿色发展”、“加强监管与反垄断”,等等。我们建议密切关注两会政策信号,尤其是房地产政策。此外,考虑3-4月信用债将迎来偿还高峰,我们建议关注潜在违约风险,

投资建议:虽然不确定性仍存(包括通胀攀升、债券收益率抬升、两会政策信号),我们认为H股市场长期上行趋势不改。

在这一背景下,我们仍然建议在新老经济板块间进行均衡配置,例如选择工业利润改善的部分周期性板块(如原材料,化工,有色金属和能源)。此外,我们继续推荐受益于出口需求的标的以及受益于升级趋势的消费板块(如汽车和零部件、首饰、美妆、家具和家用电器)。此外,我们建议关注股价大幅回调的高质量个股。

流动性与市场情绪:上周市场整体流动性分化:1)海外资金连续第26周流入;2)南向资金转为净流出;3)港股市场卖空成交比率下滑至11%左右。

重点关注事件:1)恒生指数咨询结果;2)中国经济数据;3)全国两会;4)部分地区疫情反弹以及疫苗接种;5)中美关系。

资料来源:彭博资讯、EPFR、Factset、万得资讯、中金公司研究部

文章来源

本报告摘自:2021年2月28日已经发布的《港股调整后更具吸引力》

分析师:王汉锋,CFA SAC 执证编号:S0080513080002 SFC CE Ref:AND454

分析师:刘 刚,CFA SAC 执业证书编号:S0080512030003 SFC CE Ref:AVH867

扫二维码,3分钟极速开户>>