来源:博道基金

前情回顾

从2月18日到2月25日,一周尽管上证指数只下跌1.92%,但沪深300累计下跌5.82%,创业板指累计下跌12.79%。尤其2020年表现优异,2021年初也傲上柳梢的基金,开始经历了近一年最大幅度的一次波动。(数据来源:Wind,风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

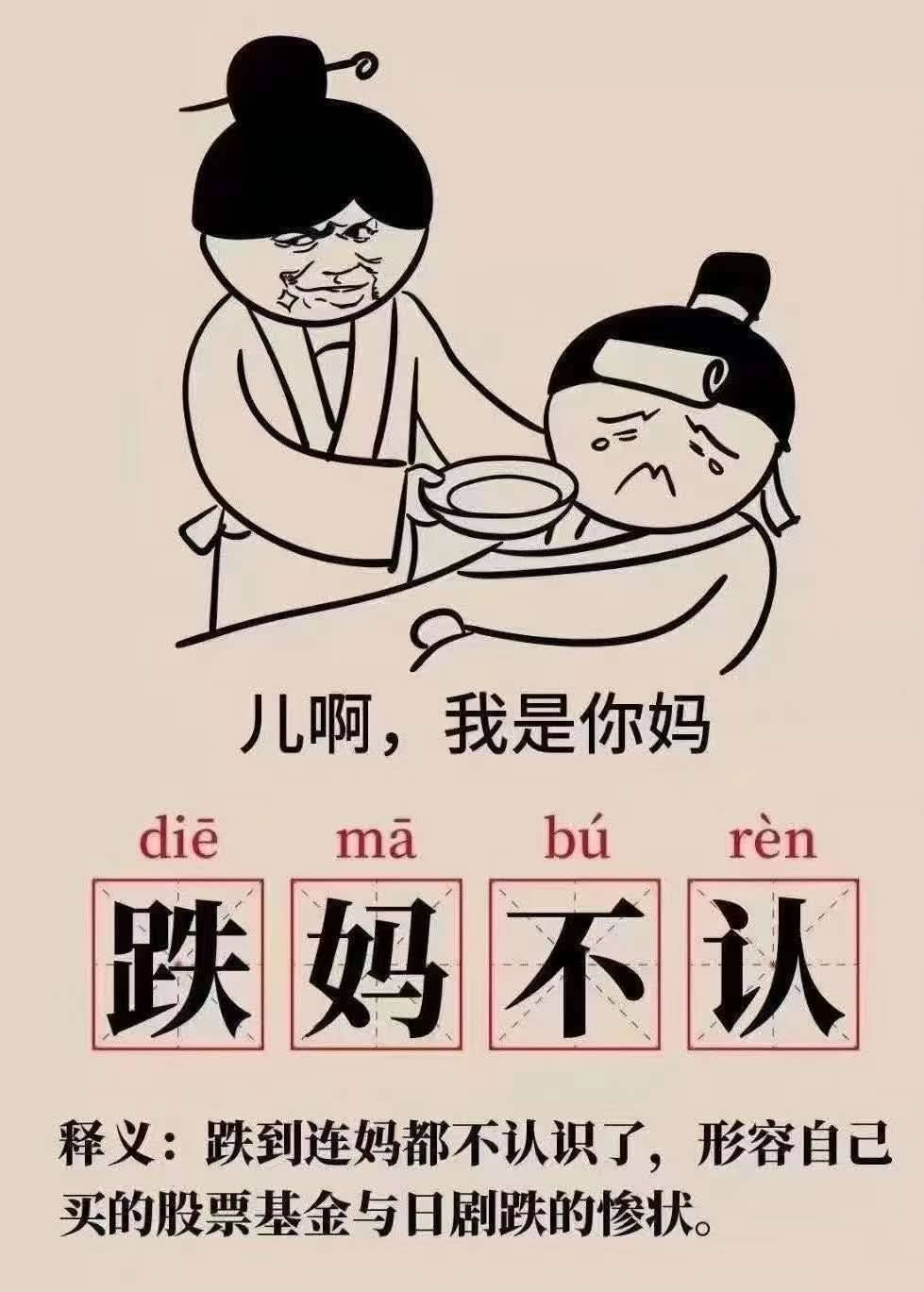

没想到节后第一个完整周来得如此猛烈。大年一过,刚拜了财神爷、期待牛年开门红的基民们就反吃了资本市场一记重锤。

基金波动不要紧,掌握正确的应对姿势,“下探底”迟早都会变成“上仰头”。那么,小博来献丑说几招,教你如何做大跌中的“行动派”。

莫存侥幸,躲过暴跌,往往也会错过暴涨

01

怎么躲过暴跌,这是一道超纲题,小博做不到,即使是股神巴菲特也做不到。巴神在股市叱咤风云了几十年,仍然认为合格的股票投资者要有承受股价下跌50%的魄力。事实上,很多投资大师都是“逆向投资”的践行者,敢为常人之不敢为。

暴跌和暴涨是一对好兄弟,关系亲密,常常相继出现。假设市场一跌就赎回,如果市场后面大幅反弹,你就很可能也会错过暴涨,还搭上不少赎回费。到头来竹篮打水一场空,不是白忙活一场吗?

看着下面的沪深300指数区间收益表,你发现致富之道了吗?纵使中间曾经有过那么大的下跌幅度,但真正适合普通投资者的做法其实只有两步。第一,购入优质基金;第二,随它造作。如果你做到了以上两点,最终可以收获203.58%的累计收益率。

(数据来源:Wind资讯,沪深300指数区间收益表;数据区间:2002/1/4-2021/2/26)

想必有人会问,那我要是在即将跌的时候赎回,即将涨的时候买入,岂不是能赚更多的钱。如果世界上真的存在这种活脱脱的人形市场风向标,请立刻告诉小博,就是砸锅卖铁也要把预言家请回家。现实中,即使是最缜密的算法,都无法百分百预测市场的走向。

但是没有关系,因为就算我们完美避开上图中跌幅最大的20天和涨幅最大的20天(即剔除),沪深300指数的累计收益率曲线也变化不大,这种情形下的累计收益率214.44%与上图的203.58%相差无几。

(数据来源:Wind资讯,沪深300指数区间收益表;数据区间:2002/1/4-2021/2/26)

短期择时难如登青天,但只要我们坚持长期投资,则无需过于忧心。不必仅仅因为市场大跌而赎回基金,而是扶稳坐好,或者利用下跌的时机搭上优质基金的班车,耐心等待市场回暖。

建立对权益资产的合理预期

02

当我们看到“xx基金销量冠军”“xx基金年化收益30%”“xx基金大涨”相关字眼时,往往会疯狂心动,按捺不住想要立刻购买的双手。这是因为,我们的目光焦点总是落在基金业绩和收益上,对于基金风险了解较少甚至毫不在乎,到市场大跌时才觉得“上错了车”。

可是,权益基金的收益和风险总是相生相伴、密不可分的,就好像一枚硬币的两面。理性的投资,是在风险和收益的天平两端同时加码,而不是一味追求高收益。

数据证实,从长期来看权益基金的收益是相当可观的。但它不像我们的体重,哦不,年龄,会只涨不跌。投资权益基金之前,我们需要打个小小的预防针——市场一定会有波动,基金也一定会有下跌的可能性,但这不影响我们挣钱致富奔小康。致富之道就像龟兔赛跑的那条跑道,火急火燎一个劲儿往前冲的人并不一定永远领先,反而是步履缓慢却坚持不懈的人才能笑到最后。

将组合仓位控制在能接受的波动范围内

03

很好理解,当你进行体重管理的时候,想控制在能接受的范围内。假设你给自己设置了80公斤的上限,那么在你79公斤的时候,就基本上与火锅、汉堡、可乐等高热量食品绝缘了。

投资也是一个道理。我们将投资的资产组合仓位控制在自己能接受的波动范围内,那么情绪波动的范围也会相应地缩小。具体怎么做呢?这里跟大家分享两种策略。

均衡配置

我们常说营养均衡,蔬菜、荤菜、水果都要摄入。在投资中,均衡配置就是说我们不要把鸡蛋放到一个篮子,而是分散投资,比如选择权益基金和固收基金合理搭配,不押注单一品种或单一基金,可以让你的投资组合更加均衡。

比如如果觉得现在的波动有点难以忍受,那么当你年终奖发完的新增资金,就不要再买股票基金了,而是选择一些固收+产品,用这些低仓位、低波动的产品来降低整个组合的波动,博道基金旗下就有博道安远、博道盛利(目前仍在封闭期,近期开放)这样的固收+产品可以选择。

定投策略

定投策略可以帮助我们抓住波动里的投资机会。尤其当市场向下波动时,在低位定投可以帮我们积累低价筹码减小投入成本;而定投最好的标的,就是指数增强产品,因为其操作透明、风格确定、费率低廉等特点,成为广大定投爱好者的私家珍藏,特别是除了获得指数的收益外,还额外有一份不错的增强超额收益。小博家有沪深300和中证500两大跨市场经典指数增强产品供你选择哦。

所以当面对这样的市场大跌,不懂行的在哀嚎,而懂行的,却已经悄悄修改了自己定投计划的金额,yes!市场大跌不加大定投,更待何时?

小博更想聪明提醒您,可以在原有定投计划上增加甚至翻倍,而另外一个方法则是制定一个“神奇的低位投资法”,具体可参考《一个神奇的“买跌”公式》,可能同样便于你低位行动哦。

而除了这些行动让波动缓和下来,小博更建议的是提高对波动的“钝感力”,任你风动幡动,我自岿然不动。买好基金,付好管理费,剩下的事情就交给基金经理,你除了半年一年过来考核一下基金经理,真的不需要做什么啦,大好春光,喝茶赏花很香啊!

看懂投资风格,和优秀基金经理共进退

03

最后也是最重要的:看懂基金经理的投资风格,和优秀的基金经理共进退。

小博建议大家从以下几个维度考察基金经理的投资风格:

仓位管理

面对市场变动是否主动调整仓位

部分基金经理倾向于自上而下判断市场,通过控制仓位来规避市场风险,或者进行股债比例调整。部分基金经理则是个股精选型,只从估值角度调仓,认为择时通常无效,主张长期持有。

行业/风格偏好

对行业、风格是否存在特定偏好

比如这周的调整,沪深300指数和创业板指数的调整幅度就大不相同,其实2020年的涨幅也大不相同,你所投资的基金持仓有什么偏好,还是更为均衡,这些在选择基金的时候或者在持仓过程中多加了解,如此,在市场波动时,你对它的波动因为更理解,所以就更能接受。

持股调整

是否频繁换股

基金经理的调仓频率也取决于其个人风格,有的基金经理喜欢长期持有优质股票,并不进行过多调仓,而有的则偏好频繁调整股票配置。

持股周期

买入持有/波段操作

换手率是持股周期的主要衡量指标,有的基金经理倾向于买入持有,有的则擅长波段交易。但不得不提到的是,价值投资者通常更为认同长期持有的逻辑,持仓里长周期的股票占比也较高。眼下波动最大的核心资产类股票就是这类,所谓“抱团“,也是来自大家对这些股票的一致认知,才会导致估值过高带来调整。调调更健康的”估值修复“之后,这些”黄金赛道“的优质股仍然会有很大表现空间。

小博想说,基金投资背后的核心逻辑就是基金经理的投资风格。对于普通投资者来说,把择时、选股、调仓这种大难题统统交给你pick的基金经理,你只负责考核TA的投资风格有无明显变化。既然选TA,就接受TA,相信TA,所谓投资是认知的变现,基金经理在选择自己信仰的趋势、行业、个股投资,而你的基金投资,也正是你对基金经理认知的变现。

最后,上道题。

测试一

在你面前有A、B两个保险箱,如果选择A,你有一半的几率可以获得100万元,当然也有一半的几率一无所获;如果选择B,你将百分之百获得50万元。你会如何选择?

小博猜,你是不是选择了B保险箱呢?

测试二

在你面前依旧有两个保险箱C和D。但情况略有不同,选择C你将百分之百损失50万元,而选择D你将有50%的概率损失100万元,同时也拥有一半的机会毫无损失。你又会如何选择呢?

此时你是不是选择了D保险箱呢?

这个实验源于行为经济学领域一个著名的心理学理论——损失厌恶理论。也就是说,我们损失100元带来的痛苦往往高于获得100元带来的满足。所以当市场波动,尤其是大幅下跌的时候,就会成为我们负面情绪的放大镜。

当我们心情好的时候,天是蓝的水是绿的,看谁都带美化效果。当我们心情不好的时候,天是灰的水是浊的,看谁也都带丑化效果。资深的P图人士都知道,加了滤镜效果后的世界会丧失原本的样貌,也就影响我们对于现实的判断。

那么,在投资过程中,我们一起试着打破情绪滤镜吧!增加对于市场波动的钝感力,不被情绪支配,这样我们聪明的智商就又占领高地了。

最后,小博诗兴大发,专门作诗一首送给大家:

市场波动不要紧,认准博道不松手。

跟着博道长期投,慢慢变富不用愁。

风险提示:

投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,基金管理人博道基金管理有限公司做出如下风险揭示:

依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外,具体以基金法律文件为准)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。