中信证券占行业一成净利润!强者恒强趋势2020年极致化,前10券商占行业净利50%

财联社(北京,记者高云)讯,毫无疑问,2020年是券业大丰收的一年,根据中证协数据,2020年度138家证券公司实现营业收入4,484.79亿元,同比增长24.41%;实现净利润1,575.34亿元,同比增长27.98%。净利润排名靠前券商已经步入净利润百亿时代,中信证券甚至以148.97亿净利占到行业近一成(9.46%)。

据中证协数据,由于规模效应等因素,证券行业集中度稳中有升,从行业资产集中度来看,2020年证券行业总资产排名前10券商为50.10%,较2019年提高1.39个百分点;净资产排名前10券商为43.72%,较2019年下降0.38个百分点。

2020年度,证券行业营业收入及净利润排名前十的证券公司与2019年相同,头部证券公司地位较为稳固。2020年营业收入排名前10券商为41.86%,与2019年基本持平;净利润排名前10券商为50.54%,较2019年度下降2.41个百分点。

从业务条线来看,各业务集中度均有不同程度提升。2020年度证券行业经纪业务净收入排名前10券商为45.10%,投行业务净收入排名前10券商为48.37%,资管业务净收入排名前10券商为54.96%,利息净收入排名前10券商为46.47%,证券投资业务收入排名前10券商为44.93%,较2019年分别变动0.67、3.92、4.40、-1.48、0.74个百分点,头部证券公司在投行、资管业务领域竞争力持续增强。

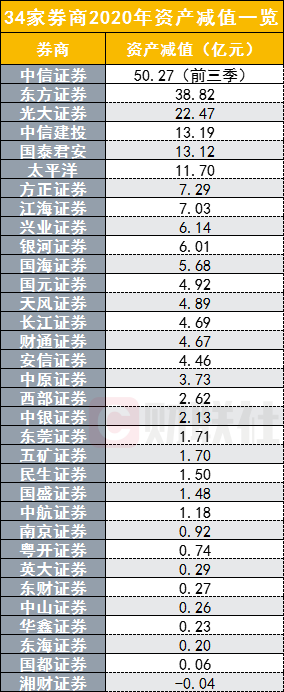

计提资产减值成为券商2020年业绩的最大影响因素,截至2月24日,33家券商减值规模已达224.34亿元。中信证券前三季计提减值损失50.27亿元,是公司2019年减值额的近一倍。

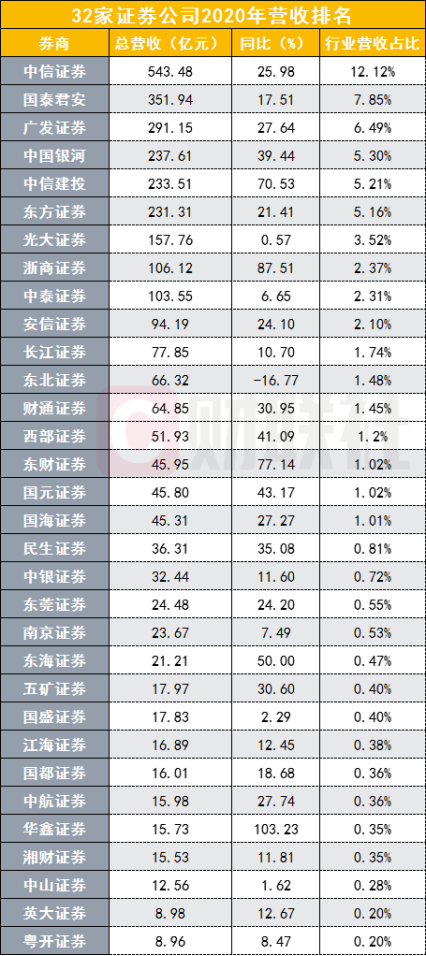

9家券商占据行业营收半壁江山

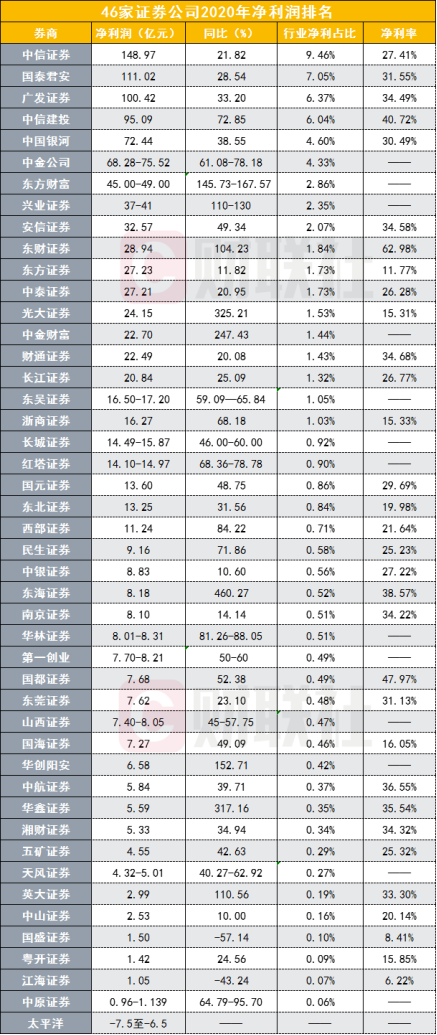

目前已有46家券商或上市主体发布了业绩快报或业绩预报。

营收超过百亿的前9家券商分别为中信证券(543.48亿元)、国泰君安(351.94亿元)、广发证券(291.15亿元)、中国银河(237.61亿元)、中信建投(233.51亿元)、东方证券(231.31亿元)、光大证券(157.76亿元)、浙商证券(106.12亿元)、中泰证券(103.55亿元)。

对比行业数据,会发现很多有趣的现象。

2月23日,中证协发布证券公司2020年度经营数据,证券行业2020年度实现营业收入4484.79亿元,同比增长24.41%;实现净利润1575.34亿元,同比增长27.98%,127家证券公司实现盈利。

券业“一哥”中信证券具有典型性,中信证券2020年实现营收543.48亿元,行业营收占比12.12%,该营收规模超过已公布营收数据且排名靠后的19家券商之和。

中信证券2019年、2018年营收分别为431.40亿元、372.21亿元,证券行业对应年度的营收分别为3604.83亿元、2662.87亿元,中信证券相应年度的行业营收占比分别为11.97%、13.98%。

对比2020年与2019年数据,集中度提升的结论就更加支撑有力,中信证券市占率同比提升了0.15个百分点。

行业巨头中信建投、浙商证券营收规模高速增长

营收增速方面,目前,已公布数据的16家券商营收增速超过行业增速水平(24.41%),同比增速超过50%的券商分别为华鑫证券(103.23%)、浙商证券(87.51%)、东财证券(77.14%)、中信建投(70.53%)、东海证券(50.00%)。

营收过百亿的券商中,中信建投、浙商证券仍保持高速增长,同比增速分别为70.53%、87.51%;中信证券(25.98%)、国泰君安(17.51%)、广发证券(27.64%)、中国银河(39.44%)、东方证券(21.41%)等几家头部券商增速与行业水平相差不大。光大证券(0.57%)、中泰证券(6.65%)增速则远低于行业水平。

需要留意的是,部分往年业绩靠前的券商尚未公布营收业绩预报或快报,一旦公布,相关行业集中度或将更为明显。招商证券、海通证券、华泰证券、申万宏源、国信证券等未公布相关数据,中金公司、东方财富未公布营收数据。

中信证券占据行业近一成净利,东财证券净利率超六成

营收规模反应的是券商够不够“大”,净利润则反应了券商够不够“强”。

排名靠前的7家券商净利润行业占比惊人,中信证券(9.46%)、国泰君安(7.05%)、广发证券(6.37%)、中信建投(6.04%)、中国银河(4.60%)、中金公司(4.33%)、东方财富(2.86%)合计行业净利占比40.70%。

仍以头部券商中信证券为例,2020年净利润148.97亿元,规模之大,占据行业近一成净利润。

净利率可以一定程度上反应券商的市场竞争力,具体来看,东财证券以净利率62.98%高居32家可核算净利率券商之首,紧随其后的是国都证券(47.97%)、中信建投(40.72%)、东海证券(38.57%)、中航证券(36.55%)、华鑫证券(35.54%)。

在头部券商中,中信建投净利率水平处于领先位置,中信建投2020年实现净利润95.09亿元,净利率为40.72%。

资产减值成为券商业绩最大绊脚石

2020年,市场如火如荼,证券行业整体业绩也是蒸蒸日上,但计提资产减值损失成为多家券商业绩增长的绊脚石。

最新数据显示,截至2月24日,33家券商减值规模已达224.34亿元。6家券商去年减值规模较高,中信证券减值规模最高,公司前三季计提减值损失50.27亿元,以下五家券商计提减值规模靠前,包括东方证券(38.82亿元)、光大证券(22.47亿元)、中信建投(13.19亿元)、国泰君安(13.12亿元)、太平洋(11.70亿元)。

中信证券计提减值损失对公司业绩产生了较大影响,公司前三季计提减值损失已经超过2019年计提资产减值额的近一倍,公司2019年、2018年计提资产减值损失分别为25.90亿元、22.11亿元。

东方证券、光大证券皆为规模较大券商,东方证券减值规模远超公司净利润规模,减值规模为38.82亿元,净利润规模为27.23亿元;光大证券减值规模与净利润规模相差无几,两数值分别为22.47亿元、24.15亿元。

机构:投资交易需求增加推动2021年行业投资和经纪增长

国泰君安非银研究团队研报称,证券行业2020年业绩快速增长,资产规模稳步提升。企业融资需求增加推动投行业务增长,客户投资需求旺盛提升经纪业务收入。

国泰君安非银研究团队预计,客户投资交易需求增加推动2021年证券行业投资和经纪业务增长。机构客户投资需求增加,衍生品工具愈发丰富,叠加政策红利扩容参与者清单、放宽展业限制,券商场外衍生品业务有望持续增长,推动券商金融投资资产扩张,放大投资业绩弹性。零售客户财富管理需求持续旺盛,21年至今市场交投活跃度进一步提升,日均股基交易量达1.12万亿,较20年水平增长23.48%,预计助力券商经纪业务收入提升。

国泰君安非银研究团队认为,具备较强资本金实力以及风险定价能力等专业实力的券商能更好满足机构客户投资需求,龙头券商竞争优势较为明显;在零售客户财富管理需求爆发的当下,通过互联网方式能更高效的享受财富管理红利,维持行业“增持”评级。

扫二维码,3分钟极速开户>>