来源:财通证券资管

对于不同的资产类型,长期的“长”是否一致?持有时长与收益率大小有关吗?

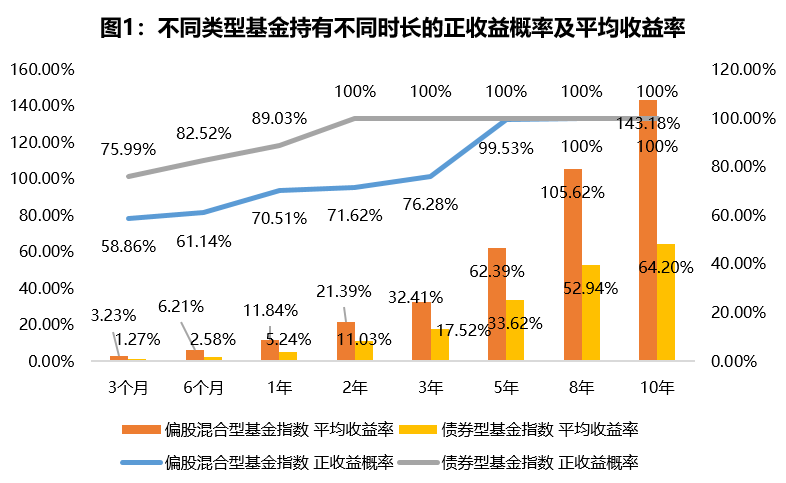

为了解答这个问题,我们来测算2010年至2020年末,任一日买入并持有偏股混合型、债券型基金指数并持有3个月、6个月、1年、2年、3年、5年、8年、10年的正收益概率及平均收益率情况。

数据来源:wind,统计区间:2010.1.1-2020.12.31,选取偏股混合型基金指数及债券型基金指数,数据区间需满足历史时点买入并能够持有不同区间的时间段,再进行正收益概率与平均收益率计算,正收益概率即区间内收益为正的样本数量占总样本数量比重,平均收益率即区间内所有样本收益率均值,3个月、6个月、1年、2年、3年、5年、8年、10年样本数量分别为2674、2586、2462、2220、1977、1487、760、273。基金的过往业绩并不预示其未来业绩表现。本材料举例阐述不代表对实际投资收益的预测、保证。指数过往表现不代表未来,中国股市成立时间较短,上述展示不能作为任何投资推荐。

结 论

1. 以偏股混合型基金指数及债券型基金指数来测算,总体来看二者均为持有期越长,获得正收益的概率越高,平均收益率也越高;

2. 但从测算结果来看,要想获得长期更稳定的收益,偏股混合型基金指数比债券型基金指数的“长期”更长,这也是长期投资时需要考虑的一层含义:投资产品类型。

长期投资并非简单的长期持有

为什么这么说?

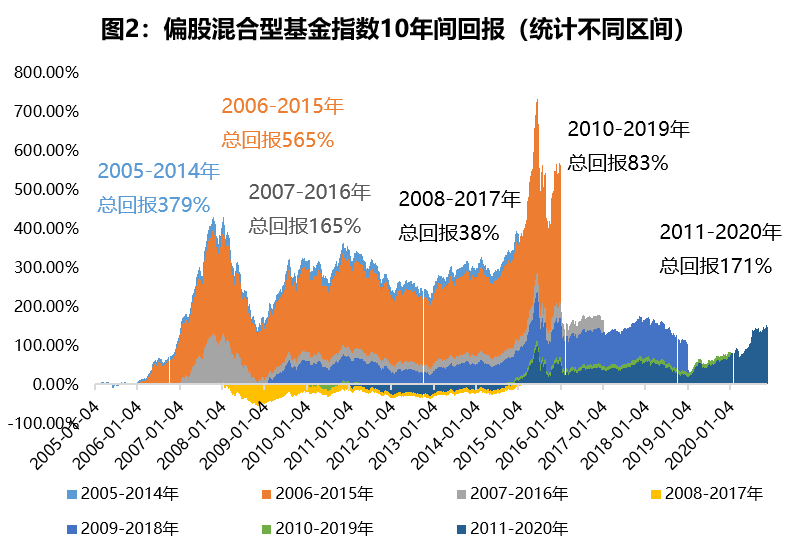

我们统计偏股混合型基金指数在不同的十年期间的收益情况,结果显示:区间不同,最后收益差距也非常大,最高回报如2006-2015年,十年间偏股混合型基金指数回报达到565%,而最低回报只有38%(2008年-2017年)。

数据来源:wind,统计区间:2005.1.1-2020.12.31。

指数过往表现不代表未来,中国股市成立时间较短,上述展示不能作为任何投资推荐。

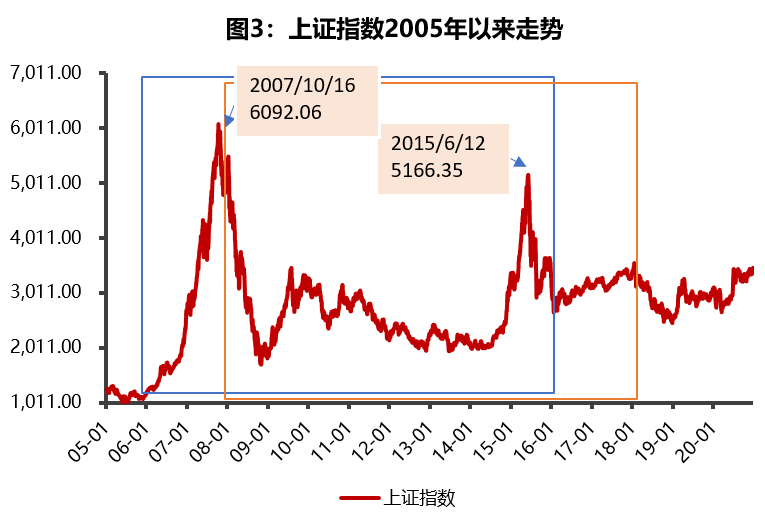

对比2005年以来的上证指数走势,来看看这几年发生了什么:

数据来源:wind,统计区间:2005.1.1-2020.12.31。

指数过往表现不代表未来,中国股市成立时间较短,上述展示不能作为任何投资推荐。

2006年到2015年十年,恰好经历了两轮牛熊转换。2006年,中国股市告别了长达4年多的熊市,开始步入牛市周期,长达两年多的时间上证综指从1161点起步,一路震荡上行,到2007年末达到最高点6092.06点。随后慢慢进入7年多的震荡熊市,2014年下半年A股行情正式启动,一直延续到2015年上半年。如果从2006年初低位布局,坚持持有10年穿越两轮牛熊转换的回报或许相当可观。

2008年到2017年十年,则恰好是在2006年到2007年这一轮牛市的末端高位入市,且更为完整的经历了2014-2018年的牛熊周期,相对而言,10年的持有体验可能并没有那么好。

显然,想要依靠“长期投资”获得较为可观的投资回报,长期的“长”不只是简单的持有时长。

长期投资的正确姿势

在经过上面的测算后,我们发现长期投资的有效性是值得肯定的。但也有很多朋友困惑于已经持有很长时间,但体验并不是很好,这时可以把长期投资的几层含义:

第一, 长期投资是一个动态过程。

一个长期=短期+短期+…+短期,阶段性的评估自己的持仓,不断在组合里优中选优,大浪淘沙。

第二, 关注买入时的点位,点位越高,这个“长期”可能越长。

对于一次性投资而言,进场时的点位基本相当于买入的成本。如果进场点位过高,成本就过高,那后续赚取收益的空间自然就较小,甚至有很大可能会亏损。

第三, 放慢心态,回归投资本源。

很多朋友往往会被基金短期的波动扰乱心态,但市场短期无章可循是常态,我们更应该关注业绩背后的投资方法,正所谓“根深方能叶茂”。如果认同基金背后的投资方法,除了主动“管住手”以外,有一定封闭期的“被动”管住手的产品也是不错的选择。