进入牛年,A股风格突变,各种被投资者称作“XX茅”的大市值龙头股突然“不香”了,成为下跌的“主力”,多只明星公募基金净值也因重仓股下挫而快速回调。

都说炒股不如“投基”,可面对起起伏伏的净值,投资者又该怎样去寻找那些可以长久“托付”,不惧市场风格切换的基金经理呢?

对此,有券商分析师通过长达数十页、上万字的研报,详细“揭秘”基金经理的投资能力圈。如近期,申万宏源发布的一份研报称,若将市场分为“顺境市场”与“逆境市场”,过去在顺境市场表现最出色的基金,未来累计收益反而最低,在逆境市场表现越出色的基金则未来累计收益会越高。

常见误区:

选过往业绩出色或Alpha更高的基金

近期入场的部分投资者挑选基金的方法可谓“简单粗暴”:看排名、看收益。但在基金行业却有一个很有意思的现象,就是“冠军魔咒”。即某一年度表现特别好的基金,往往在下一年度就会表现的不尽如人意,甚至有些还会表现特别差。

申万宏源在研报中分析道,其原因是基金经理将风格演绎到极致后,若后市风格切换,该基金表现会较差。即使拉长时间看三年或五年的收益率,也不是解决问题的关键。

另一误区在于选择Alpha(超额收益)更高的基金。Alpha通常用来定义基金经理的选股能力,一般观点认为Alpha靠前的基金经理更有研究价值。但是,申万宏源表示,Alpha不一定能够代表选股能力,在有些“赛道”,基金往往很难获取Alpha。

A股市场的一大特点是风格频繁切换,持续性较弱。据申万宏源统计,风格指数平均每两个季度就会发生一次轮动,每两年会出现一次大的风格切换。不同市场风格下基金业绩的差异,背后是基金经理投资风格的差异。

选择不惧风格切换的基金经理

那么,究竟该如何寻找不惧风格切换的基金经理呢?

申万宏源将市场划分为顺境市场与逆境市场。据其研究,顺境市场中表现出色的基金和逆境市场表现出色的基金,在投资风格上存在较大差异:顺境市场中出色的基金会暴露更多的市场风格、行业配置更集中、行业敏锐度更高;逆境市场中出色的基金更多是积累Alpha、更擅长选股、换手率相对更低。

据统计,只有少部分基金能连续几年在顺境市场及逆境市场表现出色:近一年在顺境市场和逆境市场表现都出色的基金有521只,连续两年表现出色的有228只,连续3年的仅36只。

从基金管理人的角度看,申万宏源表示,近五年逆境投资能力相对出色的为泓德基金。顺境投资能力与逆境投资能力综合排名比较靠前的基金公司有:民生加银基金、兴全基金、交银施罗德基金、富国基金等。

从荐股到荐人

卖方大力研究买方

近年来,基金经理渐成卖方分析团队的重点研究对象。

易方达基金张坤、睿远基金傅鹏博、兴全基金谢治宇……多位长期业绩出色的公募大佬都是卖方分析团队的重点研究对象。

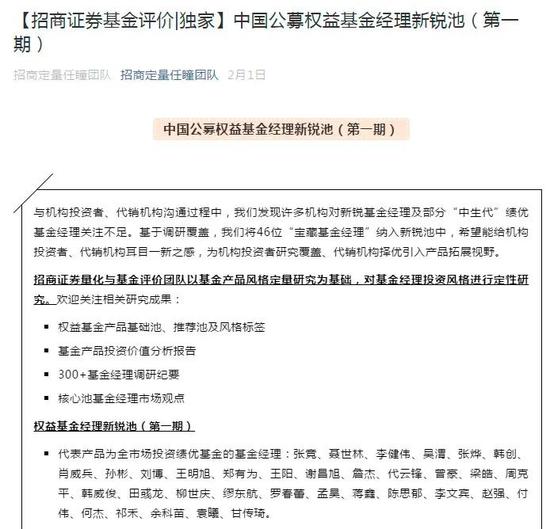

招商证券任瞳团队发现,许多机构对新锐基金经理及部分“中生代”绩优基金经理关注不足。因此基于调研覆盖,将一批“宝藏基金经理”纳入新锐池中,为机构投资者研究覆盖、代销机构择优引入产品拓展视野。

众所周知,卖方为买方提供研究报告,买方向卖方支付佣金分仓。而现在,买方逐渐成为卖方研究的重要课题。一位卖方人士表示,近两年基金投资大放异彩,规模与收益率屡创新高,券商分析师自然随之加大了这块的研究力度。不同基金经理的投资风格、能力圈、资产配置不仅深受资金方关注,也为券商等代销机构开展基金销售提供了一定的参考。