【方证视点】旧热点不可轻言抄底 新热点不可轻言逃顶——0224

来源:伟哥论市

核心观点

近日,旧“核心资产”股的走势,验证了我们市场风格发生转变的判断,对旧“核心资产”不可轻言抄底,趋势刚转向,杀跌动力仍存,君子不立危墙之下。

盘面分析

外有纳指隔夜大跌影响,内有顺周期板块短线拉升过快,存在技术性超买影响,周一大盘小幅低开后震荡上升,午后开始跳水,大盘以下跌报收。最终,大盘以下跌0.17%收盘,创业板下跌0.84%,两市成交量较前一交易日减少20.97%,这表明短线炒作顺周期板块过热后,场外资金观望为主,场内部分资金获利了结,但成交量仍保持万亿之上,市场活跃度不减,市场情绪波动较大,信心有所不足。

量能有所减少,个股活跃度不减,市场分化维持,当日有62家个股涨停,有64家个股涨幅在10%涨停板之上,有5家个股跌停,有8家个股跌幅在10%跌停板之上,涨幅超过5%个股有180家,跌幅超过5%的个股有124家,个股跌多涨少。当日涨幅居前的为军工、保险、工程机械、医美等,当日跌幅居前的为汽车、农业、煤炭、贵金属、石油化工等,顺周期板块迎来回调,受益疫情修复的航空、旅游板块盘中拉升。量能大幅减少但仍在万亿之上,赚钱效应减少,亏钱效应仍存,日内波动较大,权重维稳指数,板块开始轮动,是周二盘面的主要特征。

技术面分析

从技术上看,周二大盘低开之后一路冲高,午后逐步回落,盘中震荡加大,并呈价跌量缩态势。5日线得而复失,量能急剧萎缩,市场杀跌动力减缓,K线组合的“指南针”形态,短线大盘有望走出反弹走势,但2月10日留下的缺口,也对大盘形成引力效应,制约着大盘盘中反弹空间。

分时图技术指标显示,15分钟MACD指标底背离,30分钟K线组合为“单针探底”,短线盘中有反抽要求,但60分钟MACD指标空头强化,短线反抽空间有限。

上证50价涨量缩,10日线得而复失,20日线支撑,价涨量缩的量价背离态势,日线MACD指标死叉,短线盘中还有回调压力。

创业板价跌量缩,价格重心继续下移,中短期均线开始空头排列,弱势形态明显,K线组合形态预示盘中有反抽,但空间有限,反抽之后,回调的压力继续存在。

综合技术分析,我们认为,短线大盘杀跌动力减缓,盘中将有反弹要求,并有望继续挑战5日线压力,能否重新站上5日线,量能能否释放是关键,若大盘价涨量增,则重返5日线之上是大概率事件,若量能难以释放,则5日线压力大,大盘冲高回落概率大,并回补2月10日留下的缺口。

基本面分析

今年以来,美元指数继续在90附近维持弱势运行,依旧没有走强迹象,人民币兑美元离岸汇率在6.4~6.5之间高位强势蓄势运行,也未出现走弱的迹象,与之相呼应的是,今年以来,全球大宗商品价格连续走强,原油价格突破60美元/桶关口,年内涨幅超过20%,还有继续上行压力,铜价创出了2011年8月底以来的新高,涨价与通胀成为内外市场普遍关注的话题,市场的观点是,输入性通胀压力预期大于内生式通胀压力预期。

尽管美元低位运行,但美债收益率却大幅走高,通胀压力让市场对美联储货币政策不确定性预期提升,市场对流动性担忧加大,这是美股难走强的内在因素所在,道指高位横盘整理,纳指更是走出高位回落走势。我们认为,道指之所以能够保持相对强势,是由于道指多以周期性行业为主,大宗商品价格的上涨推动周期股走强,但纳指以高科技成长股为主,成长股受流动性影响较大,一旦流动性预期偏紧,则调整压力加大,这是为何道指与纳指之间近期结构分化的原因所在。

由于大宗商品价格的上涨,涨价预期不但推动国内期货价格上涨,也推动A股市场相关周期股股价上涨,春节以来,有色、煤炭、化工、石化、农林牧渔等顺周期股走势较为凌厉,不但引领大盘走势,形成新的赚钱效应,也在一定程度上抵御了以传统消费为代表的旧“核心资产”股下跌给大盘带来的压力,同时也给市场带来了新的话题,那就是新的“核心资产”将在顺周期股诞生,市场对此也出现了一定的争议。

那么,大宗商品价格会不会持续走高,全球通胀压力会不会越来越大,未来美联储货币政策会不会逐步退出无限量宽松,美股会不会出现向下拐点并进入熊市,A股旧“核心资产”何时会企稳,新“核心资产”会不会是在顺周期?对于市场关心的话题,我们的观点是:

其一、美联储无限量QE政策释放,可谓无所顾忌地大肆印钞票,美元溢出现象严重,美元出现趋势性回落走势,加之为抗疫情,各经济体释放的宽松货币政策,全球流动性形成大水漫灌态势,流动性泛滥推升了市场风险偏好,不但推高了股票市场上涨,也推动了大宗商品价格上涨,以原油为代表的大宗商品价格的上涨既推升了PPI,也推升了通胀预期,但通胀抑制了各经济体央行货币政策释放空间。

其二、随着疫苗在各经济体被大量使用,新冠感染人数大幅回落,全球各经济体生产开始恢复,消费也逐步走出低谷,全球经济复苏的确定性提升,生产恢复对大宗商品价格上涨也起到了推动作用。我们认为,由于经济恢复对大宗商品需求还在增加,全球各经济体货币政策还未退出,大宗商价格还会高位运行,阶段内不会出现向下拐点,对于资本市场而言,顺周期的结构性行情还会延续。

其三、由于通胀压力加大,美债大幅走高,美联储货币政策不确定性加大。对于美联储货币政策的判断,我们的观点是,相当长一段时期内不会退出,毕竟疫情的影响还未有彻底消除,经济复苏的基础还很薄弱,但美联储货币政策也不会继续大幅释放,政策将处于观察期,即有一个考量经济复苏的可持续性及权衡政策退出的利弊过程,“稳”将是全球各经济体货币政策的主基调。

其四、近期A股旧“核心资产”股价出现大幅调整,市场将其归结为货币政策收紧,债券收益率上升,市场流动性不足所致。我们认为,这个观点有些牵强附会,旧“核心资产”的股价调整是内生式的,即之前极致行情导致旧“核心资产”股价畸形走高,获利盘相当丰厚,一旦有风吹草动,盘中资金就会涌出,“大小非”也会出现大规模减持现象,旧“核心资产”的流动性从充沛转向枯竭,由于旧“核心资产”获利空间巨大,也给了做空资金获利回吐的空间,旧“核心资产”股价调整趋势刚成立,短期内还难言企稳,抵抗式调整将是主基调,不可轻易抄底。

其五、尽管大宗商品价格回升,顺周期股价格上涨,但我们的观点不变,对于强周期产业而言,一定要区别对待,尽管有价格引力,也有估值修复要求,但若不在高科技制造业的产业链之中,则很难有估值提升空间,经济周期决定了科技是经济基础,主要“核心资产”在科技。我们的观点不变,新的“核心资产”在“高科技+金融+弱周期”中,对此我们在今年更加看好应用科技(新能源汽车产业链、通信技术产业链、高端智造产业链等)、有色新材料、化工新材料、军工及金融等。

内外货币政策开始处于观察期,在内外不确定性因素强化之际,市场风险偏好有所降低,短期内大盘难以大幅走强,但阶段内以顺周期为代表的结构性行情活跃,中低价股的赚钱效应维持,也制约大盘盘中回落空间,万亿以上成交量意味着市场供需关系处于动态平衡态势,大盘区间高位蓄势运行为主,区间运行在3600点—3730点之间,阶段内大盘高位蓄势,以时间换空间。

操作策略

昨北上资金净流入6.51亿,其中沪市净流入21.96亿,深市净流出15.45亿。今年以来,无论是盘口特征,还是沪强深弱的表现,乃至北上资金动向,预示着资金主战场在逐步向沪市转移,这与我们之前有关2021年资金主战场将从深市转移到沪市的判断相吻合。近日,旧“核心资产”股的走势,验证了我们市场风格发生转变的判断,对旧“核心资产”不可轻言抄底,趋势刚转向,杀跌动力仍存,君子不立危墙之下。

旧热点不可轻言抄底,新热点不可轻言逃顶。操作上,轻指数、重个股、忌追高,逢低关注金融、新能源产业链、通信产业链、高端智造、环保及中低价底部应用科技股,慎对旧“核心资产”股,回避退市风险股。

择时模拟股票组合

图表1:2021模拟股票组合

代码

简称

前日收益

所属行业

515280.SH

富国银行ETF

1.14%

银行

515250.SH

智能汽车ETF

-0.49%

汽车

601117.SH

中国化学

-4.25%

建筑

600926.SH

杭州银行

1.03%

银行

600908.SH

无锡银行

2.75%

银行

600030.SH

中信证券

-0.61%

券商

601995.SH

中金公司

-0.67%

券商

688599.SH

天合光能

0.00%

光伏

002416.SZ

爱施德

-3.33%

新零售

002004.SZ

华邦健康

1.15%

化工原材料

603359.SH

东珠生态

-0.06%

环保

300590.SZ

移为通信

1.53%

通信

002196.SZ

方正电机

2.80%

电气设备

601808.SH

中海油服

0.49%

采掘

数据来源:

方正证券研究所 WIND资讯

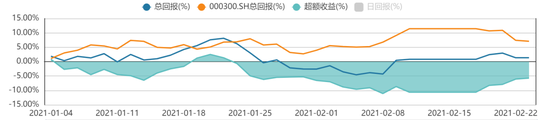

图表2:组合相对沪深300收益图

数据来源:方正证券研究所 WIND资讯

扫二维码,3分钟极速开户>>