来源:EncounterAlpha

到底是指数型基金更好还是主动型基金更好,我们今天暂不进行讨论,我认为这个话题不需要分出高下,每个人能选择与自己自洽的投资方式就好。为了避免引发分歧,我这里强调的是优秀主动型基金与普通宽基指数,例如沪深300、中证500之间的对比。

东方财富的偏股混合型基金指数

我分别查询了东方财富与Wind自编的偏股混合型基金指数,两者从2005年附近的约莫1000点上涨到了现在的1.4万、1.2万点,而沪深300全收益指数今日报收于7409点。考虑幸存者偏差,也考虑市场的整体情况,在有假设的前提下,我们应该是可以坐下来讨论的。

(一)驱动股价上涨的因素

对于主动的偏股型基金而言,基金的底层资产主要是股票,基金净值上涨的最根本驱动力还是来自于股票。股票上涨的驱动力包含了公司长期经营发展的成果(主要是净利润、自由现金流等),市盈率估值的变化,期间的分红情况。

股票的价格P=每股收益(EPS)*市盈率估值(PE),市盈率估值是投资者愿意为每股收益所付出的溢价倍数,EPS反映了一定股票总量之下,每张股票承载的公司净利润。

股价波动多变,无法预测,但公司经营情况可理性展望

从公司股价的变化来看,每股收益与市盈率估值就成为了两个变量。每股收益不变,市盈率提升股价可以上涨;市盈率不变,每股收益提升(公司净利润增加),股价也可以上涨;每股收益提升,市盈率也提升,那就迎来了“戴维斯双击”,涨幅会更大。

每股收益,取决于公司长期经营发展的成果,来自于商业世界的成功。市盈率估值倍数的变化则反映了股票投资者的情绪与人心变化。这种人性的变化,大致说来就是牛市里更乐观,愿意付出更高的倍数来获取股票;熊市里更悲观,只愿意付出更低的倍数来获取股票。

从公司经营的层面看,如果公司的发展前景好,每年预期的净利润越来越多,投资者会愿意付出较高的倍数来获取股票。我们很好理解,同样的印钞机,肯定是消耗资源少的,印钞速度快且未来更快的定价比消耗资源多,印钞速度慢的要贵。

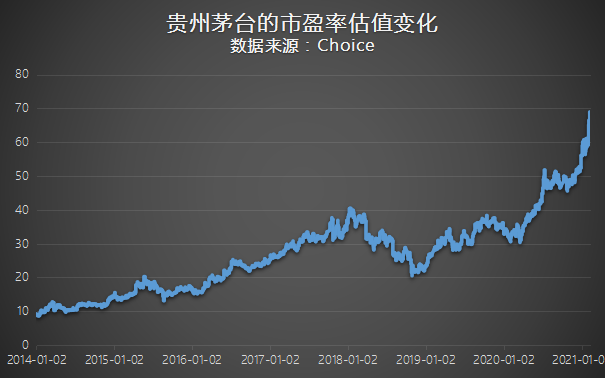

绿框区,估值很低,曾低至不足10倍;红框区估值提升,现已接近70倍

商业世界具有很高的不确定性,因为你可能无法预测一门生意,一家公司长久的生产经营情况。你的生命又是有限的,你投资是为了在有限的生命中享受股权带来的财务回报,因此即便公司永续经营,业务前景一直很好,你也不可能无限付出高价来获得股票。你付出的价格太高了,就代表着预期的收益率会降低。考虑到上述种种因素,股票投资就需要有限出价的安全边际,它既是你本金安全的保障,也是未来超额收益的来源(能额外赚估值提升的钱)。

我们可以简单小结一下,股票投资赚钱可以赚公司长期经营发展的钱,也可以赚人心给出的估值提升的钱,当然也可以两者都赚。主动型基金选择什么股票投资由基金经理决策,相较宽基指数,如果他选出的公司长期经营成果更好,买入的时候估值较低;买入之后公司也的确经营成果更好,估值提升明显,分红规模日益增大,那么主动型基金就会获得比宽基指数同期更赚钱的结果。

(二)优质公司集合型基金

基金经理选出一定量的上述特征公司,在给予相关公司以高的配置权重,该主动型基金赚钱的效率就会得到极大提升。如果该基金经理长期持有上述公司的股票,那么该基金更赚钱就是赚到了优秀企业长期发展的成果以及这期间公司估值提升的钱。

张坤经理持有优质企业时间超长

借力优质的上市公司,依靠时间沉淀下价值,这样的基金经理有不少,像易方达的张坤、萧楠;景顺长城的刘彦春;鹏华基金的陈璇淼;富国基金的唐颐恒等人都是优秀代表。从行业分布看,大致消费、医疗行业也具有上述特征——近几年净利润规模增长迅猛,市盈率估值提升极大。

举个贵州茅台的例子我们就好理解这种赚钱模式,2014年1月初,贵州茅台的市值为1300多亿,市盈率估值为9.2倍,2013年贵州茅台的净利润为151.37亿。

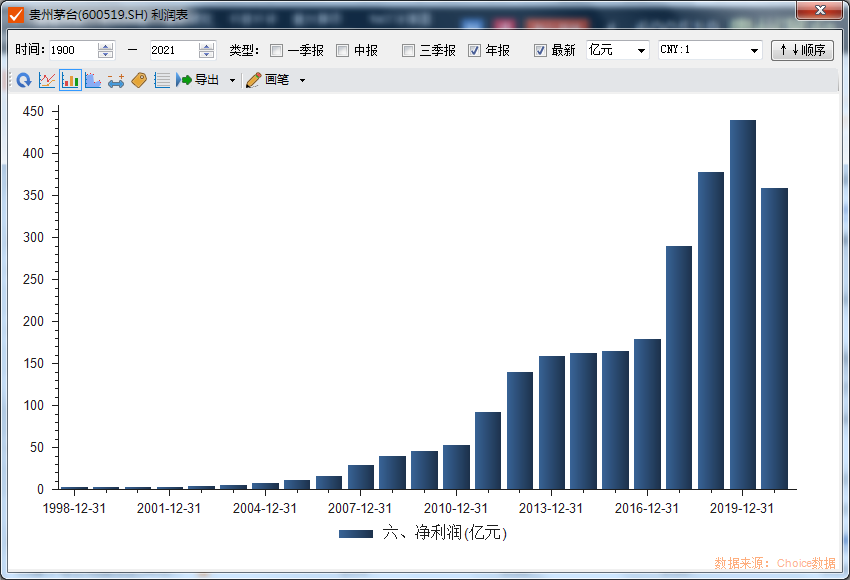

贵州茅台净利润的变化情况,截至2020年三季报

到了现在,贵州茅台的市值为3万亿,2020年的预测净利润约460亿,市盈率估值约69倍。这期间,净利润增长了200%,市盈率提升了7倍有余,2014年1月就投资贵州茅台的基金经理把股票拿到现在自然是赚得盆满钵满。

当前的估值已达到历史峰值

如果基金经理投资了一组类似贵州茅台的股票,那么这类基金赚的钱就是分享了优质企业的经营成果与市盈率提升两种钱。须知,想要赚这种钱,必须要买得不太贵,持有时间足够长。因为,买得太贵付出的市盈率起点高,市盈率估值提升赚的钱就少。持有的时间如果不够长,市场报价短期随机游走,企业长期经营成果就无法反映在股价上。

(三)收割估值提升的镰刀型基金

以很低的价格买入优质上市公司的股权,长期投资中可以赚到经营成果与估值双重提升的钱,这就是一部分主动型基金更赚钱的简单归因。可是我们知道,并不是所有的基金经理都能持股稳如泰山,也有不少基金持股周期不长,但基金也非常赚钱。

这类基金的赚钱方法其实不神秘,如果能有一把锋利的镰刀,收割较短周期内的市盈率估值变化,那么该基金相较宽基指数斩获了更多的估值提升利润。

A股市场中的确有不少的行业长期赚钱能力不如消费、医疗,但是这些行业有快速的景气度变化,如果能从产业周期上研判到景气度的变化,在景气度有改善之前埋伏,等到景气度达到高点且未来即将走向衰败之时卖出,则这样的投资一样可以赚到更多(我之前说的公募基金的价值投机策略)。

理论上说,如果市场的参与主体对这类公司认识深刻,公司景气度高位的拐点即将出现之时,就会无人愿意支付高昂的溢价来买入公司,这种投资方法在机构化程度很高的成熟市场可能走不通。但A股市场不一样,这里有太多的喜欢自己炒股但又后知后觉的散户,他们提供了A股市场上的流动性资源。相关的基金能够依托研究优势提前埋伏,在景气度向下拐点的高位把股票卖给后知后觉的散户,从而让自己基本全身而退。

汇顶科技2018下半年至今的股价起落,红框为基金建仓时点,绿框为清仓时点

举个消费电子公司的例子,汇顶科技是生产手机屏下指纹识别模块的厂商,受益于屏下指纹识别的普及带来的景气度提升,公司股价在2018年底至2020年2月大涨超500%。

基金建仓之际,散户人数少;基金清仓后,散户接盘多

交银经济新动力混合的基金经理郭斐在2018年三季度便重仓持有汇顶科技,直到2019年年底仍然持有但有了减仓。郭斐最终在2020年的一季度基本清仓了汇顶科技,此后汇顶科技的基金持股数量大减,散户股东数量猛增。这就是锋利镰刀收割市盈率估值提升的案例。

红圈景气度大为改善,绿圈则预测前景平淡,基金退出

大致说来,换手率较高,投资能力圈在电子、通信、计算机软硬件、有色金属、新能源等景气度变换快且周期短的基金经理符合上述的赚钱特征。这类基金具有短期爆发力极强的特点,但基金容易受到公司景气度预期变化的扰动,这类基金的波动率通常较大,当基金经理能力圈之内的所有公司都处于下行期时,基金赚钱的难度就会空前提升。这也是为什么2015年以来,重仓泛消费行业的基金经理业绩起伏小,成长风格基金经理业绩起伏大的一个原因。

(四)付出价格与时间价值的统一

世界上没有两片完全相同的树叶,也没有投资观完全相同的两个人。近千名主动权益型基金经理中,很多人都是以上两种方法的混合体。归纳优秀主动型基金超额收益的来源,可以归因为优质企业的认知与持有能力,可以归因为研究驱动的估值提升收割的高效率。在投资实践中,优质企业长期创造价值与估值提升又存在紧密的关联,想清楚了这些关系,我们也就能理解主动型基金相较宽基指数的超额收益来源了。

长期投资获取较好的回报,您更认可优质企业集合型基金还是收割估值提升高效率镰刀型基金呢?不同的投资者有不同的答案。信仰巴菲特投资观的朋友会青睐前者,信仰交易与趋势投机创造价值的朋友会青睐后者。不管你到底青睐哪一类,须知市场估值存在一个客观的水位,不同的时间节点入场,水位的深浅是不一样的。

不管基金经理到底是哪种一类或者是上述两种类型的混沌体,他在进行个股选择的时候也都受到A股市场整体估值与大环境的制约。这就要求基金投资者除了在选好基金经理之外,还要考虑买入时的A股大环境情况。毕竟无论是上述哪种投资方式,市盈率估值太贵,总是意味着潜在收益率降低以及潜在风险增加。毕竟我们的A股市场情绪起落很大,市盈率估值的变化范围也很高。

无论你选择的是哪一种收益来源的基金,企业长期经营成果积累也好,镰刀收割的市盈率估值提升利润也好,这一切利润都需要在时间的积淀之下去兑现。没有长期投资作为保障,历史统计中再优秀的收益率都与你无关,因为你没经历那些过程,没走过那段漫长的路。

既然是长期投资,那就希望你的大资金多买在整体估值不太贵的位置。尽管从长期看,确实有的基金买在市场高点,收益率也很惊人,但那毕竟是少数。本着敬畏市场的投资原则,我们最好不要有什么投资幸运儿假设,用常识想一想自己在各种抽奖活动中是那个幸运儿吗?如果不是,你来到证券市场投资又为什么假设自己是幸运儿呢?

最后,本文无意否定宽基指数的投资意义。还是那句话,十分相信+大资金+中等回报远好于将信将疑+小资金试试+上上等回报。宽基指数依靠规则选股,不存在善变的因素,主动型基金是选人、投人,人是具有主观能动性的,是有一定善变因素存在的。选人、识人、知人、用人远没有选用宽基指数来得简单。